不動産投資で利用したい不動産投資指標のご紹介

不動産投資で利用すると便利な指標の説明をしています。これらの指標を利用することで不動産投資物件の良し悪しを効率よく判断できます。不動産投資シミュレーションを行う際には必須の知識です。

安全性を比較する指標

収益性を比較する指標

その他指標

表面利回り

家賃収入等の収入の合計と物件価格を割って計算される利回り。簡単に計算が可能な為、一般的に使用される利回り。但し、物件の収益性を比較する際にはFCR等の取得費、維持管理費を含めて計算された利回りで比較する必要があります。

ネット収入(NOI)

家賃収入、駐車場収入等の収入から、物件を維持する為に生じる諸経費を差し引いた金額です。ローンと税金支払前の手元に残る金額です。アセットランクシミュレーターでは、分析指標では基本情報入力画面の入力値。時系列分析では、時系列情報画面の入力値で算出しています。

キャッシュフロー(CF)

ネット収入から返済金額を引いた金額です。税金支払前の手元に残る金額のネット収入から返済額を引いた税引前に手元に残る金額です。アセットランクシミュレーターでは、時系列情報入力画面の修繕費項目に入力がある場合は修繕費も引いた金額が計算されます。

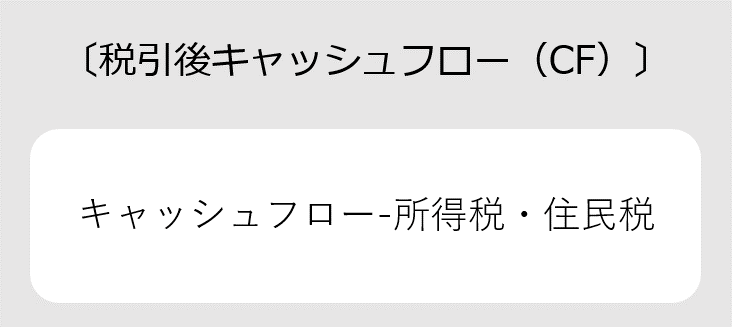

税引後キャッシュフロー(CF)

キャッシュフローから所得税と住民税を引いた実際に手元に残る金額です。各種不動産投資指標でももっとも重要な指標の1つです。

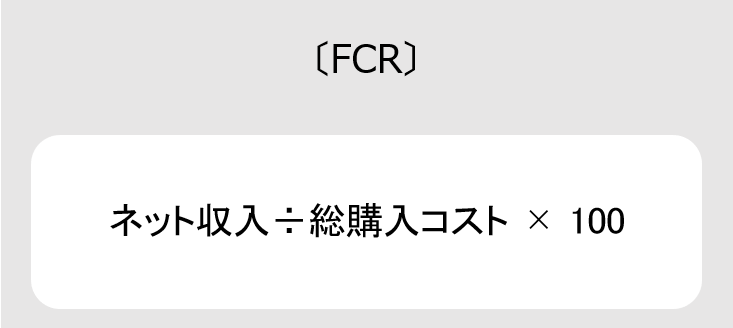

FCR(Free and Clear Return)

家賃収入とその他収入の合計値から維持管理費を引いたネット収入と物件価格と取得費の合計額を割り利回り化したものです。実質収入と実質購入価格で計算されるため利回り指標の中ではもっとも正確性が高い指標です。アセットランクシミュレーターの〇×判定の初期設定では7以上で○の判定をします。〇×判定の基準は変更可能です。

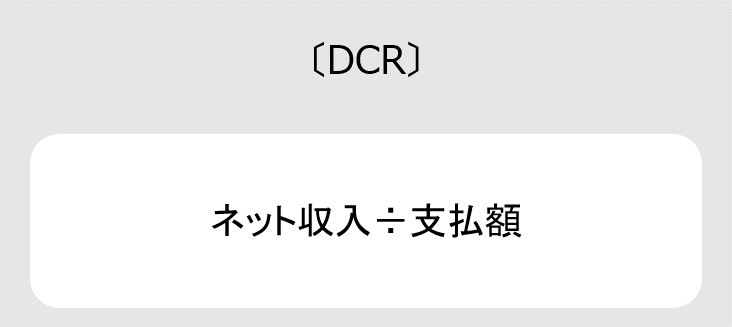

DCR(Debt Coverage Ratio)

ネット収入を元利返済額(ADS)で割り出した数値です。不動産投資によるリスクを回避するための指標です。ローン返済額の何倍ぐらいの実質収入があるかを判断できます。投資計画における安全性を確認する大きな目安となっています。この数値は高い方がより安全性が高いと判断できます。アセットランクシミュレーターの〇×判定の初期設定では1.3以上で○の判定をします。〇×判定の基準は変更可能です。

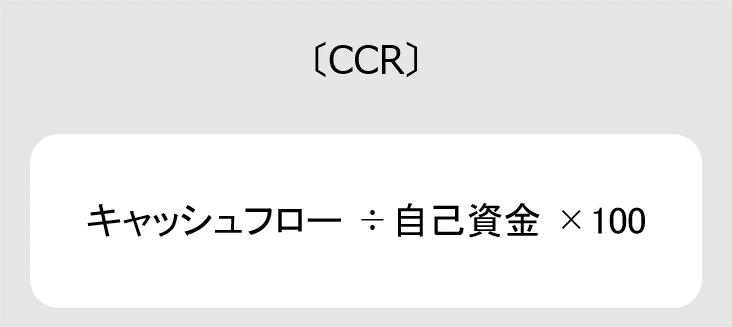

CCR(Cash On Cash Return)

投資した自己資金を手元に残る現金(キャッシュフロー)で割り自己資金に対する投資効果を確認する指標です。数値が高ければ高いほど自己資金に対する投資効果が高いです。アセットランクシミュレーターの〇×判定の初期設定では10%以上で○の判定をします。〇×判定の基準は変更可能です。

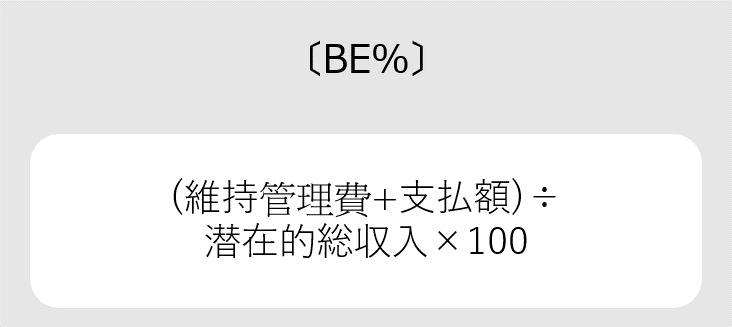

BER(BE%)

必要な支払費用と満室想定家賃を基に損益分岐点のパーセンテージを求めることにより投資の安全性が確認できます。数値が低いほど安全性が高いといえます。アセットランクシミュレーターの〇×判定の初期設定では70%以下で○の判定をします。〇×判定の基準は変更可能です。

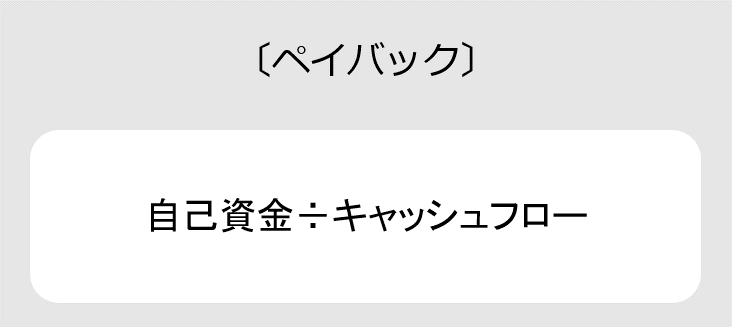

ペイバック(pay back)

自己投資額の回収にかかる期間をあらしています。何年後に自己資金が回収できるかが判断できます。アセットランクシミュレーターの〇×判定の初期設定では10年以下で○の判定をします。〇×判定の基準は変更可能です。

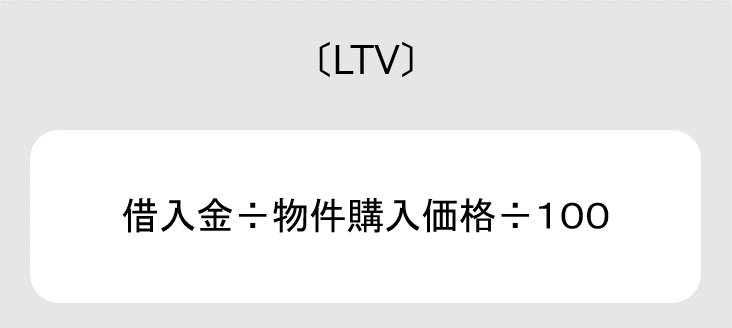

LTV(Loan To Value)

融資比率を表します。物件の価値に対する借入金の比率を算出したものです。数値が小さいほど元本の償還に対する安全性が高いことになります。アセットランクシミュレーターの〇×判定の初期設定では70%以下で○の判定をします。〇×判定の基準は変更可能です。

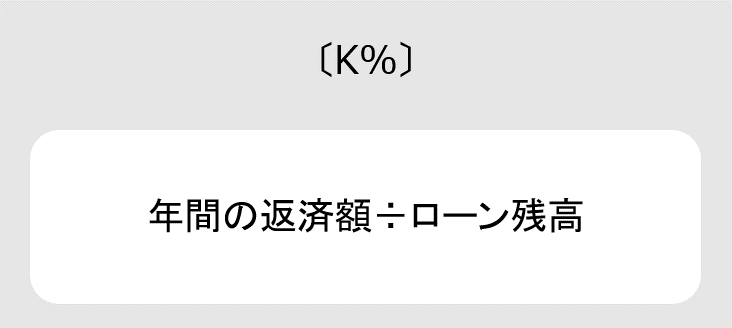

K%

年間の返済額と元本額の比率を表しています。

K% < FCR

レバレッジ(借入)の効果を判定できます。K% < FCRならば○ レバレッジの効果があると判定します。逆にK% > FCRの場合にはレバレッジの効果が無い為、金利、借入額等の見直しが必要です。

K% < CCR

レバレッジ(借入)の効果を判定できます。K% < CCRならば○ レバレッジの効果があると判定します。逆にK% > CCRの場合にはレバレッジの効果が無い為、金利、借入額等の見直しが必要です。

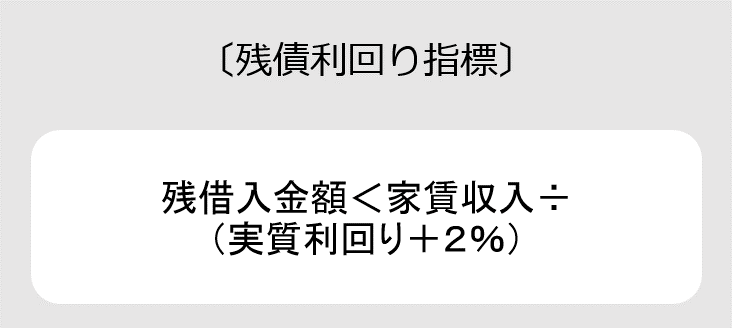

残債利回り指標

購入3年目の残債と家賃収入を元に安全性を評価します。3年目に購入時実質利回り+2%上乗せした利回りで売却しても借入金を返済できるかを確認する指標です。アセットランクシミュレーターでは上記計算式の基準をクリアした場合に〇となります。

積算価格

新築の建物価格(再調達価格)から経過の耐用年数分の償却費を引いた建物価格と路線価等から計算される土地価格を加算した金額です。アセットランクシミュレーターを利用して計算可能です。

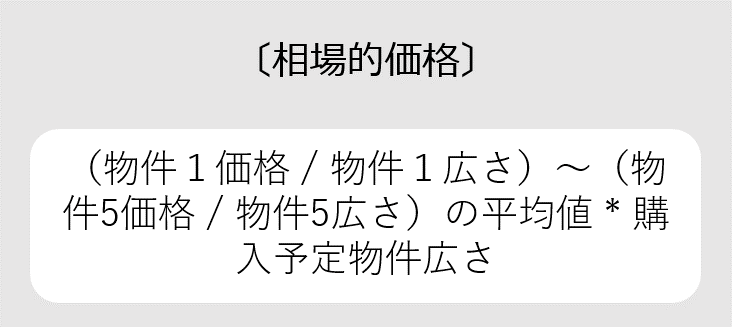

相場的価格

投資を検討している近隣の類似物件と比較して割高でないかを確認する方法です。比較する件数が多ければ、多いほど指標として精度の高くなります。アセットランクシミュレーターを利用して計算可能です。

IRR

将来のキャッシュフローの現在価値となる割引率、一定期間における投資に対する収益率です。利回りが高いほど、出口戦略を含めた不動産投資運用がうまくいったと判断できます。物件売却選択時のみ計算されます。

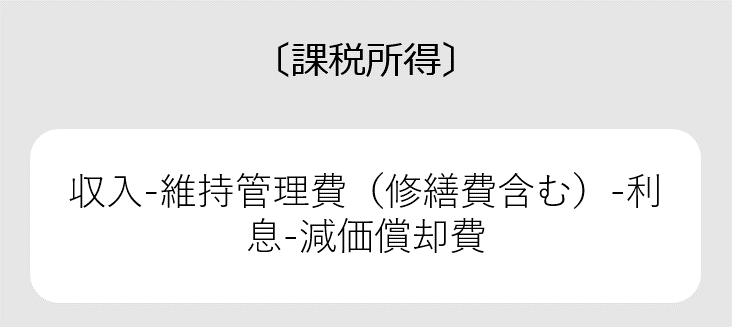

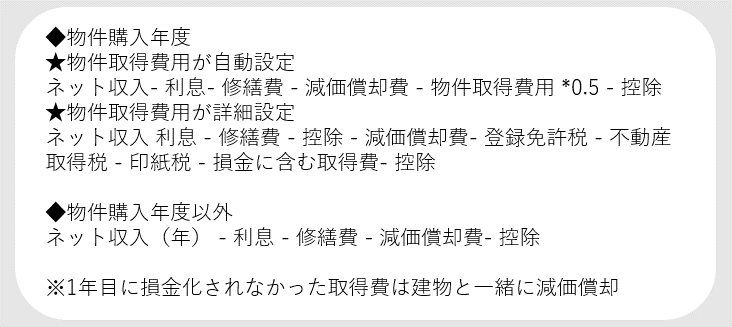

課税所得

所得税・住民税の支払額を決定する基準となる金額です。キャッシュフローとは異なるので注意が必要です。物件購入時の取得費用(登録免許税、不動産取得税、印紙税)は取得年度に損金として差し引くことができます。取得費用の内ローン関係手数料、仲介手数料は減価償却費として償却されます。

アセットランクシミュレーターの分析結果画面、収支詳細画面では以下の計算式で行っています。

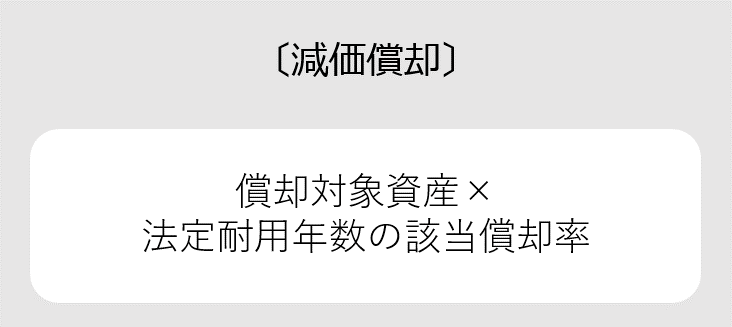

減価償却

建物・設備の対象資産の法定耐用年数に該当する償却率で減価償却します。法定耐用年数は物件構造、築年数により決定されます。アセットランクシミュレーターの分析結果画面、収支詳細画面では、新築の場合は建物構造、使用用途により法定耐用年数22~50年。設備部分について15年で計算します。中古物件の場合は、法定耐用年数の全部を経過した資産⇒その法定耐用年数の20%に相当する年数。法定耐用年数の一部を経過した資産⇒その法定耐用年数から経過した年数を差し引いた年数に経過年数の20%に相当する年数を加えた年数で計算します。

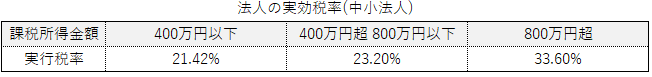

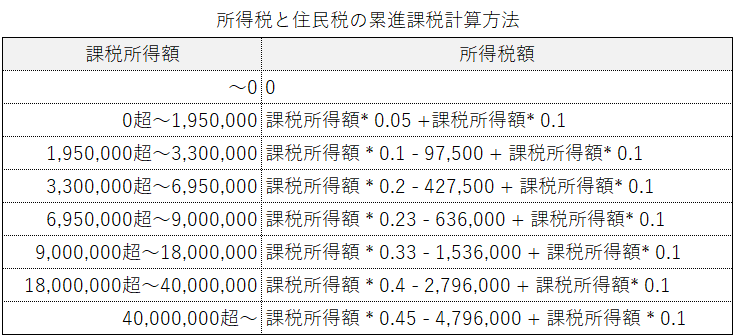

所得税等税金

課税所得に対して以下の税率で所得税及び住民税を計算します。個人と法人によって税率が異なります。また、個人で物件を所有している場合、不動産の売却によって課税所得が発生した場合は、売却で発生した課税所得に対して、所有期間5年以下39.63% 所有期間5年以上 23.15%の税金が課されます。

※現在は上記税額に所得税額の2.1%の復興特別所得税が加算されます。