不動産投資が失敗に終わる最大の要因

日経新聞に不動産投資で失敗してしまう最大の要因について面白い記事がありましたのでご紹介します。

■購入2カ月で含み損480万円超

わずか2カ月後、斉さんが買った高層棟の隣の中層棟が1平方メートル1万2000元に値下げされた。マンションの販売員によると「販売促進のため」という。中国では同じ敷地内のマンションでも、低層棟ほど単価が高く、次いで中層棟で、高層棟が最も安い。値下げは、斉さんが買った高層棟の価値も下がり、時価が1平方メートル1万2000元を下回ったことを意味する。斉さんは「30万元以上の含み損。頭金の6割が吹き飛んだ」と憤る。

不動産投資で一番怖い損失

上記は中国の事例ですが、不動産投資(不動産購入)で最も注意しなければならない事例です。

不動産投資を進めていると、空室、家賃下落、修繕等。様々な損失リスクがあります。しかし、もっとも怖いのは資産価値の大幅下落です。もし、日経新聞の引用記事のようになった場合、ほぼ取り返すのは不可能です。もし、取り返せたとしても数十年単位で月日が必要になります。

日本の場合には、1990年代初めのバブル以降は、大きなバブルが発生していませんので、引用した記事のような極端な事例は起こりにくいと思います。しかし、2013年~2019年の「アベノミクス・ミニバブル」中に購入した物件は、資産価値下落で損失を取り戻すのが難しい状況になる物件が出てくる恐れがあります。

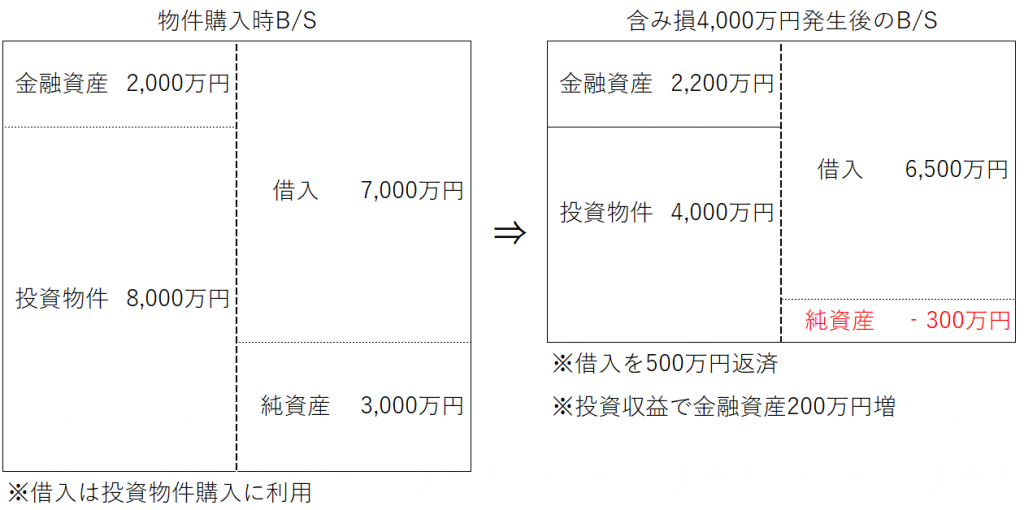

含み損がある投資家のB/S

資産価値が下落して損失が発生した場合の一例を挙げたいと思います。

まず、このバランスシートを見ていただく前提として、投資の成否は「純資産」が増加しているか、減っているかで測ることが重要という事を意識していただければと思います。

これを頭に置い上で比較していただくと、借入を500万円返済し、投資収益で200万円金融資産が増加したにもかかわらず、8,000万円で購入した物件の資産価値が4,000万円になった為に純資産が3,000万円⇒▲300万円と大幅に減少して債務超過に陥ってることが分かります。

含み損は悪循環を生みやすい

この例は、分かり易くする為に極端に書いていますが、不動産投資(不動産購入全般)で失敗すると同様の状態になります。

このような状態になると、これを復活させるにはかなりの苦労が必要です。まず、売却して手仕舞いしようにも、6,500万円の借入に対して4,000万円でしか売却できず、金融資産も2,200万円しか無く、返済出来ない為、売却出来ません。こうなると最悪の循環に入ります。

借入返済出来ない → 売却出来ない → 仕方なくホールド → 経年劣化で空室増 → 資産価格下落

この循環に入った場合には、他の物件で穴埋めするか、他の運用手段、事業等で穴埋めするか、インフレに成ってくれと、天に祈るかしか方法が無くなります。

悪循環に入らない為に

では、この循環に入るのを防ぐにはどうしたらいいのか?下の3つを行うだけでも大きな損失を被るのを防止する事ができます。

1.収益還元法・積算価格法・相場的価格法でシミュレーションをして物件が割高でないかを確認する

2.周辺の家賃相場や人口動態等の市場調査を行ってから投資する

3.物件の資産価値が将来、どの程度まで下落しても純資産が大きく毀損しないかを把握しておく

この3つのシミュレーションと調査を行うだけでも、今日、ご紹介したような事例には陥る可能性は減らせます。第3者からどんなに上手い話しを言われても、最低限1~3は行っておくべきです。