新築木造と築古木造への投資の特徴と注意点

同じ木造物件でも、新築と築古では大きくキャッシュフロー等の特徴は異なります。

木造物件への投資

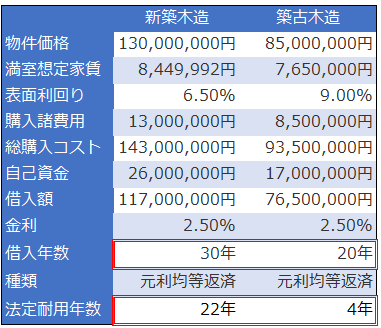

新築木造と築古木造を以下のサンプル物件を使って比較します。

新築と築古のキャッシュフローに影響を与えるポイントは、借入年数と法定耐用年数です。

基本的に築古よりも新築は長い期間借入ができます。今回の例では新築30年 築古20年としています。

法定耐用年数は築古(建築後22年以上経過)は4年。新築は22年と18年の違いがあります。

この2つの違いは、キャッシュフローに大きな影響を与えます。

※法定耐用年数の計算については「中古物件の耐用年数の計算方法を理解する」をご確認ください

新築と築古木造のキャッシュフロー

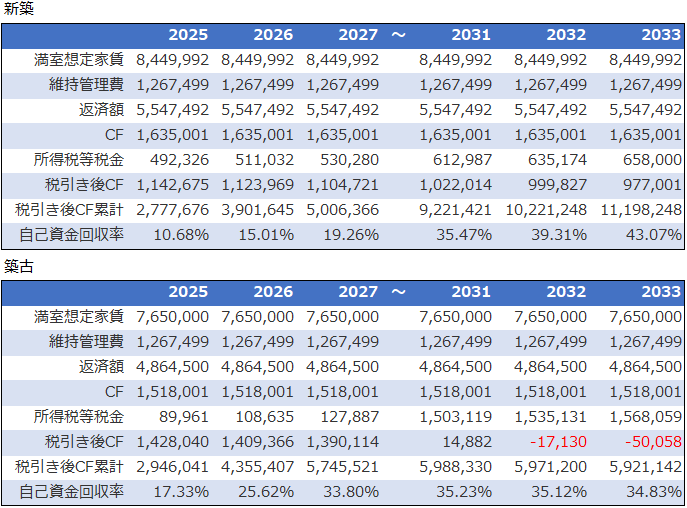

新築木造と築古木造のキャッシュフロー比較をします。

※不動産投資ソフト アセットランクシミュレーターでシミュレーション

投資開始後の数年間は築古木造の自己資金回収率は新築木造を大きく上回ります。しかし、投資開始から8年後の2031年には新築が築古を逆転します。

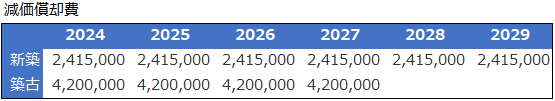

理由は減価償却費の違いにあります。

築古は当初4年間(法定耐用年数期間)に一気に減価償却します。それに対して新築は22年間かけて償却します。

築古は投資開始直後に減価償却費が多いことで課税所得額が少なくなります。課税所得が少ないことで税負担は少なく、税引き後キャッシュフローは多くなります。

しかし、法定耐用年数の終了する5年目から課税所得額が増加し税金支払いは激増して9年目から赤字になります。

また、築古木造は返済期間の短いかいことも影響します。返済期間の短い場合、元金支払いの割合が高くなります。借入額に対する投資開始当初の年間の元金返済割合は新築木造は約2.5~3%、築古木造は4~4.5%と大きく異なります。

※課税所得の計算方法については「今さら聞けないCFと課税所得の違い」をご確認ください

新築と築古どちらがいいか

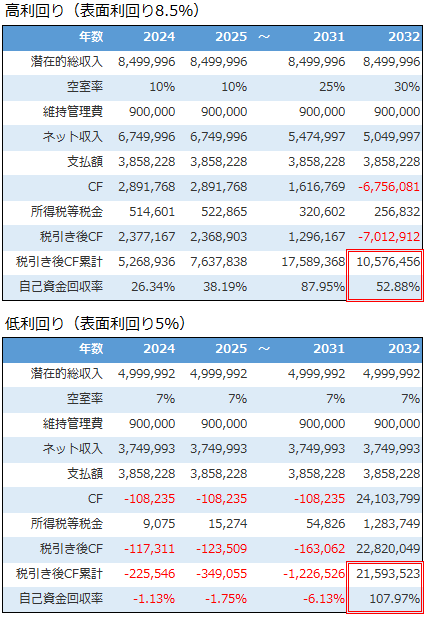

同じ木造物件でも新築と築古では傾向が大きく異なります。築古木造の表面利回りは新築木造に比較して高いことが多いです。

また、築古は法定耐用年数経過済み物件でも、固定資産税評価額 や契約時の土地・建物の按分内容に沿った取得価額

や契約時の土地・建物の按分内容に沿った取得価額 を短期間で償却できます。

を短期間で償却できます。

しかし、減価償却が終了するとキャッシュフローは一気に悪化します。

借入を利用した場合、法定耐用年数経過後に長く持ち続けるには難しい物件です。築古木造は、借入無し又は少額で、最終的には土地が残るという発想で投資するのが理想だと思います。

それに対して、新築木造は表面利回りは低いです。しかし、減価償却を22年間継続できる点と長い期間の借入を利用しやすいです。長期間安定したキャッシュフローを得るには築古木造と比較して有利です。

新築木造と築古木造ではキャッシュフロー等の特徴は大きく異なります。この内容が新築木造と築古木造の不動産投資シミュレーションを行う際のご参考になれば幸いです。

(動画)物件構造によるキャッシュフローへの影響

※不動産投資ツール アセットランクシミュレーターを利用して「物件構造によるキャッシュフローへの影響」を動画でご紹介します

高利回り物件=良い物件という勘違い

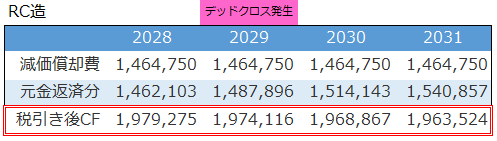

高利回り物件=良い物件という勘違い 木造とRC造のデッドクロスの特徴

木造とRC造のデッドクロスの特徴