不動産投資指標を使って安全性を分析

不動産投資シミュレーションの基本はキャッシュフロー分析です。しかし、それだけでは気づきにくいリスクもあります。

不動産投資指標を使った分析

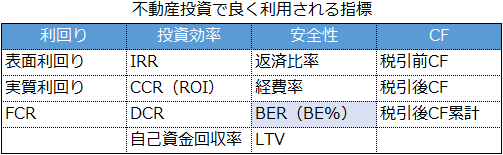

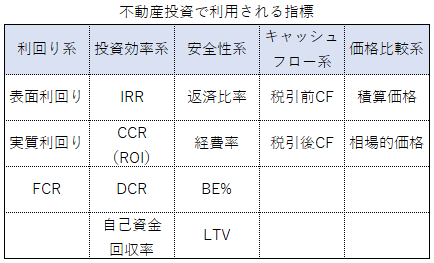

不動産投資指標はおおまかに4つに区分できます。

1.利回り指標

2.投資効率指標

3.安全性指標

4.キャッシュフロー指標

の4つです。

この記事では、様々な不動産投資指標の中から安全性指標のBER(BE%)について確認します。

BERとは

不動産投資指標のBERは以下の式で計算されます。

■BER(BE%)計算式

(維持管理費+返済額)÷満室想定家賃×100

よく聞く言葉で言い換えれば「損益分岐点」の考え方に近い指標です。

この指標が便利なのは、計算時(投資開始時等)の家賃・維持管理費・借入返済の値を利用して、将来どの程度の変動まで耐えられるかを推測できる点です。

BERはパーセンテージが低ければ低いほど、将来の変動に強い言えます。目安とすべき値は70%以下です。

70%を大きく超過し90%以上などの数値の場合は、将来の空き室リスク等の変動に弱く、投資内容の再検討が必要かもしれません。

BERの数値を改善する方法

BERを改善させるには、

1.家賃上げる

2.維持管理費を下げる

3.借入を見直す

の3つの方法があります。

しかし、1.家賃上げる 2.維持管理費を下げるは、なかなか難しいと思います。この3つの中では借入を見直すのが現実的です。

具体的な見直し内容は

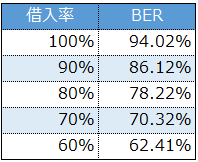

▼借入額を少なくする(自己資金を増やす)

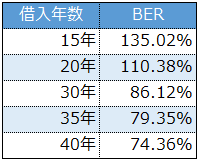

▼借入年数を長くする

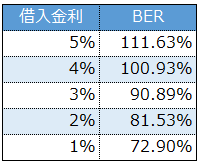

▼金利を低く借りる

の3つです。

以下それぞれを見直した結果です。

■借入率によるBERの変化

■借入年数によるBERの変化

■金利によるBERの変化

※不動産投資ツール アセットランクシミュレーターで分析

借入内容を見直すことで、BERの値は大きく変化します。

安全性と収益性のバランス

BER70%以下を目安に投資をすることで、将来の家賃下落、金利上昇等の変化に強い状態で投資を進めることができます。90%以上の値になった場合は、かなりのリスクを背負って投資を進めなければなりません。

しかし、BERを意識するあまり、借入率を小さくしてBERを改善した場合には収益性指標は低下します。

例えば、自己資金回収率で、回収率100%までに必要な年数を確認すると、借入率80%=29年後だったものが、借入率70%=31年後と2年間遅くなります。

このように、安全性と収益性は非対称になる場合があります。ぜひ、キャッシュフロー分析とともに、様々な指標を利用しながらシミュレーションをしていただければと思います。

(動画)確認したい3つの不動産投資指標

※不動産投資ツール アセットランクシミュレーターを利用して「BERを含む確認したい3つの不動産投資指標」をシミュレーションする方法を動画でご紹介します

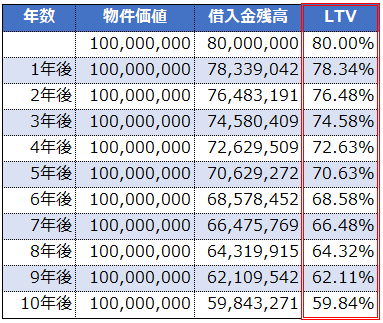

不動産投資指標のLTV (Loan to Value)とは

不動産投資指標のLTV (Loan to Value)とは 不動産投資指標を利用して物件価格が割安か確認する方法

不動産投資指標を利用して物件価格が割安か確認する方法