価値の高い収益物件の定義とは

「価値の高い物件を購入したい」

不動産投資を検討した時に誰しも考えることです。では、価値の高い物件とはどんな物件でしょうか?

価値の高い収益物件とは

収益物件の価値は2つの要素で決まります。

1.インカムゲイン(毎年の収入)

2.キャピタルゲイン(売却の収入)

価値の高い物件は、1+2の合計値が多い物件です。

インカムゲインとキャピタルゲイン

収益物件の価値を考える場合、インカムゲインとキャピタルゲインどちらがかけても価値の高い物件とは言えません。

例えば、購入直後に潤沢な家賃収入を得ていたしても、将来性の低い場所で将来の売却価格が低下する物件は価値が高いとは言えません。

逆に、将来の売却価格は上昇しそうな場所でも、低利回り過ぎて、毎年キャッシュフローが大赤字の物件も価値の高い物件とは言えません。

では、どのようなシミュレーションで価値の高い物件かを検討すればいいでしょうか。

3つの不動産投資指標を使って確認すると分かり易いです。

不動産投資指標で物件価値を確認

インカムゲインとキャピタルゲインの両方の視点で物件価値をシミュレーションする場合には

1.税引き後キャッシュフローの累計額

2.自己資金回収年(自己資金回収率100%)

3.IRR(ATIRR)

の3つを利用します。

次に具体的な手順についてです。

不動産投資指標の確認手順

手順は以下の通りです。

1.毎年のキャッシュフロー計算をする

2.10年後の売却価格を推測する

3.3つの不動産投資指標を確認する

サンプルシミュレーションを使って説明します。

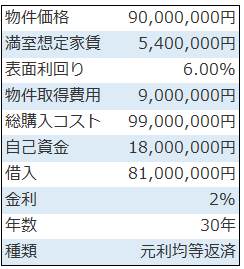

【サンプル物件】

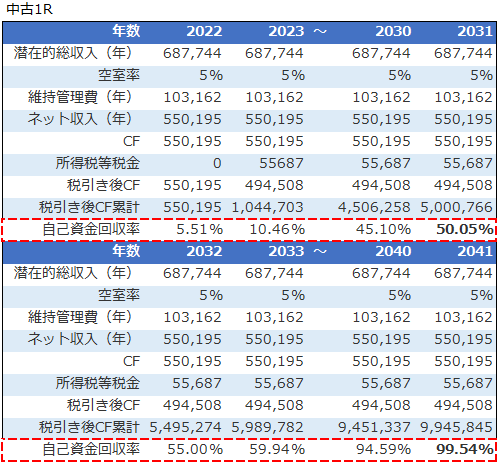

1.毎年のキャッシュフローを確認

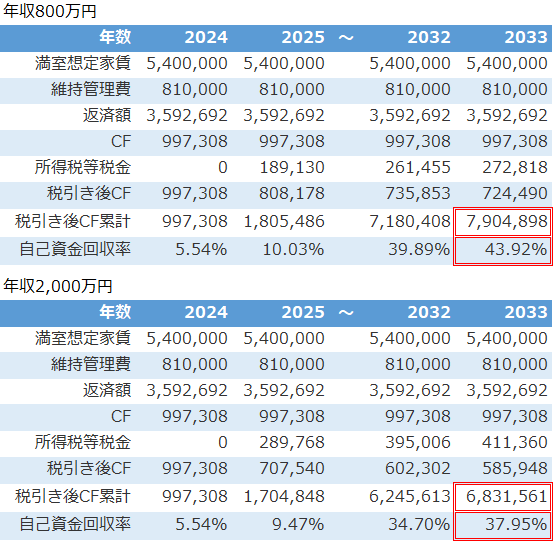

この際のポイントは税引き後キャッシュフローで確認することです。不動産投資の税金の影響は大きいです。不動産投資以外の所得が多い場合は特に影響が大きいです。

年収800万円と年収2,000万円の人が同じ物件に投資した場合の税引き後キャッシュフロー比較です。

※不動産投資ツール アセットランクシミュレーターを利用

※所得税等税金は収益物件分のみの金額

年間約10~15万円違います。10年後の累計額は約110万円違います。これが税引き後キャッシュフローで検討すべき理由です。

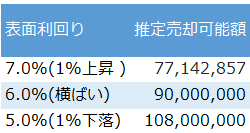

2.10年後の売却価格を推測

10年後の推測にはキャップレート*の考え方を取り入れます。

※キャップレートとは

※キャップレートの推移(2005~2022年)

今回のシミュレーションは、10年後の満室想定家賃=購入当初のままと過程して行います。

10年後の表面利回りを

■ベストシナリオ⇒表面利回り1%下落(物件価格上昇)

■標準シナリオ⇒表面利回りそのまま(購入時と同じ)

■ワーストシナリオ⇒表面利回り1%上昇(物件価格下落)

とした10年後の売却想定価格は

計算式は「満室想定家賃540万円÷10年後の表面利回り」です。

例えば、10年後の表面利回り5.0%の場合は 540万円÷0.05=10,800万円 です。

「表面利回り上昇=資産価値下落」「表面利回り下落=資産価値上昇」です。

*キャップレートは本来は純収益で計算されるものです。推定売却可能額を分かり易く表現する為に満室想定家賃と表面利回りを利用して計算しています。

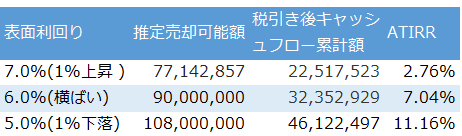

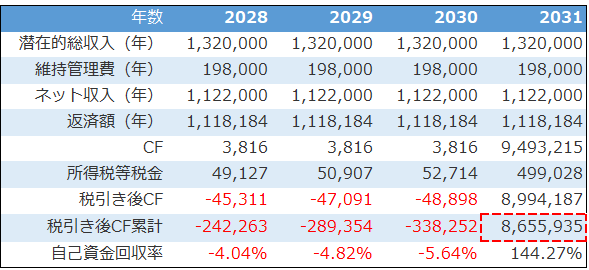

3.不動産投資指標を確認

3つのシナリオで計算した推定売却可能額でシミュレーションした不動産投資指標を比較すると

※不動産投資ツール アセットランクシミュレーターを利用して集計

■税引き後キャッシュフロー累計額

10年後の表面利回りの違いにより約2,400万円違いがでます。

■自己資金を回収年

売却ありの場合は、ワーストシナリオの表面利回り7%でも自己資金を回収できます。ちなみに、インカムゲインだけで自己資金を回収しようとすると、借入返済完了後2055年(32年後)です。

■IRR(ATIRR)

10年後の表面利回りの違いによって2.76%~11.16%と大きくことなります。ちなみに、ATIRR=7.18%で自己資金を10年で倍にできます。

※IRR(ATIRR)については「2000万円の運用先を不動産以外で選択肢する方法」をご確認ください。Excelでのシミュレーション方法もご紹介しています。

価値の高い収益物件かシミュレーション

収益物件の価値を考える際には、購入時の表面利回りだけでは分かりません。将来のキャップレートは上昇するのか、下落するのかを考慮にいれてシミュレーションする必要があります。

また、不動産投資シミュレーションを行う場合にはインカムゲイン、キャピタルゲインのどちらかだけの分析にならないように注意が必要です。不動産投資シミュレーションのご参考にしていたければと思います。

(動画)収益物件のシミュレーション

※不動産投資ツールのアセットランクシミュレーターを利用して 税引き後キャッシュフロー 自己資金回収率 IRR(内部収益率)をシミュレーションする方法

※10年後の売却価格を推定して不動産投資のキャッシュフローシミュレーションに利用する方法

出口(売却)まで考えて、資産がいくら増えるか確認する方法

出口(売却)まで考えて、資産がいくら増えるか確認する方法 キャッシュフロー赤字の物件を購入して問題ないか

キャッシュフロー赤字の物件を購入して問題ないか