借入年数による収益と安全性への影響を分析

不動産投資の魅力の1つは借入(レバレッジ )を利用できる投資であることです。

)を利用できる投資であることです。

借入を利用する際に検討すべき項目に借入年数があります。借入年数の違いが収益性と安全性へどのように影響を与えるか不動産投資シミュレーションで比較します。

収益性と安全性への影響

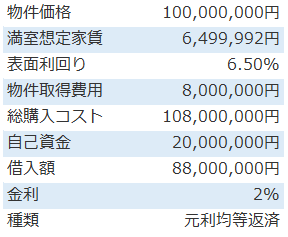

キャッシュフロー(CF)、BER等の不動産投資指標を使って借入年数20、25、30年の収益性と安全性を比較します。

比較はサンプル物件を利用して行います。

比較する不動産投資指標は

■税引き前キャッシュフロー

■利息の総支払額

■安全性指標 BER

■10、20、30年目の税引き後CFの累計額と自己資金回収率

この4項目を比較することで、安全性・収益性と期間による影響を確認できます。

不動産投資シミュレーションの結果

借入年数の影響の不動産投資シミュレーション結果は以下です。

※不動産投資ツール アセットランクシミュレーターで分析

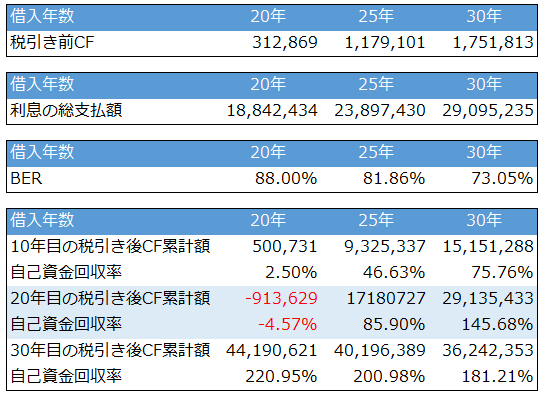

■20年

借入返済の完了する20年目まで安全性、キャッシュフローとも極端に低いです。8年目~借入返済終了時までは税引き後キャッシュフロー赤字になります。

しかし、利息の支払い総額はもっとも少ないです。30年目の税引き後キャッシュフローの累計額は最も多くなります。

■25年

BER 81.86%と安全性に不安があります。また、自己資金回収率は20年目でも100%を超えず借入返済中の収益性は高いと言えません。借入年数20年と異なり、期間中に税引き後キャッシュフロー赤字になる年はありません。

■30年

借入返済中のBER73.05%と安全性、キャッシュフローともに最も高いです。しかし、20年と比較すると利息支払い総額は1,000万円以上多いです。借入返済が終了する30年目の税引き後キャッシュフローの累計額は最も少ないです。

借入年数によるメリット・デメリット

借入年数の短い場合、返済期間中は返済額が多いことで安全性、キャッシュフローともに厳しくなります。不動産投資を始めたばかり。次の物件を買うためにお金を早く回収したい。等の場合には向きません。

しかし、長期間で考えた場合は利息支払い総額は少なく収益性は高くなる傾向にあります。また、途中で物件を売却した場合も、借入残高が少なくなるため、手残額は多くなります。

借入年数を延ばした場合は、借入返済中の安全性は高く、キャッシュフローも多くなります。しかし、長期的な収益性は低くなります。

借入期間の長い場合、短い場合で一長一短あります。それらの特徴を把握した上で、自分の目的に沿う年数はどの辺りか分析する必要があります。

また、今回は金利2%のシミュレーションでしたが、金利の高い場合は特徴の傾向が大きくなることも注意が必要です。

(動画)借入年数による安全性と収益性への影響

※不動産投資ツール アセットランクシミュレーターを利用して「借入年数による安全性と収益性への影響」を確認する方法を動画でご紹介します

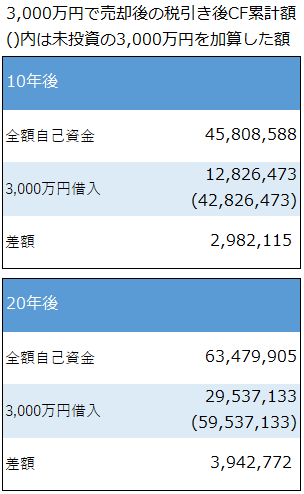

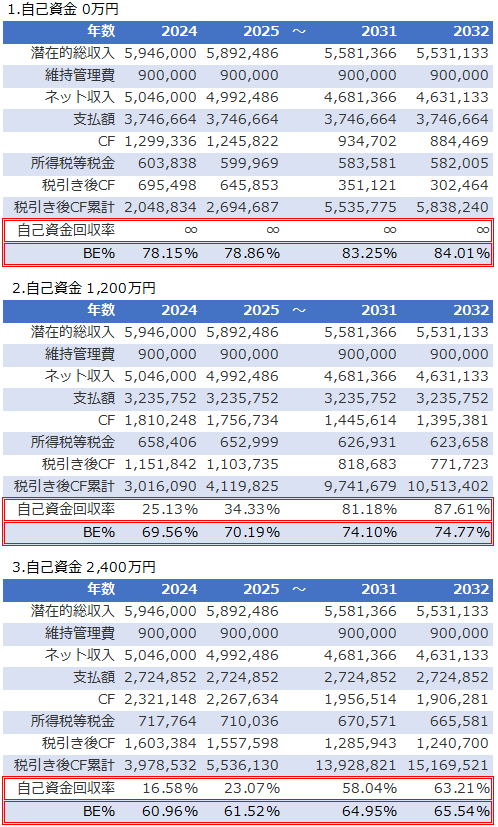

不動産は現金と借入どちらで購入すべきか

不動産は現金と借入どちらで購入すべきか 最適な自己資金額を検討する方法

最適な自己資金額を検討する方法