もし、3,000万円あった時の投資

おはようございます。

アセットランク.Com

大塚 博之です。

スイスからイギリスに移動して

今はロンドンにいます。

昨日、レ・ミゼラブルを見てきました。

さすが、名作ですね。

あっという間に時間が過ぎていきました。

ただ、妻は英語が堪能なのですが

自分はところどころ分からないとこもあり

英語能力の足りなさを痛感しました。

フィンランド→スイス→イギリスの

ヨーロッパ滞在も明後日まで

あと数日で日本に帰国します。

ラーメン食べるのが楽しみです。

さて、手元に3,000万円あって

A Bのどちらかの投資を

しなければならないとしたら

どちらの投資を選びますか?

A.「中古ワンルームマンション

3戸に借入れをせず投資する」

B.「6,000万円の中古アパート

1棟に借入れをして投資する」

両方とも表面利回りは10%です。

それぞれ例をあげて比較します。

【ワンルームマンション 3戸】

↓

詳細はこちら

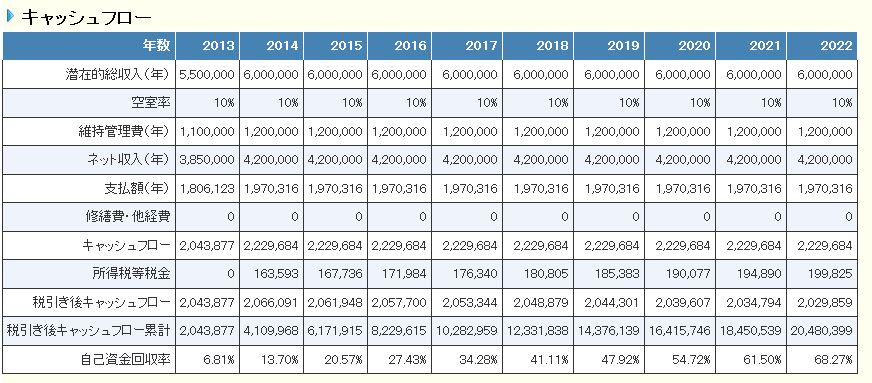

【6,000万円木造アパート】

↓

詳細はこちら

10年後の収益性を比較してみると

▼税引後CF累計

・ワンルームマンション 3戸

↓

1,824万円

・6,000万円木造アパート

↓

2,048万円

▼自己資金回収率

・ワンルームマンション 3戸

↓

60.96%

・6,000万円木造アパート

↓

68.27%

比較するとやはりレバレッジ(借入)の

力を発揮して、

6,000万円木造アパートの

収益性が高いです。

不動産投資をするメリットのひとつは

レバレッジを利用できることです。

今回の例を見ても、レバレッジの力は

やはり強力です。

ならば

「借入れをしない不動産投資

なんて意味がない」

と思ってしまいそうですが

単純にそうとも言えません。

レバレッジの投資にもデメリットがあり

自己資金だけの投資にもメリットがあります。

次回、「変化」に視点を置いて

それぞれを違いを比較します。