Archive for the ‘日経新聞から読み解く不動産投資’ Category

賃貸業の人は読んでおきたい日経新聞の記事

社会の変化とともに賃貸業のニーズも変わりつつあるようです。そんな事が分かる日経新聞の記事をご紹介します。

2019年12月の首都圏(1都3県)の居住用賃貸物件の成約数は1万3846件と、前年同月比で17.1%減った。前年に対する落ち込みは18年12月から続く。東京23区は6218件で19.1%下落した。

~中略~

もっとも物件の稼働率は下がっていない。不動産業者らでつくる日本賃貸住宅管理協会などが19年12月にまとめた19年度上半期(4~9月)の「賃貸住宅市場景況感調査」によると、入居率は95.7%。前の年の同時期から0.2ポイント下がったものの、ほぼ満室に近い状態が続く。

賃貸ニーズの変化

20%近い落ち込みはすごいですね。空室率は上昇しない中での仲介の大幅減ですので、つまり、1度住むと長く住んでくれるという事です。確かに肌感覚としても長く住まわれる方が増えているなと感じています。

不動産投資の視点で考えると、長く住んでくれるのは基本的に嬉しいです。どんなに頑張っても、物件を募集している期間は空室になりますのでトータルの収益を考えるとプラスの可能性が高いです。

ただ、逆に1度空室になると、なかなか埋まらないという状況にもなりえるので、その点はマイナスです。賃貸募集中の空室期間は収益に大きな影響を与えます。また、時間、空間貸しビジネス(投資)特徴ですが、1度失った機会損失を絶対に取り戻せない点を考慮するとシビアです。

平均居住期間データ

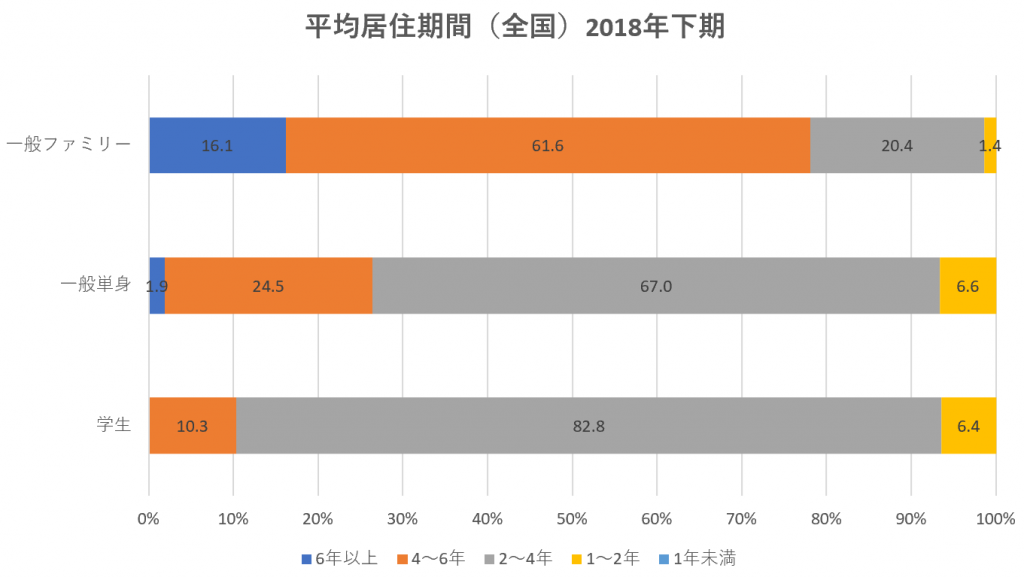

ちなみに、2年前の数値ですが、2018年下期の平均居住期間のデータは以下のグラフです。

公益財団法人日本賃貸住宅管理協会「日管協短観(2018年度下期)」を参考に作成

ご存知のように学生が短く、ファミリーが長い傾向です。記事では、どのような属性の人がという細かい点は触れられていませんが、学生の期間が延びることは考えられませんので、ファミリータイプの動向に、ここ数年で大きな変化があったという事だと思います。

特にファミリータイプの物件を扱っている投資家さん、大家さんには影響のある流れなのが分かります。

投資家が対応すべき事

記事内では理由の1つに転勤の減少を挙げていますが、この流れに変化はないと思いますので、

ますます、

「1回住むと長期で住んでくれるけど、退去の後の募集が大変」

という流れは進みそうです。

不動産投資を進める上でも、修理にはすぐ対応するなど満足度を上げて、長く住んでもらえる環境を作っていけば、収益上もプラスになりやすい状況になる時代が来ているようです。

新築物件を建てる時に知っておきたい知識

時代とともに変化するのは賃貸業も同じだなと思う記事がありましたのでご紹介します。

賃貸で重要視するポイント

■5割超が「駅近」重視

「駅が近い」が55.5%と半数を超え、17年より13.6ポイント増えた。建物で重視するポイントは「間取りの広さ」が63.7%で最多だったが、3年前と比べて5.1ポイント減少した。「駐車場の有無」は27.2%で20ポイント近く落ち込み、クルマ離れをうかがわせた。

駅近の定義

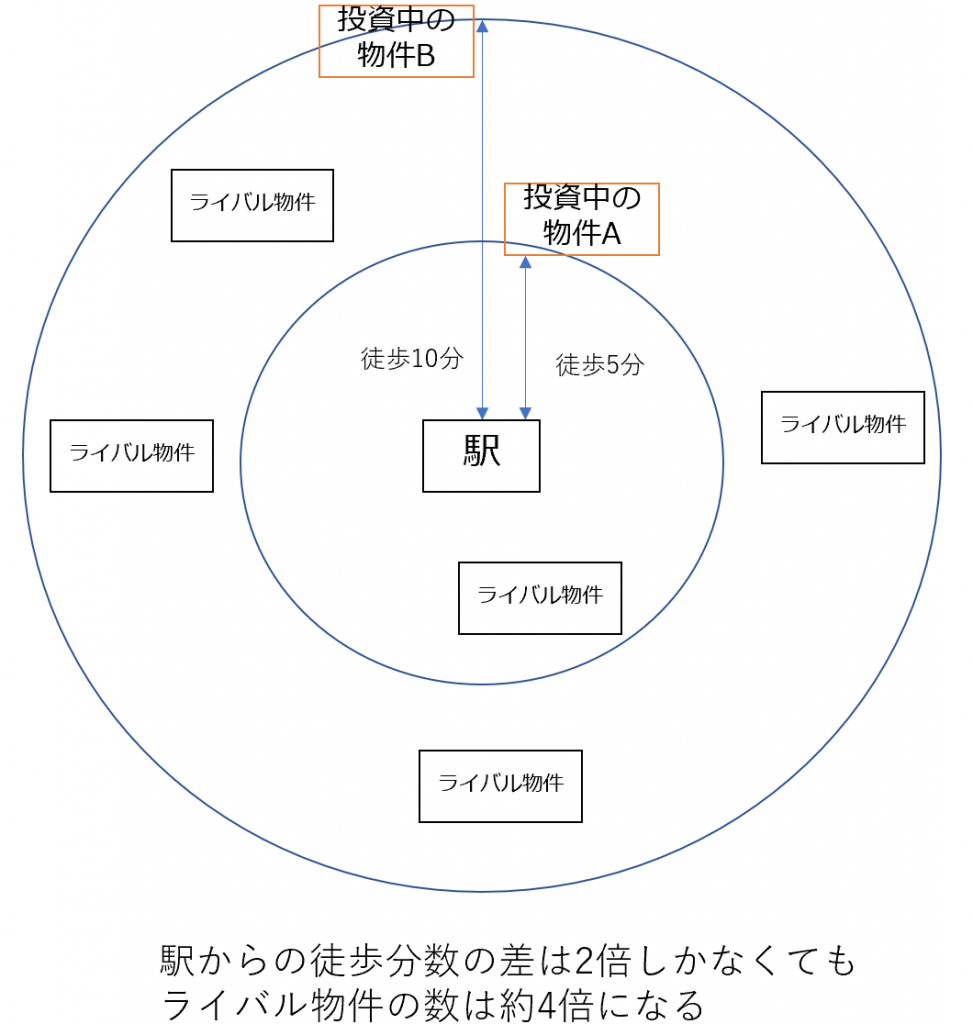

昔は駅から徒歩10分が1つの目安でしたが、今は5分が目安になっています。それだけ駅近が重要視されるようになっています。投資家の視点から考えると、駅10分と5分ではライバルとの差の観点でも大きく差が出ます。以下にイメージ図を記載しました。

上図のように直線では2倍でも、面積では約4倍になる為、ライバルになる物件は徒歩5分に比較すると徒歩10分は約4倍になります。投資家の視点でも駅近は魅力になります。ただ、当然、物件価格も上昇しますので利回り差が大きいならば駅から遠い物件を選択する場合も出てくると思います。この辺りは個別にシミュレーションを行う必要があります。

これからの投資物件のニーズ

話しは少し変わるのですが、同じ記事の中で、東京都心の「極狭(ごくせま)アパート」が若者に人気と書かれていました。記事の中では5平方メートルと本当に極小のアパートが紹介されています。もし、このニーズがあるならば、本当の都心に場所は限られるでしょうが、不動産投資的には極小の部屋を沢山作った方が収益性は高くなります。東京5区等に新築を考える場合、これまでの20平米程度の1Kと極小部屋の物件とシミュレーション比較をするのは面白いかもしれません。

新聞ですので面白い極端なニーズを記事にしているにしろ、間取り、築年数よりも、都心、駅近を重要視する需要がどんどん高まっていくのが推測できる記事でした。

不動産投資が失敗に終わる最大の要因

日経新聞に不動産投資で失敗してしまう最大の要因について面白い記事がありましたのでご紹介します。

■購入2カ月で含み損480万円超

わずか2カ月後、斉さんが買った高層棟の隣の中層棟が1平方メートル1万2000元に値下げされた。マンションの販売員によると「販売促進のため」という。中国では同じ敷地内のマンションでも、低層棟ほど単価が高く、次いで中層棟で、高層棟が最も安い。値下げは、斉さんが買った高層棟の価値も下がり、時価が1平方メートル1万2000元を下回ったことを意味する。斉さんは「30万元以上の含み損。頭金の6割が吹き飛んだ」と憤る。

不動産投資で一番怖い損失

上記は中国の事例ですが、不動産投資(不動産購入)で最も注意しなければならない事例です。

不動産投資を進めていると、空室、家賃下落、修繕等。様々な損失リスクがあります。しかし、もっとも怖いのは資産価値の大幅下落です。もし、日経新聞の引用記事のようになった場合、ほぼ取り返すのは不可能です。もし、取り返せたとしても数十年単位で月日が必要になります。

日本の場合には、1990年代初めのバブル以降は、大きなバブルが発生していませんので、引用した記事のような極端な事例は起こりにくいと思います。しかし、2013年~2019年の「アベノミクス・ミニバブル」中に購入した物件は、資産価値下落で損失を取り戻すのが難しい状況になる物件が出てくる恐れがあります。

含み損がある投資家のB/S

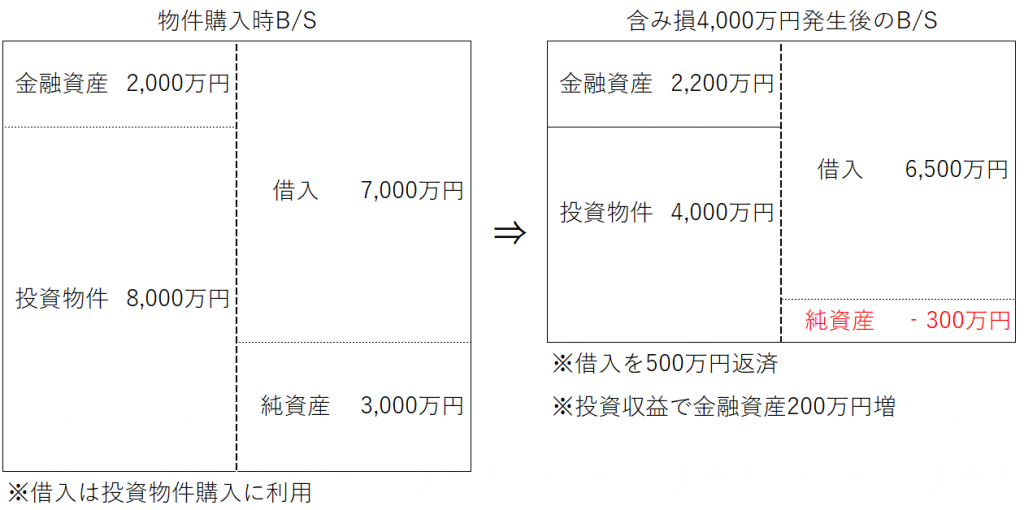

資産価値が下落して損失が発生した場合の一例を挙げたいと思います。

まず、このバランスシートを見ていただく前提として、投資の成否は「純資産」が増加しているか、減っているかで測ることが重要という事を意識していただければと思います。

これを頭に置い上で比較していただくと、借入を500万円返済し、投資収益で200万円金融資産が増加したにもかかわらず、8,000万円で購入した物件の資産価値が4,000万円になった為に純資産が3,000万円⇒▲300万円と大幅に減少して債務超過に陥ってることが分かります。

含み損は悪循環を生みやすい

この例は、分かり易くする為に極端に書いていますが、不動産投資(不動産購入全般)で失敗すると同様の状態になります。

このような状態になると、これを復活させるにはかなりの苦労が必要です。まず、売却して手仕舞いしようにも、6,500万円の借入に対して4,000万円でしか売却できず、金融資産も2,200万円しか無く、返済出来ない為、売却出来ません。こうなると最悪の循環に入ります。

借入返済出来ない → 売却出来ない → 仕方なくホールド → 経年劣化で空室増 → 資産価格下落

この循環に入った場合には、他の物件で穴埋めするか、他の運用手段、事業等で穴埋めするか、インフレに成ってくれと、天に祈るかしか方法が無くなります。

悪循環に入らない為に

では、この循環に入るのを防ぐにはどうしたらいいのか?下の3つを行うだけでも大きな損失を被るのを防止する事ができます。

1.収益還元法・積算価格法・相場的価格法でシミュレーションをして物件が割高でないかを確認する

2.周辺の家賃相場や人口動態等の市場調査を行ってから投資する

3.物件の資産価値が将来、どの程度まで下落しても純資産が大きく毀損しないかを把握しておく

この3つのシミュレーションと調査を行うだけでも、今日、ご紹介したような事例には陥る可能性は減らせます。第3者からどんなに上手い話しを言われても、最低限1~3は行っておくべきです。

不動産投資に影響を与える税制改正

2019年11月28日の当コラムでもご紹介した、不動産投資に関連する税制改正について、より分かりやすい記事が日経新聞に有りましたのでご紹介します。

税制改正 富裕層に負担増の波

米国で築年数35年の土地・建物合計で5000万円の賃貸用木造住宅のケースだ。日本だと土地の資産価値の方が高く、建物と土地の割合が20%対80%になるところだが、土地の資産価値が日本より安い米国では建物と土地の割合が80%対20%と逆転する。

上記の記事を読んだだけで「あー、節税対策の穴を埋めたのね」と直ぐに分かる方は、かなり不動産投資の勉強をなさった方だと思います。

節税のポイントは減価償却

では、なぜ、米国の不動産を買うと節税になるのか?ポイントは記事内の建物と土地の割合の違いの部分です。投資物件を1件でも購入した事のある投資家さんはお気づきと思いますが、不動産投資戦略を立てる上で重要な要素である「減価償却」が大きく違ってくるからです。

節税額のシミュレーション

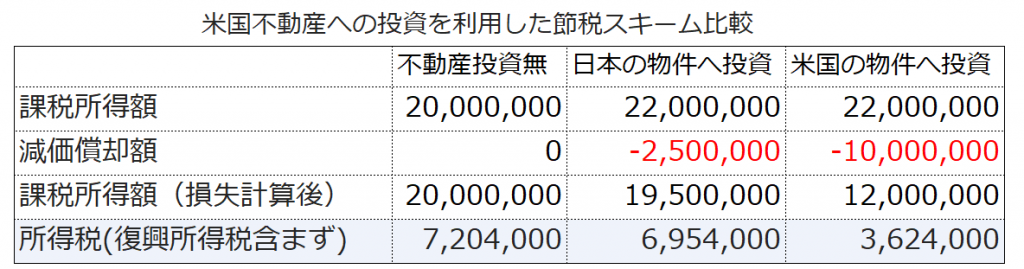

日経新聞のご紹介した記事にサンプルとして出ている事例をアセットランクシミュレーターでシミュレーションしてみます。シミュレーションした結果を一覧表に纏めると以下の通りになります。

まず、何も投資せず減価償却を利用しない場合には、約720万円の税金支払が必要です。これが、日本の物件へ投資した場合は約695万円と約25万円の節税になります。これでは、節税スキームとは呼べません。ところが、米国の不動産へ投資した場合には税金支払が約360万円と約360万円節税になります。築35年の木造の減価償却期間が4年ですので、これが4年続くことになります。4年間ですと合計約1,320万円節税できます。

節税できる理由

この減価償却費の違いは先ほど書いた土地と建物割合による物です。日本の場合5,000万円の建物割合20%の1,000万円を4年間で減価償却しますので年間250万円が減価償却額です。しかし、米国の場合は80%が建物割合になりますので、年間1,000万円償却出来ることになります。その効果で、年間360万円の節税が可能になります。

ただ、売却時には減価償却が終わっていますので多額の売却益が出ることになります。しかし、売却時の税率は5年所有後に売却した場合は約20%なのに対して、今回のサンプルの課税所得2,000万円だと約36%になります。この税率の違いにより売却額にも影響を受けますが節税になる可能性が高くなります。

税制改正の内容

今回の税改正で、海外の不動産の損益通算が出来なくなります。つまり、どんなに減価償却額が増えても日本での所得と通算出来なくなるので、まったく節税できなくなります。確かに、制度の穴をついたような手法ですので穴を埋めに来るのは当然かなと思います。

このような例を見ても、不動産投資は節税の為に行うのではなく、しっかり収益の上がる投資を基本として行わないと、ルール変更が思わぬ落とし穴になる場合が有ります。

不動産投資のコントロールすべきリスクが分かる記事

おそらく自分で住む物件向けに

書かれた記事だとは思いますが

不動産投資でも同様の視点が

が必要ですのでご紹介します。

2013年以降、金融緩和の影響もあって住宅地の価格、特に東京23区の価格は上昇を続けてきました。

全国では19年以降、伸びが鈍化しつつありますが、こうした状況が続いていると不動産という資産に対するリスク感覚がマヒしがちです。

投資物件の下落が始まって

いますので、その後下がり

始める一般の物件もそろそろ

その傾向が出てくる思います。

この記事の中では4つの

リスクとして

1.価格変動

2.金利変動

3.建物の劣化と修繕費用

4.災害

を挙げています。

まさに、不動産投資を

続ける上では避けて通れない

リスクばかりです。

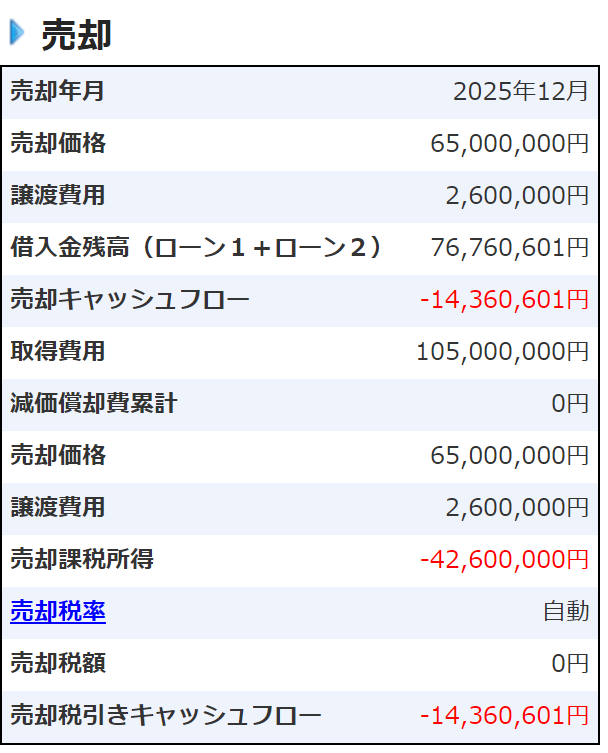

1.価格変動

1番注意しなければならない

パターンは以下です。

高値で物件を買って

しまった為に

売却分析をすると

キャッシュフロー(CF)が

マイナスになるパターンです。

こうなると借入の返済が

出来ませんので

破綻の恐れが有ります。

2.金利変動

金利の低い状態で続いて

いますので忘れがちですが

忘れてはいけないリスクです。

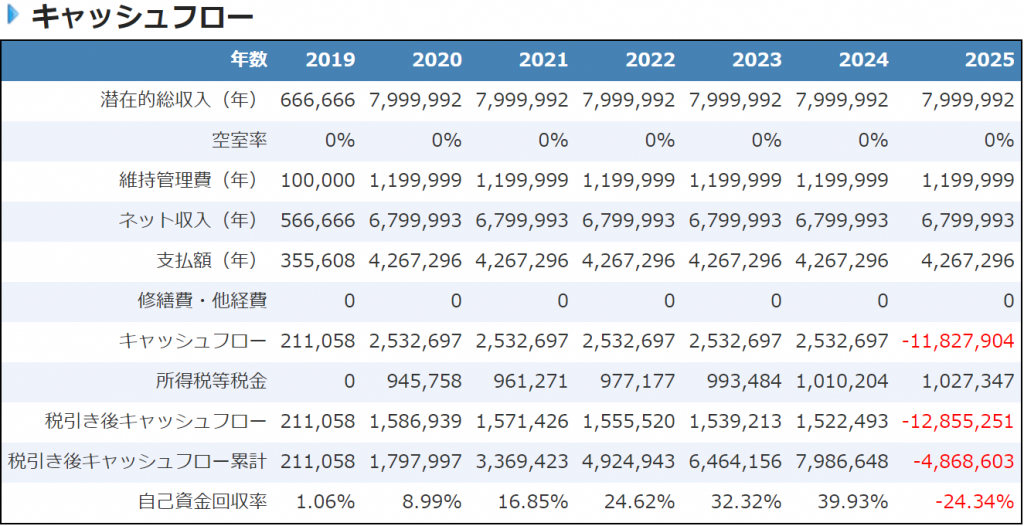

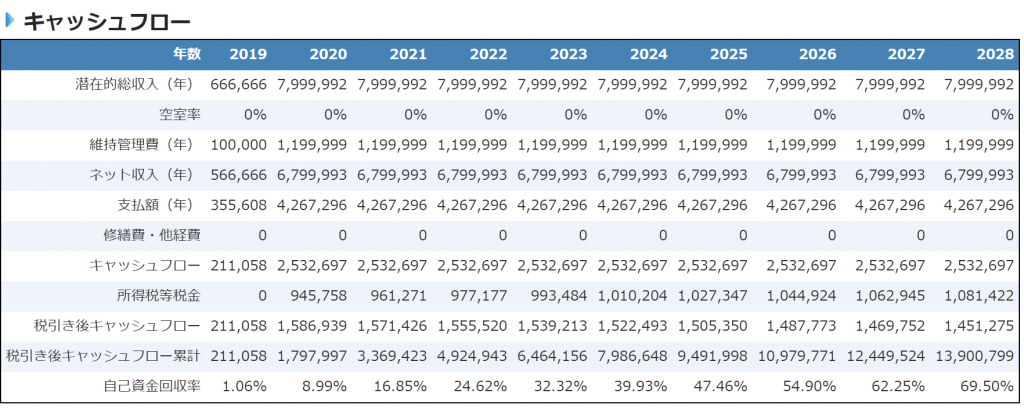

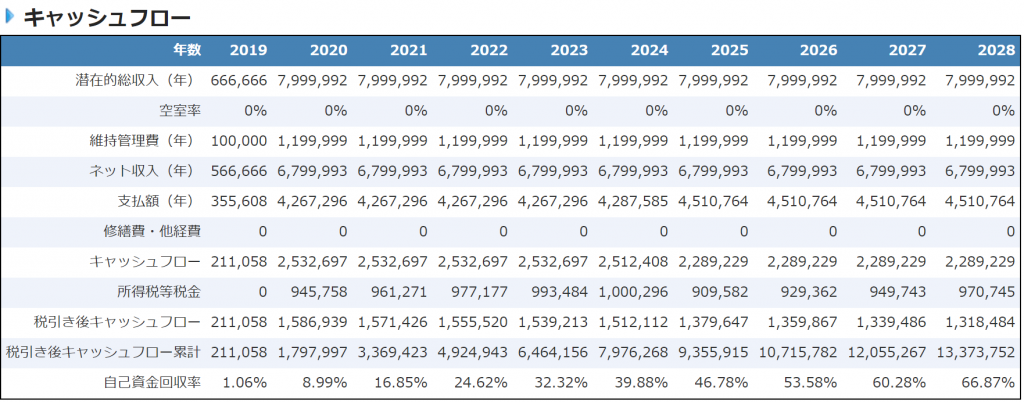

6年目の2025年に

2.5%の金利が3%に上昇した

シミュレーションです。

CFが約10%減っています。

わずか0.5%の上昇でも

影響があるのが金利上昇です。

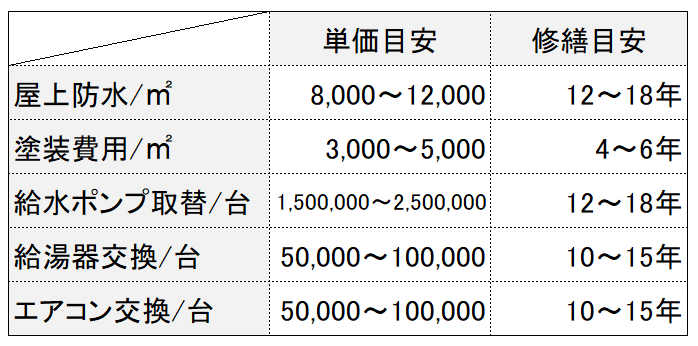

3.建物の劣化と修繕費用

これも大きな影響があります。

修繕費の目安を記載した表です。

特に屋上防水、給水ポンプは

大きな出費になりますので

購入当初から考慮が必要です。

投資前に修繕費を考慮した

シミュレーションを行って

おくことをお勧めします。

4.災害

このリスクは人知では

コントロール困難ですので

保険に入って予防すること

位しか出来ないのが頭の

痛い問題です。

不動産投資はリスクコントロールが重要

今日、ご紹介した記事は

不動産投資家向けの

記事ではありませんが、

不動産投資を進める上では

大きなリスクとなる項目が

上手く纏められていましたので

ご紹介しました。

※不動産投資シミュレーションはアセットランクシミュレーターを利用しています。

かぼちゃの馬車のその後に関する記事

かぼちゃの馬車問題が

こんな決着になるとは

正直、少し驚きました。

物件を手放せば借金の返済を

免除されることで調整が進むことが

20日、分かった。

シェアハウスという特殊な物件で

運用困難と考えられる為

投資家自身も物件は要らないで

しょうから、借金棒引きにすると

いうのと同意と考えていいと

思います。

日本の場合、借入は基本

リコースローンです。

借りた方が亡くなり

相続人が相続放棄しない限り

必ず、返さなくてはなりません。

■リコースローンとは・・

借り手自身の信用で融資が

行われ、借入の対象資産以外

でも返済の責任を負うもの

今回の場合、銀行は

債務者と交渉するのが

面倒になったので、

引当金も十分だし

チャラにして終わりにしましょう

という事のようです。

結果的にノンリコースローンの

ような結末になります。

■ノンリコースローンとは・・

対象資産を限って借入を行うもの

万が一、返済できない場合は

対象資産を手放すことでその他の

資産には波及しないのが一般的

リコースローンで契約して、

ノンリコースローンのように

終われるのは正直違和感が

あります。

基本的にリコースローンは

投資家はリスクが高く、

銀行はリスクが低いので

金利がノンリコースローンと

比較して低くなります。

結果的にですが、低い金利で借りて

銀行に大きな過失が合ったとはいえ

うまくノンリコースローンのように

終えられたということです。

銀行も、どんなに頑張っても

資産的に厳しい方が多いので

最終的には自己破産されて

回収が難しいと判断したのだと

思います。

正直、少しでも勉強して

シミュレーションを行っておけば

投資しない物件だと思います。

投資の意思決定をした

投資家の責任はどう果たされる

のだろうと疑問に思ってしまいます。

別の視点で、今回の一件を見ると

リコースローン一本鎗の融資に

無理があるのかなとも考えて

しまいます。

不動産の現実が分かる記事

田んぼの中にポツンと建築された不動産投資用の物件等は、このようなリスクが発生するかもしれません。そんなことを思わせる記事が日経新聞に掲載されていましたのでご紹介します。

・・以下引用・・

民法で認めていない土地所有権の放棄について「所有を巡り争いが起こっておらず、管理も容易にできる」ことを条件に、個人に限って認めることを盛り込んだ。

・・引用終わり・・

まだ、委員会による案の段階のようですが、もし、法制化されればかなり画期的な事です。ご存知のようにそれだけ空家や放棄地が問題になっているという裏返しです。

空家や放棄地を思い浮かべると、物凄い山の中や、人の住んでいない所を思い浮かべるかもしれません。しかし、実際は、人が住んでいる地域でも目立ってきています。私の知人もこのような物件に近い物件を再生して賃貸に回して不動産投資を行っていますが、やはり、物件の選定をしっかりしないと、その後のお客様付でかなり苦労するようです。

相続で欲しいものだけ受け取って、要らないものは放棄する事が可能になる法律が提案されるほどに、不要な物件が増えている現状だけに、昔、流行った言葉で言うと築古物件を専門にする不動産投資の伸びしろは大きいのかもしれません。

ただ、当然、このよう投資物件には銀行はお金を貸しませんので、そのような視点から見ると不動産投資の魅力であるレバレッジ(梃子)を使えないマイナスも有ります。また、メールセミナーで書きましたが、築古をリフォームしての不動産投資は、減価償却的には不利になる場合も有ります。この辺りは、しっかり知識を蓄えてシミュレーションをする必要があります。

このようなマイナス面も当然有りますが、私の知人の場合もそうですが、上手く運用できると、かなりの高利回りを得られる可能性もありますので、興味のある投資家さんはシミュレーションをなさっても良いかもしれません。

不動産投資に利用できる、できないは置いておいても不動産に関わる人間にとっては、もし、法制化されれば大きな制度改正ですのでご紹介しました。2020年秋には国会に提出予定と記事には有りましたので、法律の施行までは注目しておくべき内容です。

海外不動産投資の税金に関する記事

先日の相続税に関する裁判所の判断にしても、今日、ご紹介する記事に関しても、不動産投資の節税対策法を少しずつ狭めて行っています。

・・以下引用・・

政府・与党は海外の不動産への投資を通じた節税をできないようにする方針だ

・・引用終わり・・

ここからは推測も入りますが、おそらく、損益通算出来なくするのだと思います。これまで不動産屋さんが持ってくる一般的な節税対策の売りは

日本の不動産よりも

■建物価格の割合が高い

■中古価格の下落率が低い

ことを利用して減価償却を上手く使う対策です。

日本在住の場合、減価償却の耐用年数等は日本の法規が適用されます。だだ、先に書いた特徴を上手く利用すると日本よりも減価償却額増加します。

例えば、木造築20年の物件を買った場合、耐用年数は6年になります。これは日本でも海外でも、日本在住の場合は同じです。

ただ、先に書いた特徴を考慮して1億円の物件を買ったと想定してシミュレーションすると

■日本

築20年と古いので

建物 2,000万円

土地 8,000万円

減価償却 約330万円

■海外の場合

古くてもの建物価格を

適正に判断され

建物 6,000万円

土地 4,000万円

減価償却 約1,000万円

減価償却が増えて、これを日本の所得と損益通算することで節税になります。

今回の対策の1つとして想定される海外不動産の損益を通算できなくすることで、どんなに、減価償却で損失を出しても節税出来なくなります。

ただ、実際は減価償却を行った影響で売却の際に取得費が下がりますので、その分売却益が増加して税金を取られるので、本当に節税になるかは、かなり緻密なシミュレーションをしないとハッキリしません。

いずれにしろ、政府は不動産投資に関する節税の穴を埋める方向に動いているというのは事実なようです。

日経新聞の投資物件の相続に関する面白い記事

不動産投資を進める上では知っておきたい記事でしたのでご紹介します。

・・以下引用・・

国税庁は路線価などを相続税の算定基準としているが、 「路線価の約4倍」とする国税当局の主張を裁判所が認めたからだ。路線価は取引価格の8割のため節税策として不動産を購入する人もいる。

・・引用終わり・・

今回の例は路線価の4倍差とかなり開きの大きい例だと思います。

国税の目的は「節税の為に現金を不動産に変えてもしっかり査定しますよ」とメッセージを出したかったのだと思います。

まだ、控訴中の為、確定判決ではありませんが、地裁レベルでは、それにお墨付きを与えた格好になります。不動産投資の市場を考える上では 大きな影響を与える判決です。

不動産投資の目的を大別すると

1.資産運用の為

2.資産防衛の為

3.節税の為

に分けられます。

今回の記事は3が一番の目的だったと思われます。

1.が主な目的の場合は利回などの収益性が投資決定の最重要ファクターになります。 2.が目的の場合はインフレや社会変動があった場合にも資産価値が守れる場所が重要になります。

そして、おそらく今回の目的であったであろう3.節税が目的の場合

「本来の資産価値」

≠

「相続税路線価」

が大きな投資決定の要因になります。

2や3が目的の不動産投資家は1が目的の投資家より収益性への重要性が低くなりますので、1.が目的の投資家から見ると割高だなと思う物件でも2や3の目的が達成されれば目をつぶる場合が有ります。

また、全額自己資金や自己資金を多めに入れる投資家さんが多いです。それだけに投資物件の流通には大きな影響があります。

どこまで裁判が続くか分かりませんが、これが確定判決になった場合には、3.を目的にした不動産投資は確実にやりにくくなると思います。

今回の例ですと

| 路線価 | 3億3000万円 |

| 購入額 | 13億8700万円 |

| 不動産鑑定額(国税) | 12億7300万円 |

となっており国税は12億7300万円を根拠に税金を徴収すると主張しています。購入額との差額が殆どない価格で鑑定されていますので、「節税」を目的とした不動産投資としては無意味と言っていいレベルの判決が出たわけです。

今後、確定判決になるまで注目のニュースです。

日経新聞の借入に関する記事

不動産投資の魅力の1つが

レバレッジ(梃子)を

使える事です。

不動産投資の梃子=借入

です。

この梃子ですがプラスにも

マイナスにも作用します。

そんなことが分かる記事が

日経新聞にありましたので

ご紹介します。

・・以下引用・・

債務膨張に伴い政府や企業、

家計が急な金利上昇に対して

「弱くなっている」との

分析も示した。

・・引用終わり・・

この一文が借入の注意点を

端的に表しています。

不動産投資を「事業」の

側面でなく

「投資」の側面だけで

考えた場合

非常に単純な構造です。

「家賃+売却益-維持費

> 利息」

になれば投資として

プラスに成ります。

もう少し単純化してしまうと

「利回と金利の差分」が

収益になるということです。

ここまで単純化して考えると

不動産投資が金利上昇に

非常に弱い投資だと

分かります。

金利が上がれば

その分、利ザヤが減る

構造だからです。

不動産投資シミュレーションを

する場合は金利上昇の

シミュレーションを必ず

するようにお勧めしています。

2012年の金融緩和からは

非常に低い金利になっています。

長期(10年超)の視点で考えた時

今よりも金利が上昇していく

可能性が高いという事です。

それだけに、金利が上昇した際に

どの程度の影響があるかの

シミュレーションが重要です。

シミュレーションとしては

5年後位に1~2%程度上昇した

シミュレーションをすると

良いと思います。

また、あまり興味が

湧かないかもしれませんが、

ぜひ、今日ご紹介したような

マクロの金利の動きの

ニュースにも着目してください。

「金利が上がった!」

と気づいてからでは

遅いです。

金利の未来予測をする為に

マクロの金利に関する

話題は注目に値します。

« Older Entries