不動産投資で節税は可能か

おはようございます。

アセットランク

大塚 博之です。

不動産投資を開始された

主な目的は何ですか?

このような質問をした場合

だいたい、この3つの答えに

なります。

1.資産形成の為

2.資産防衛の為

3.節税の為

一言に不動産投資と言っても

目的によって着目する

ポイントはかなり異なります。

節税目的の投資

今日は節税目的の不動産投資に

ついてです。

まず、最初に考えたいのは

「法人」と「個人」の違いです。

節税を考えた時に基本的に

有利なのは

「法人」での不動産投資です。

理由は色々ありますが

一番大きいのは

不動産投資の損益を

他の事業所得と完全に

「がっちゃんこ」

出来ることです。

法人での投資

法人で不動産を所有した場合

賃貸経営から発生した損失と

売却時損失を他の事業所得と

通算することが可能です。

簡単な例を書くと

■課税所得:1,000万円

■不動産損失:▲300万円

■不動産売却損:▲700万円

不動産の損失が無い場合

約230万円納税が必要です。

しかし、不動産損失がある為

課税所得が0になり

この事例では所得税を納める

必要が有りません。

個人での投資

個人で投資している場合は

物事はこのように単純では

ありません。

先程の法人で出した例で

比較すると

■課税所得:1,000万円

■不動産損失:▲300万円

■不動産売却損:▲700万円

不動産売却損の▲700万円は

通算出来ない為

700万円が課税所得になり

所得税と住民税合わせて

約170万円の納税が必要になります。

個人での節税対策の

注意点は他にもあります。

利子額に注意が必要

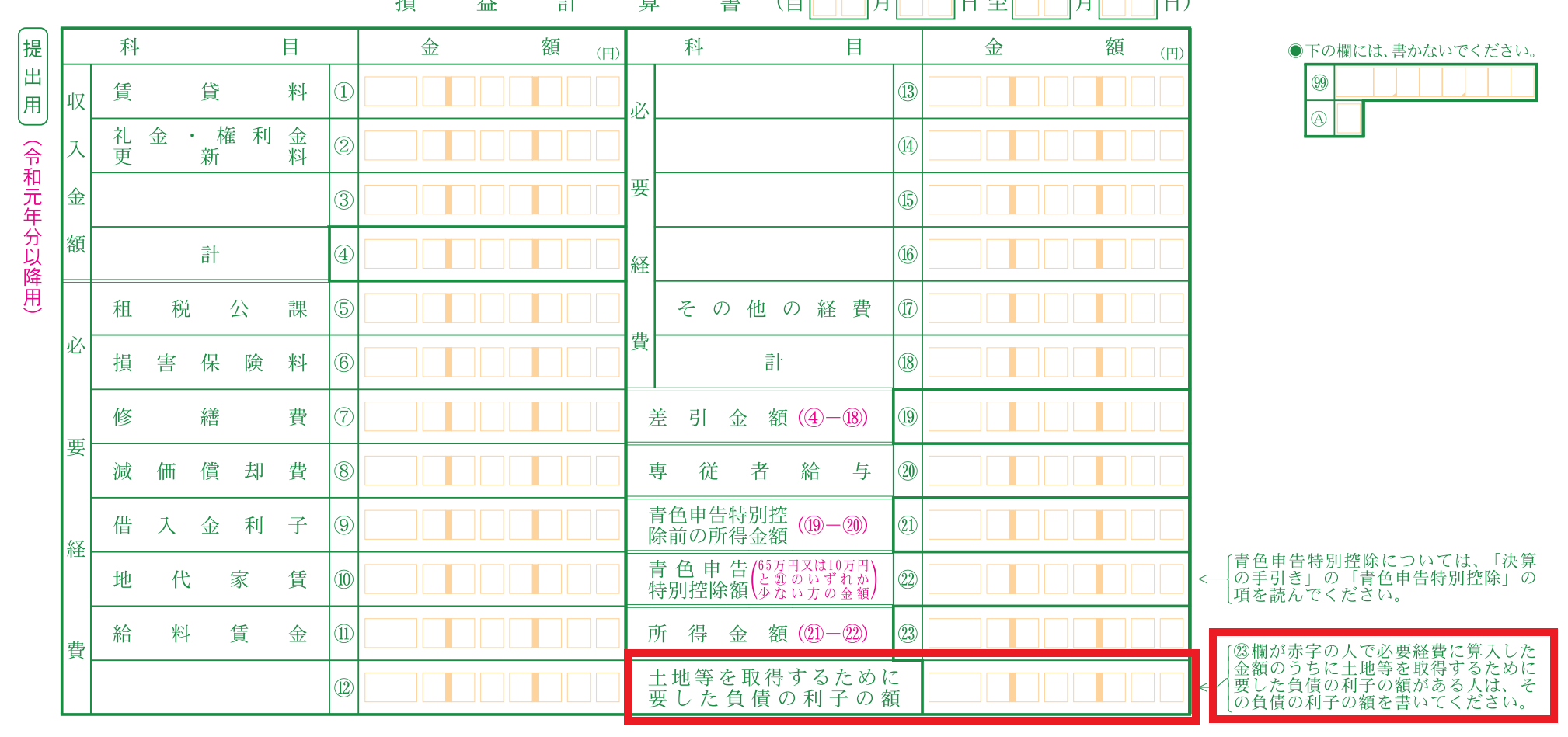

下の画像は確定申告用紙です。

赤枠に囲った部分はあまり

気に留めていなかったかもしれませんが

これが個人での節税対策の際の

注意点です。

個人の場合にはさらに

不動産で発生した損失の中で

土地の利子相当分は

損金として認められません。

ちなみに余談ですが

このルールが出来たのは

平成3年バブル絶頂期です。

あの手、この手の土地売買を

抑えたかったのだと思います。

こんなルールが今だ有効なのは

面白いですが。

さて、このルールが適用されると

仮に借入5,000万円の内訳が

建物2,500万円、

土地2,500万円の場合、

土地の2,500万円の利子分は

差し引かなくてはいけません。

土地分の利子が20万円だとすると

先程の例の場合

損失▲300→280万円

となり節税幅は小さくなります。

不動産投資の節税

これまで説明してきた通り

個人で不動産を所有した場合

かなり節税をしにくくする網が

かかっているのが分かります。

不動産の主な目的が

法人所得を減らす節税目的の時は

成り立つ可能性があります。

しかし、個人所得の節税だけを

目的とした場合には、

かなり、効率が悪いです。

不動産投資を進める会社の中には

節税を前面に出して営業される

会社さんもあります。

しかし、個人所有の場合は特に

節税ルールを十分に理解して、

シミュレーションの上で

意思決定をする必要があります。