中古木造物件のキャッシュフローの特徴

不動産投資物件の建物構造の選択肢は主に

■木造

■鉄骨造

■RC造

があります。

物件構造の違いで、収益上もっとも重要なキャッシュフローにそれぞれ特徴があります。

今日は、この特徴を木造物件(中古木造)に絞って確認します。

木造とRCの比較

中古木造の特徴を分かり易く確認するためにRC造と比較します。

サンプル物件は

築15年の物件です。この物件を使って中古木造の特徴を確認していきます。

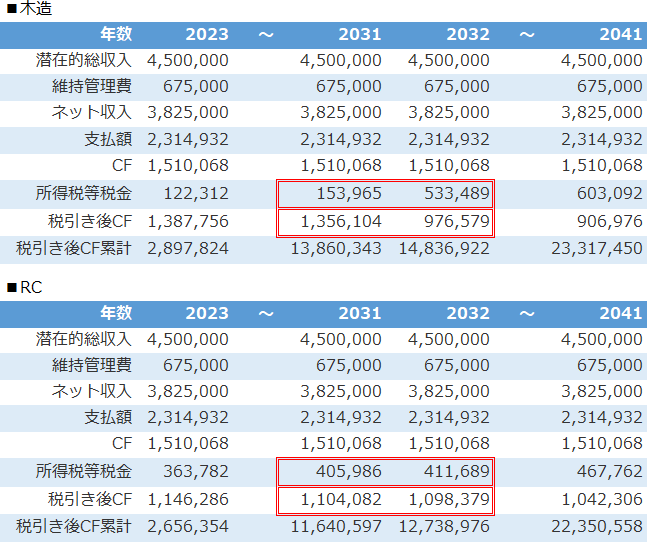

キャッシュフロー比較

現実的には無いのですが、特徴をつかみやすいように、建物構造のみ変更してその他の条件は同じにしてシミュレーションします。

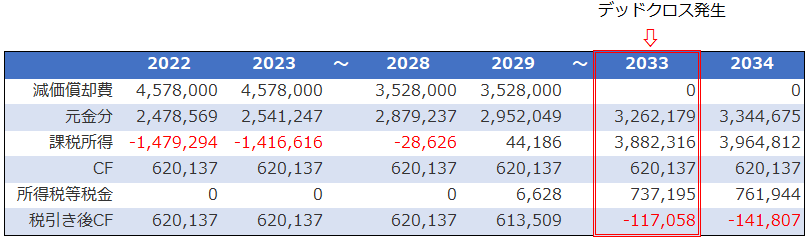

築15年の中古木造と中古RC造のキャッシュフロー(CF)を比較した結果は

※アセットランクシミュレーターでシミュレーション

※一部年数を抜粋して表示

税引き後キャッシュフローを比較すると、中古木造のキャッシュフローが2031年迄、約20~25万円多いことが分かります。

しかし、2032年以降はRC物件の方が約10~15万円多くなります。

理由は、赤二重線の箇所を確認するとお分かりいただけます。中古木造物件の所得税等税金が急激に増加するからです。

この急増の訳は「減価償却費」です。

木造とRCの大きな違い

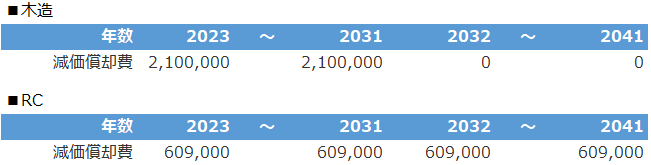

各年の減価償却費を確認すると

※アセットランクシミュレーターで分析

※一部年数を抜粋して表示

中古木造は物件購入11年後の2032年に減価償却費が0になっています。一方で中古RC物件はその後も2056年まで続きます。

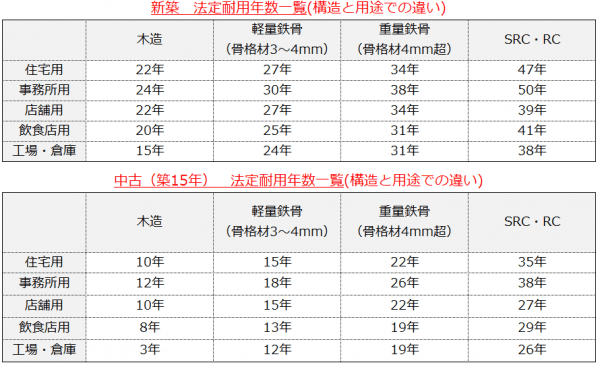

これは耐用年数の違いで発生します。以下は、物件構造と用途別の新築と築15年の耐用年数の一覧です。

※その他の法定耐用年数一覧(国税庁)

中古木造=10年

中古RC造=35年

であることが分かります。

もう少し詳しい計算方法にご興味のある場合は

「中古物件の耐用年数の計算方法を理解する」

「附属設備と取得時の諸費用を考慮した減価償却シミュレーション」

をご確認ください

このように、中古木造は他の構造よりも耐用年数が短いため、1年あたりの減価償却費が多くなります。

そのため、投資初期は税金支払い額が少なく、耐用年数終了後に増加します。

中古木造物件の特徴

中古木造は以下のような特徴があります。

1.投資初期は年間の減価償却費が多く節税効果がある

2.耐用年数が短く、終了後は税負担が急増する

他のRC物件等と組み合わせて、節税効果を狙って投資する投資家さんがいるのはこのような特徴からです。

中古木造に限らず、物件構造によって様々な特徴があります。不動産投資シミュレーションを通して確認していただければと思います。

※アセットランクシミュレーターを利用し物件構造毎のキャッシュフローを確認する方法をご紹介しています。