不動産投資へ金利上昇が及ぼす2つ影響

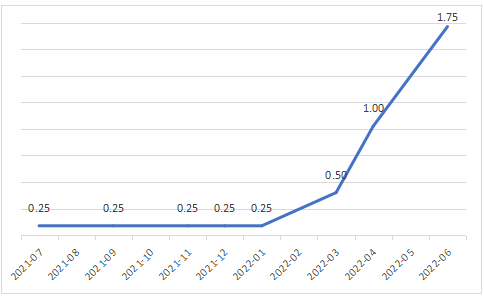

2022年12月20日に日銀はYCC(イールドカーブ・コントロール)運用の見直しを発表しました。

長期金利変動幅を「±0.25⇒±0.5%」に変更しました。

政策金利は-0.1%で変更していませんので、アメリカのような利上げではありません。

しかし、長期金利に影響を与える点と利上げを進める1歩目では、ということで為替(円高)・株(下落)もかなり反応しました。

実際、10年債は一時的に0.25%程度上昇しました(12/2316:30時点10年債金利は0.382%)。

当然、金利上昇は不動産投資にも大きな影響があります。

不動産投資と金利

金利上昇は、基本的に不動産投資へマイナスの影響しかありません。

今回の日銀の政策変更で直接的に影響を受けるのは固定金利です。

金利上昇の影響は大きく分けると

1.利息支払増加でキャッシュフロー減少

2.表面利回り上昇で物件価格下落

の2つです。

1つめの影響

1つめの影響は、想像しやすい影響だと思います。

借入金利上昇で利息支払増加、キャッシュフローが減少することです。

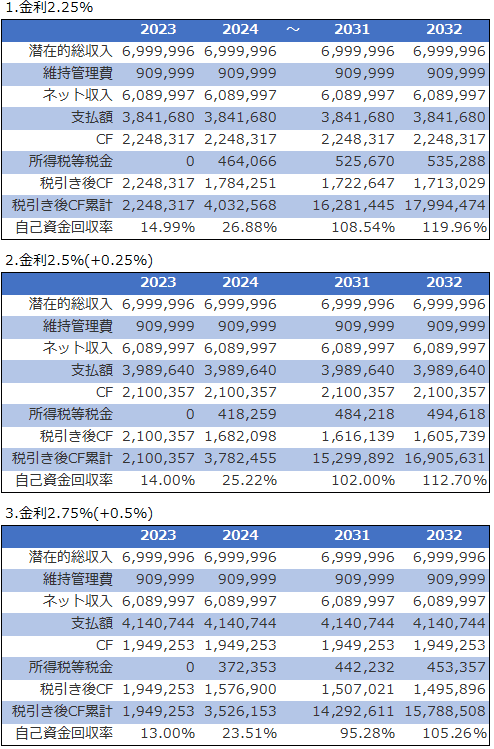

不動産投資シミュレーションで影響を確認します。

今回の政策変更で影響を受けるのは主に固定金利です。10年固定で物件購入したことを想定してシミュレーションします。

サンプル物件は新築・1億円・表面利回り7%です。

※不動産投資シミュレーションツール アセットランクシミュレーター収支詳細機能の結果を一部抜粋

●2.25% ●2.5% ●2.75% 3種類のキャッシュフローシミュレーションです。

税引き後キャッシュフローを金利2.25%と比較すると

▼2.5%(+0.25%)

年間 約10万円

10年間累計 約110万円

▼2.75%(+0.5%)

年間 約20万円

10年間累計 約220万円

と本当の手取りである税引き後キャッシュフローは大きく減少します。

2つめの影響

2つめの影響は物件価格下落です。

金利上昇でキャッシュフロー減少

⇩

減少分を補うためにより高い利回り必要

⇩

物件価格下落

という流れで物件価格は下落します。

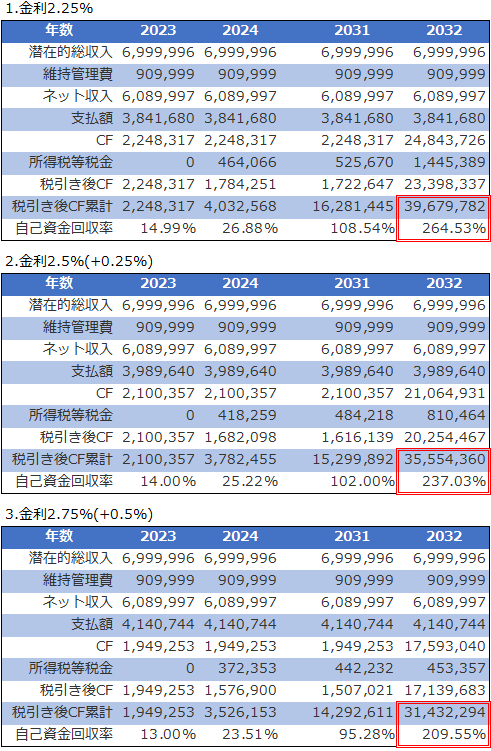

サンプル物件の10年間の税引き後キャッシュフロー累計減少分を補うには

▼+0.25%

物件価格 約9,700万円

表面利回り 約7.22%

▼+0.5%

物件価格 約9,420万円

表面利回り 約7.43%

になる必要があります。

このように、購入時より資産価値が下落することで、出口戦略(売却)に影響を与えます。

以下のシミュレーションは出口(売却)までの影響を考慮した結果です。

※不動産投資シミュレーションツール アセットランクシミュレーター収支詳細機能の結果を一部抜粋

▼+0.25%⇒約410万円手取り減少

▼+0.5%⇒約820万円手取り減少

と資産運用に大きく影響を与えるのが分かります。

金利上昇の影響は大きい

不動産投資には、空室・家賃下落等、様々なリスクが存在します。その中でも金利上昇リスクは、自分でコントロール困難という点で一番のリスクといえます。

徐々に金利上昇リスクの足音が聞こえてきたこのタイミングで、金利上昇の影響をシミュレーションするきっかけにしていただければと思います。

※アセットランクシミュレーターを利用した金利変動シミュレーションの具体的な操作方法を、以下の動画でご紹介しています