何か月の空室まで赤字にならないか確認する方法

不動産投資をしていると、つい、利回り、キャッシュフローなどの収益指標だけに注目してしまいます。

しかし、10年・20年、長期的に安定した運用を行うには、様々な変動も織り込んでおく必要があります。

変動に対応できるのか

将来の変動に対応できるかを確認するのに便利な指標の1つが「BE%」です。

BE%は

(維持管理費+返済額)÷満室想定家賃×100

で計算できる、損益分岐点を表す指標です。※BE%の詳細はこちら

なぜ、BE%は変動を確認するのに便利な指標かというと、

不動産投資の3大リスク

▼家賃下落

▼金利上昇

▼空室

のうち2つのリスクを織り込むことができるからです。

家賃下落は満室想定家賃(潜在的総収入)に表れることで、金利上昇は返済額に影響することで、

変動による影響を計ることができます。

BE%確認ポイント

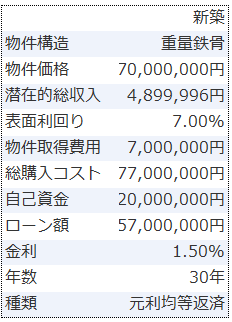

ここからは、表面利回り7%の新築物件をサンプルに、BE%を使用する際のポイントについて考えています。

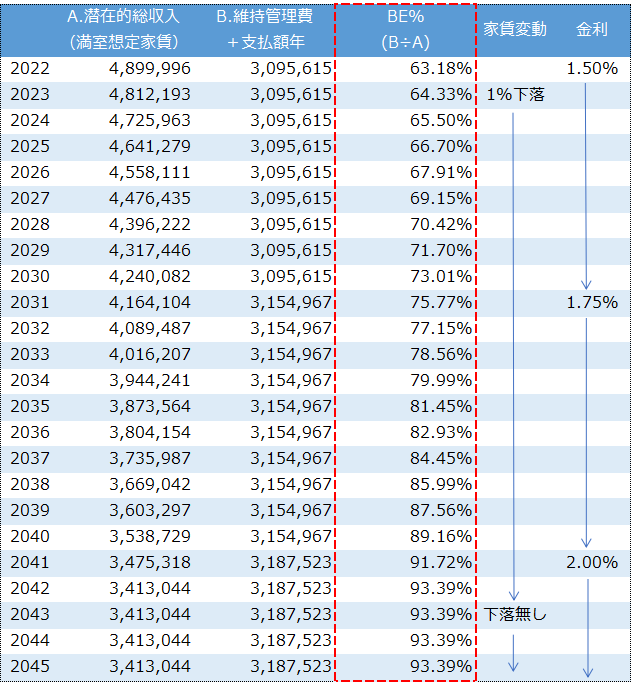

30年間のBE%の結果は以下です。

※アセットランクシミュレーターのグラフ機能を利用

※2046年~2051年の結果は2042年~と同一の為非表示

今回は、より現実に近いシミュレーションをする為に

▼潜在的総収入(満室想定家賃)を20年目まで毎年1%下落

▼借入金利を11年目に1.75% 21年目に2.00%に上昇

と変動させて います。

確認すべきポイントは、BE%が100%までどの程度余裕があるかです。

どの程度の空室に耐えられるか

以前のメールセミナーでBE%は70%以下を基準としてくださいと書きました。

この基準は、家賃下落、金利上昇の変動を考慮する前の数値です。これらを考慮しない場合、30%程度の余裕がないと変動に弱い投資になります。

ただ、今回の分析は、家賃変動、金利上昇を織り込んだ、より、現実に近い分析です。

修繕リスクを除くと、残る大きな変動は「空室リスク」です。つまり、空室が何%程度発生すると100%を超過してしまうかという視点で確認できます。

今回の変動シミュレーションでは、投資開始当初は、35%程度の余裕があります。

1室あたり、約120日(4か月)又は全10室の物件の場合、3室が1年間、1室が半年間、空室になっても100%を超過しない計算になります。

しかし、21年目の2042年には、約93%と100%まで7%しかありません。1室あたり、約25日の余裕しかないことが分かります。

どこまでの変動に対応できるか

不動産投資をすると、つい、順調に進んで、これ位の収益を確保できるという視点だけに偏ってしまいます。

しかし、長期の投資となる、不動産の場合、どの程度の変動まで耐えられるかの視点を持った分析も必要になります。

変動に耐えられる投資ならば、万が一の場合も、不利な条件で売却しなければならない等、大事な資産を減少させてしまう可能性を減らすことができます。

BE%の確認方法、変動シミュレーションの方法等の具体的な操作方法を、以下の動画でご紹介しています。