不動産購入を点(現在)だけで決める危険性

不動産を運用する際に大きな負担になるのが

「税金」です。

今日は、税負担に影響を与える項目を、ご一緒に考えられればと思います。

この際のポイントは点(現在)だけではなく、線(時系列)でその項目を確認することです。

デッドクロス

よく、デッドクロスが起こると税負担が大きくなると本やサイトに書いてあります。たしかに、その通りです。

ちなみにデッドクロスとは

「減価償却額<元金支払額」

になることを言います。

詳しくは以下ご確認ください。

不動産投資に必須の知識・デッドクロス

税負担を考える時に、デッドクロスだけに注目すればいいかというとそうではありません。

税負担へ影響を与える返済内訳

基本的に不動産投資は年々、税負担が大きくなります。

その理由の1つは

「損金化できる利息支払が、年々減少して、

です。

具体的な例を挙げると

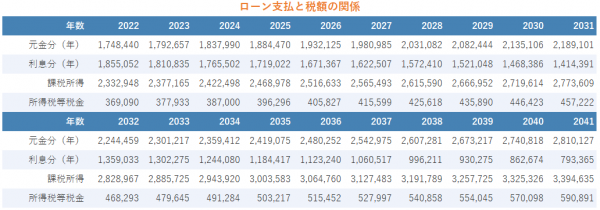

ローン支払と税金

※収入、減価償却費は期間中一定

確認すると分かるように利息分が減少して元金分が増加することで、年々、税金の支払額が増加しています。このように時系列で確認すると、デッドクロスとは関係なく税負担が増加して手取額(税引後CF)が減少していくことが分かります。

今回のシミュレーションは、元利均等払いの分析ですが元金均等払いも同様です。

線(時系列)で考える

先日、〇〇歳で、資産〇億円、CF2,000万円という本を見かけました。中身は見ていないので推測ですが、税引後CFは1,100〜1,300万円程度になると思います。

今日のメールセミナーでご紹介したように、年々、税負担が重くなり10年〜15年後には100〜200万円程度税引後CFは減少すると思います。

点(現在)で見ると凄そうですが、線(時系列)で分析すると意外と厳しそうということは良くあります。

不動産への投資を考える場合、点だけではなく、線でシミュレーションや将来の戦略を検討する必要があります。

このメールセミナーが、時系列でシミュレーションを行う機会になれば幸いです。

※簡単な動画ですが、アセットランクシミュレーターを使用して、