本当の利回り指標IRRを使って分析を行う方法

不動産を投資として購入する場合、多くの人が最初に着目する指標は「表面利回り」だと思います。

当然、表面利回りの高い物件の方が、空き室等を考えない場合、キャッシュフロー(CF)は高くなります。

しかし、「表面利回りが高いから、収益性の高い物件だとは言い切れません」

表面利回りだけの判断に注意

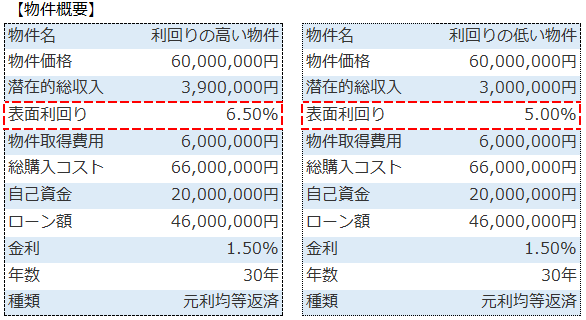

例えば、以下の物件の場合

左側の表面利回り6.5%の物件の方が、5%の物件と比較して1.5%も利回りが高く、収益性が高いように思えます。

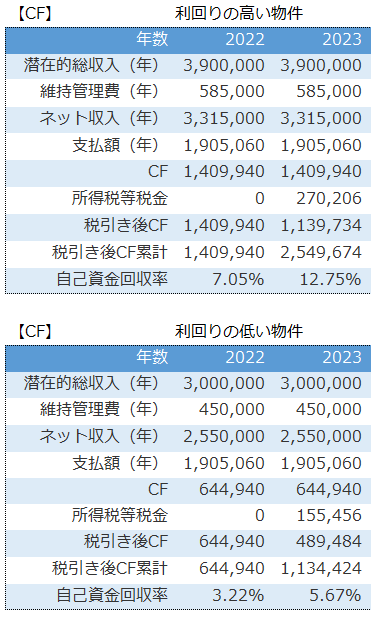

2023年のCFを確認すると

※アセットランクシミュレーター収支詳細のCF表を一部抜粋

確かに、年間約65万円、利回りの高い物件が多くなります。

「やっぱり、利回りの高い物件の方が収益性が高い」と思うと落とし穴があります。

必ず、検討すべき視点

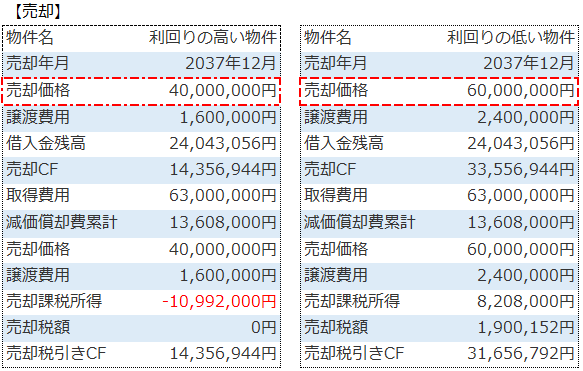

話は15年後の2037年になります。

利回り6.5%の物件は立地が悪く、売却できた価格は4,000万円でした。

利回り5.0%の物件は立地が良く、購入価格の6,000万円で売却できました。

※アセットランクシミュレーター収支詳細の売却表を一部抜粋

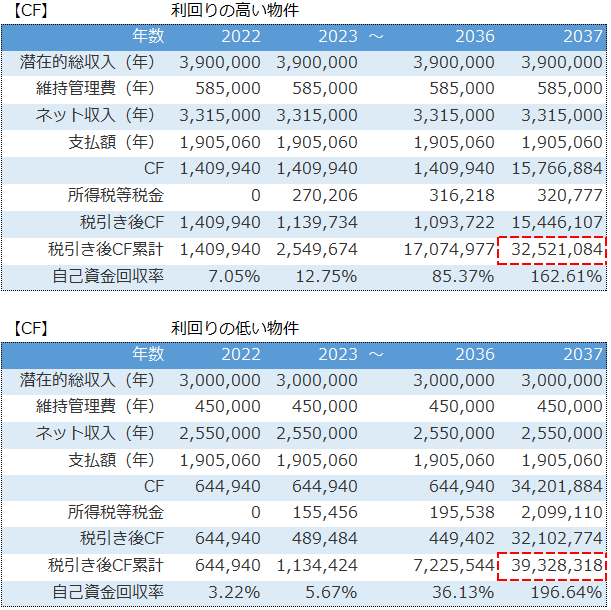

こうなると結果が変わってきます。売却まで含めたCFシミュレーションを確認すると

表面利回り5.0%の物件が多くなります。

購入時点で検討が必要

物件購入時の表面利回りは、あくまでも、購入時点での「満室想定」での利回りです。しかも、出口のことは一切考慮されません。

これだけの情報で、投資判断するのは危険です。特に、売却まで含めたシミュレーションを行っておくことは重要です。

ただ、出口(売却)を迎えるであろう、15年・20年後の分析を行うのが難しいのも事実です。

そんな時に、是非、利用してもらいたいのがIRR指標です

IRR指標

IRR指標を利用すると、売却まで含めた利回りを確認することができます。

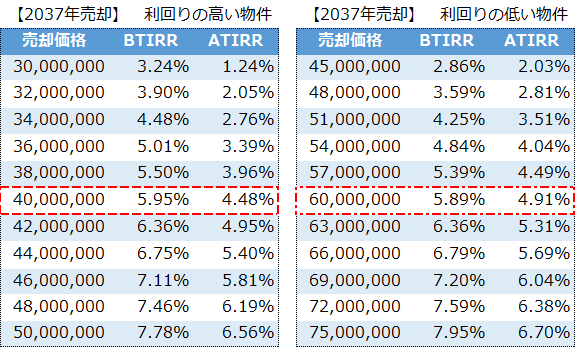

下の表は、5%刻みで売却価格を変化させたBTIRRとATIRRの結果です。

厳密に言うと違うのですが、BTIRRは税引き前CF基準、ATIRRは税引き後CF基準で、自己資金(今回の場合2,000万円)をどの程度の年利で運用できたかを表すものとご理解ください。

当然、年利が高いほど、効率よく運用できており、収益性が高いことになります。

※アセットランクシミュレーター グラフ表示機能を利用

ちなみに、6.5%の利回りの高い物件を4,200万円で売却できると、

5.0%の利回りの低い物件を6,000万円で売却した場合よりもBTIRRとATIRRが高くなり収益性が高くなります。

出口分析は必須

どの程度の価格で売却できるか分からない場合は、以下の3種類の価格で、前の項目で紹介した、アセットランクシミュレーターのグラフ表示機能を利用してATIRRを確認していただければと思います。

1.購入価格と同額で売却

2.減価償却累計を引いた価格で売却

3.購入時の表面利回り+1%で売却

具体的な操作方法は、以下の動画をご確認いただければと思います。