低金利を前提した物件購入の危険性

不動産投資を行っていると、空室、家賃変動、修繕等の様々な変化に遭遇します。その中でも、もっとも対応しにくい変化が金利上昇です。

金利変動に注意が必要な理由

金利変動は、空室や家賃変動と比較すると、頻度が低く、普段はあまり意識しません。

空室や家賃変動は自分の工夫で対応できる可能性があります。しかし、金利変動は自分の工夫で対応できる範囲が本当に限られます。

それだけに、常に頭に置いておく必要のあるリスクです。

過去20年の金利推移

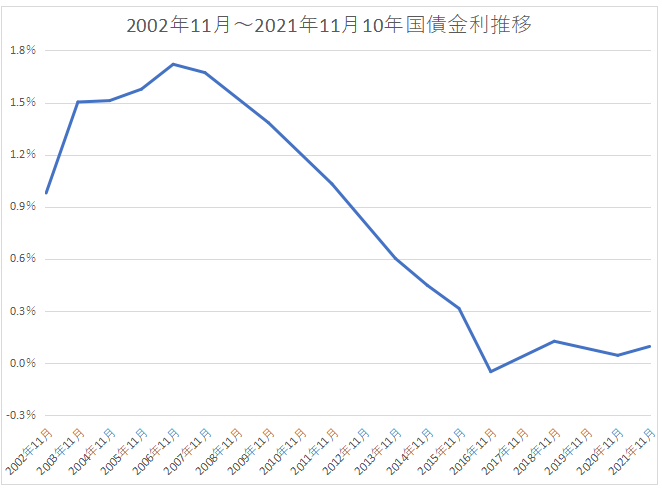

日本は20年以上低い金利が続いています。下のグラフは20年間の10年国債の金利をグラフにしたものです。

私もそうなのですが、低金利が当たり前だと慣れ切ってしまっています。一番高い金利が2006年の約1.7%ですので、それも仕方ないかなと思っています。

ちなみに、銀行の金利は多くが「国債金利+リスクプレミアム」で決まっています。

リスクプレミアムとは、安全資産とされる国債と比較して、その人に貸した場合に発生する貸倒リスクに対して、リスク分として上乗せされる金利です。

※財務省国債金利情報より作成

注意が必要な思考

ただ、この低水準の金利がいつまで続くかは分かりません。

海外のインフレ率上昇等を考慮すると注意が必要な時期になっていると思います。

こんな時に注意したい思考が、「低金利を前提とした不動産投資」です。

低金利を前提とした不動産投資とは

■変動金利で借入

■借入の割合が高い

■物件の利回りが3~5%程度と低い

■キャッシュフロー(CF)がギリギリ黒字

こんな投資です。

このような低金利を前提とした投資だと、少しの金利上昇だけでも、すぐにCFが赤字になる可能性があります。

低金利を前提とした投資

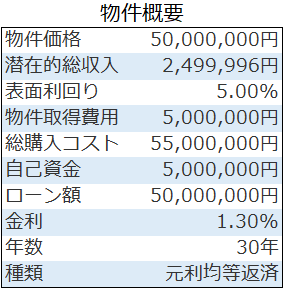

それでは、いつものようにサンプル物件で金利上昇の影響を確認します。

表面利回り5%の取得費用を含めて5,500万円の物件を、1.3%の金利で5,000万円借入した場合のシミュレーションです。

CFのシミュレーション結果は以下です。

※アセットランクシミュレーターを使用してシミュレーション

※結果を抜粋して掲載

上のCF表は金利変動無しのシミュレーションです。年11万円強 月にすると1万円程度のCF黒字になっています。

下のCF表は5年目の2026年に金利が2.3%になったシミュレーション結果です。金利が1%上がっただけで、毎年約14.5万円、月1万円強のCF赤字、つまり、他の収入、資産から持ち出しなってしまいます。

金利変動への対応策

CFシミュレーション結果から分かるように、低金利を前提とした不動産投資の場合、金利が1%程度上昇するだけで、CFが赤字に陥ってしまう可能性があります。

金利変動へは、

1.自己資金を増やして借入を減らす

2.繰上返済を行う

3.固定金利で借りる

といった対応策しかありません。

しかし、1,2の対応策を選択できる投資家さんは限られると思います。3.の固定金利の場合、変動よりも1~2%程度は高い金利になるのが通常です。

こうなると、そもそも、最初からCFが赤字で運用にならない可能性も出てきます。

今後、不動産で運用を続ける場合には、金利変動シミュレーションや、固定金利のシミュレーションを行っておいた方が良いです。

今日のメールセミナーが金利変動にどの程度まで耐えられるかの分析を行うきっかけになれば幸いです。

※以下の動画でアセットランクシミュレーターを使用して、金利変動シミュレーションをする方法を紹介しています。