予測される金利上昇への対策を検討する方法

円安が進んでいます。今回の円安の主な理由は、日本と他国との金利差によるものと言われています。言い換えれば、日本は世界で一番金利の低い国と言えます。

しかし、この状況がずっと続くとは限りません。不動産は金利の影響が非常に大きい投資です。現在の状況を考えると、本気で金利上昇に備える時期が来ている気がします。

そこで、今日は金利上昇を考慮した不動産投資シミュレーションについてです。

金利上昇シミュレーション

不動産投資の借り入れの多くは「変動金利」です。当然、借入当初は「固定金利」より低い金利で借りられますので収益上有利です。

しかし、住宅ローンと異なり、金利上昇の猶予期間は基本的にありません。

つまり、金利上昇=収益低下になります。最悪の場合はキャッシュフロー(CF)が赤字に陥る恐れもあります。

金利上昇対策として考えられるのは、「繰上返済」と「固定金利への借換」です。

今日は、サンプル物件を使って固定金利へ借換のシミュレーションを行います。

変動と固定金利

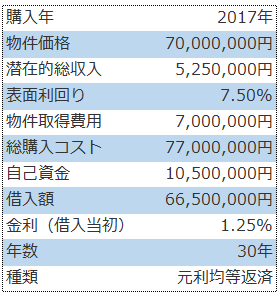

金利上昇の影響を比較する為に以下のサンプル物件を使います。

投資開始当初は1.25%で借入しています。金利上昇がCFにどのような影響を与えるかを確認していきます。

金利上昇の影響

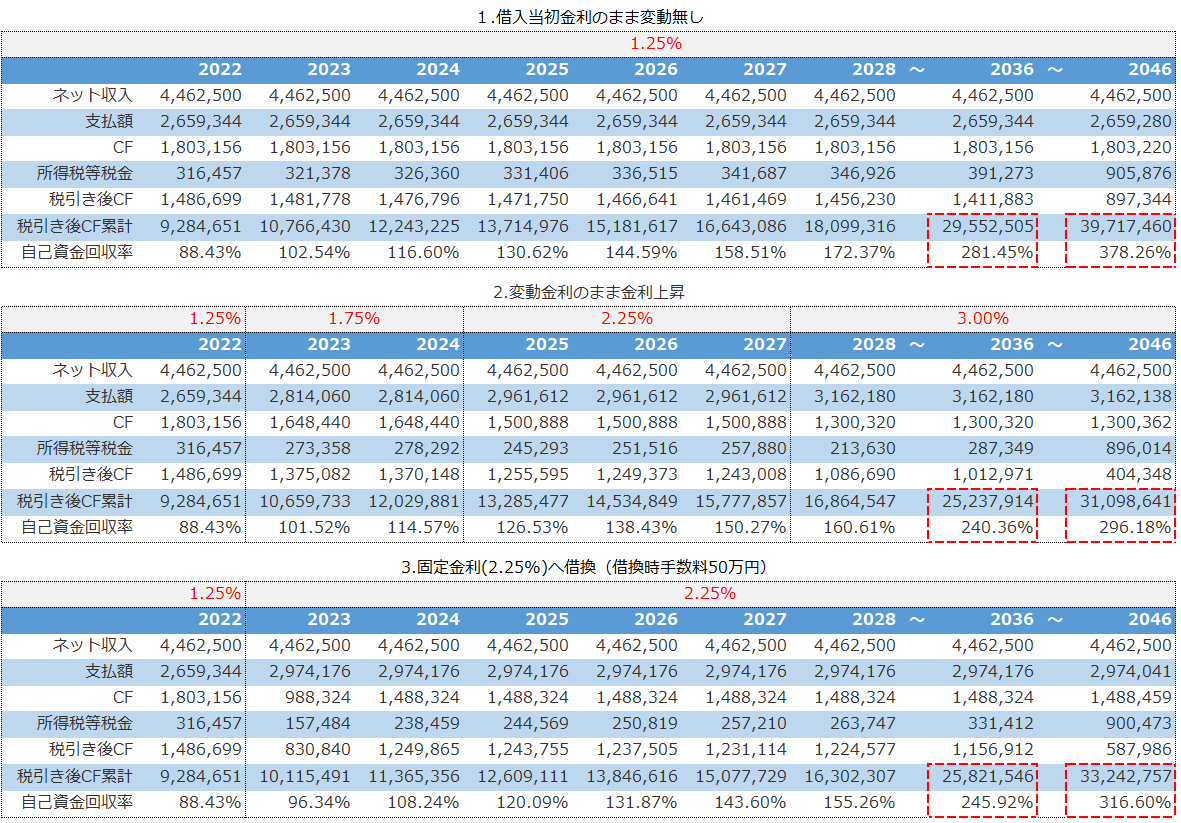

以下のシミュレーション結果は

1.金利上昇無し:1.25%のまま変動無し

2.金利上昇あり:1.25%⇒1.75%⇒2.25%⇒3.00%と段階をおって、計1.75%上昇

3.固定金利へ借換:1.25%⇒2.25%の固定金利へ借換

の3つを比較したものです。

表の上部にその年の金利を記載しています。

2036年(投資開始20年後)と2046年(30年後)の税引後CFと自己資金回収率を比較して収益性を確認します。

※クリックして拡大できます

※アセットランクシミュレーター時系列画面の金利変動機能でシミュレーション

2.変動金利のままと3.固定金利借換を比較すると、2036年(投資開始20年)は収益性に大きな違いはありません。しかし、30年後の2046年になると3.固定金利借換が有利になります。

今回サンプルの金利上昇だと、固定金利へ借換を行う方がいいか、行わない方がいいか判断するのが難しいレベルだと思います。

金利上昇への備え

日本は20年以上低金利環境だった為、金利上昇を意識するのが難しくなっています。

しかし、現在の物価上昇、諸外国の金利引き上げ、円安を考えると近い将来金利が上昇しても不思議ではありません。

サンプルのシミュレーションで分かるように、わずか、0.5%の金利上昇でも年間の返済額が10%近く増加します。

空き室等、不動産投資には色々なリスクが存在します。その中でも、金利上昇のリスクは影響の大きなリスクです。

今日の、サンプルでは変動のまま行くという判断も有りだなと思うレベルの収益差でした。

しかし、正直、個別に色々変動させてシミュレーション結果を確認した上でしか、どんな備えを行うのがよいかは判断できません。

アセットランクシミュレーターでは、「時系列入力画面」を利用して簡単に金利上昇シミュレーションが可能ですので、是非、ご確認いただければと思います。

※アセットランクシミュレーターを利用して金利上昇シミュレーションを行う方法をご紹介しています。

※関連記事:

・変動金利から固定金利へ借り換えが必要か検証する方法

・金利が上昇しても問題ないか確認する方法