必要に応じて3つの利回りを使いこなす方法

物件の収益性を比較する際に、ほぼ100%の投資家さんが利用する指標は「利回り」です。

ただ、利回りにも種類があり、利用する場面によって最適な利回りを選択する必要があります。

今日のメールセミナーは、3つの利回りを比較して、それぞれの利用場面を確認します。

3つの利回り

今日、ご紹介する3つの利回りは

1.表面利回り

2.FCR

3.CCR

です。

それでは、3つの利回りを比較します。

3つの利回りの特徴

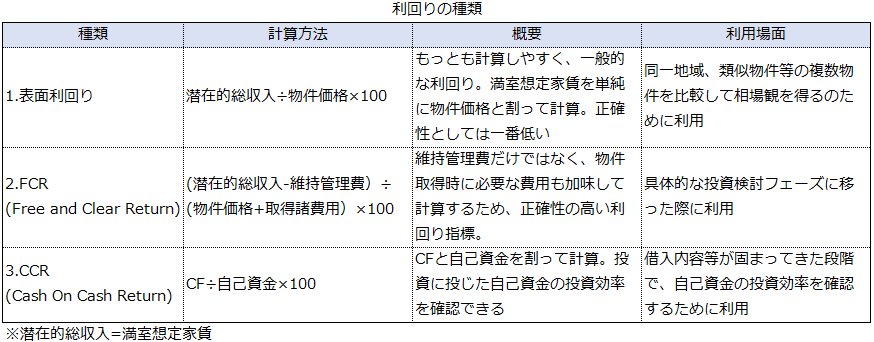

3つの利回りの概要と利用場面をまとめました。

それでは、それぞれを詳しく確認します。

3つの利回りの利用方法

1.表面利回りは、多くの方が利用にしたことのある利回りだと思います。物件紹介サイト等で利用されるのは、ほとんどが表面利回りです。

しかし、収益性を比較するために利用する際の信頼度は低いです。それでも利用頻度が一番高い理由は「簡単に計算できる」からです。

潜在的総収入(満室想定家賃)と物件価格の2つの情報があれば計算できます。簡単に計算できるので、多くの物件を比較するのには便利です。しかし、絶対に表面利回りだけで投資判断をしてはいけません。

表面利回りは、取得時の諸費用と維持管理費が計算に入っていません。この2つの要素は不動産投資の収益に大きな影響を与えます。この2つが入っていない表面利回りでの投資判断は避けなければいけません。

投資判断をするためには、

2.FCRを利用して、維持管理費や取得時の諸費用を加味して、より正確性の高い利回りで判断する必要があります。

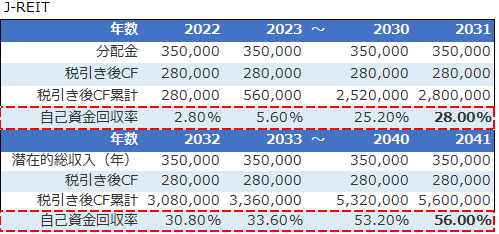

3.CCRは、1,2の利回り指標とは少し異なり、自己資金の投資効率を確認するのに利用します。この指標を利用する投資家さんは、1,2の指標と比較すると少数です。しかし「不動産購入=投資」と考えている場合には重要な指標です。

理由は、

■自己資金回収率が高ければ、次の物件購入に回収した自己資金を利用できる

■他の投資対象(株式、REIT等)と投資効率を比較できる

からです。

ただ、借入内容等が煮詰まってきた段階にならないと計算できないため、1,2の検討が終わった後に確認する指標になると思います。

利回りは目的に合わせて利用

一般的に利回りというと、表面利回りを思い浮かべると思います。しかし、先ほども書いたように、表面利回りだけで投資判断するのは本当に危険です。

利回りは、場面によって適切に選択して利用する必要があります。

※動画でアセットランクシミュレーターを使って3つの利回りを確認する方法をご紹介しています