新築物件を購入する際に確認すべきポイント

新築物件への投資を考えている投資家さん向けに、新築木造アパートへ投資する場合のシミュレーションのポイントについてご紹介します。

実際に、販売されていた物件を参考に検証していきます。

新築木造への投資

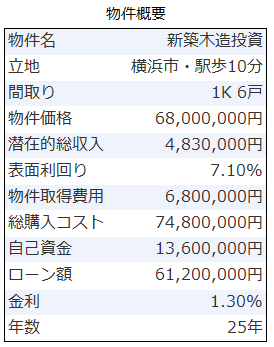

以下の物件は実際に販売されていた物件です。ちなみに、すでにある投資家さんが購入しています。

※物件取得費用は概算値です。

場所は東横線沿線の駅から徒歩10分の立地で、悪い物件ではありません。表面利回りは7.1%です。また、今回は年収1,000万円 扶養家族2人の人が購入する前提でシミュレーションします。

シミュレーション結果

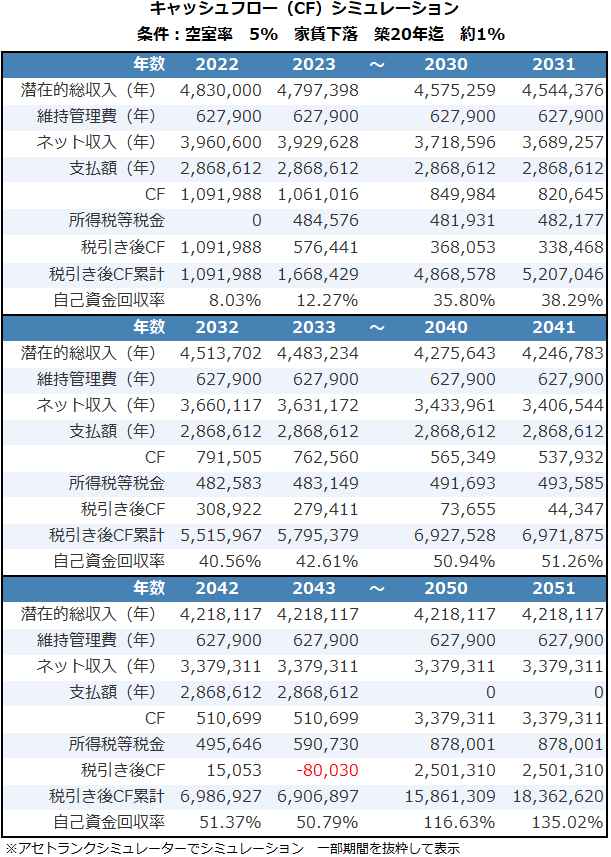

以下がシミュレーション結果です。

シミュレーション条件は、空室を年5%見込んでいます。満室経営と言っていい条件です。5%はテナントが変わる際に、どうしても発生する空室期間を考慮したものです。

また、新築物件の場合、築20年目位までは、年1%程度の家賃下落が発生する場合が多い為、年約1%の家賃下落を見込んでいます。

結果は、「家賃収入だけでは投資にならない」です。

税引き後CFで自己資金回収できるのが29年後の2050年です。

また、22年後の2043年には税引き後CFが赤字になります。インカムゲイン(家賃)だけを考えると、運用としては成り立たないと考えられます。

ただ、不動産での運用はインカムゲインだけを考えても、意味を持ちません。キャピタルゲイン(売却益)について、次の項目で検討します。

キャピタル(売却)を考慮

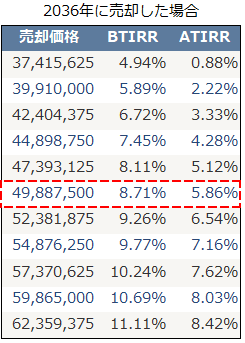

以下は、2022年に新築で購入15年後の2036年に売却した際のシミュレーションです。

厳密に言うと違うのですが、ATIRRとは税引き後CF基準で、自己資金をどの程度の年利で運用できたかを表すものとご理解ください。

※アセットランクシミュレーターグラフ表示機能を利用したシミュレーション

まず、赤線で囲われている、4988万円は減価償却費分を引いた価格で売却した場合です。

この場合、自己資金1360万円を年5.86%で運用できる結果になります。金額で約1,400万円程度、自己資金より多く回収できますので、15年で自己資金を倍にできる計算です。

その他の枠は、5%刻みで売却価格を増減させた結果です。購入時の土地値 約4,300万円程度の価格で売却できた場合には、3.67%の年利になります。金額で約600万円程度、自己資金より多く回収できます。

このシミュレーション結果を考えると、物件を運用する手間等を考慮して、15年後の積算価格程度の約5,000万円では売却したい物件です。ただ、最悪、土地値で売れれば損はしない投資です。

新築木造・利回り7%

実際の物件を使ったシミュレーション結果を検証しました。

利回り7%程度だと、インカムゲインを目的とした運用は厳しいという結果です。ただ、最悪は、土地値で売却しても、何とか損はしないという安心感はあります。

今後、インフレ等で物件価格、土地価格が上昇していくと考えている場合には、投資として成り立つ可能性があります。

不動産投資シミュレーションをする場合は、インカムゲインの分析だけではなく、是非、キャピタルゲインの分析も行っていただければと思います。

※簡単な動画ですが、アセットランクシミュレーターを使用して、新築物件のシミュレーションをする方法を紹介しています。