不動産投資の収益計画書(シミュレーション)に必要な4項目

先日、不動産投資を検討しているという方に、某社から提出された収益計画書(シミュレーション)を見せていただきました。

正直、投資としては厳しいなと思いました。ただ、表面上のキャッシュフローはプラスでしたので副収入になると思われていたようです。

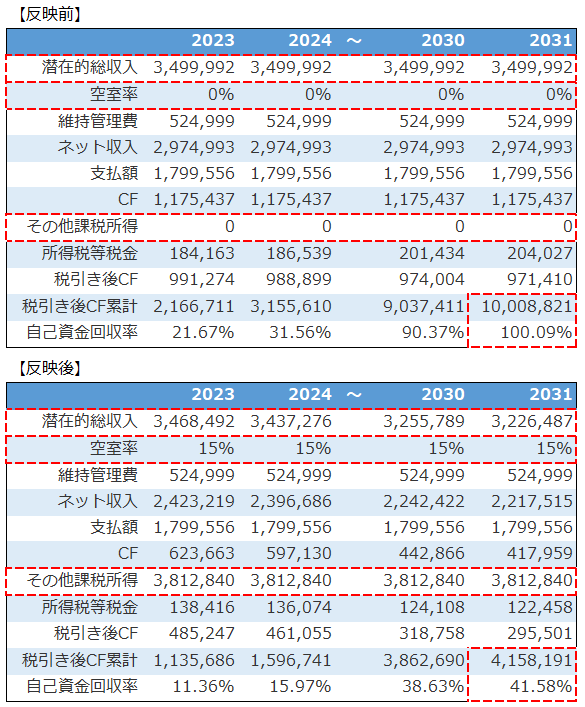

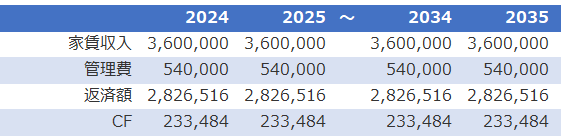

提出された収益計画書

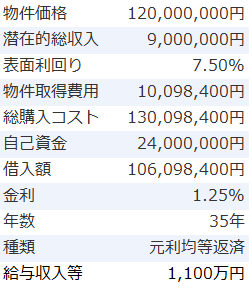

収益計画書の内容はこのようなものでした。(金額・書式等は変えてあります)

ぱっと見ると、毎年キャッシュフロー(CF)はプラスですし、資産として不動産は残るのでありかなと思ってしまいます。

しかし、この収益計画書で投資判断するのは本当に危険です。

問題だらけの収益計画書

この収益計画書(シミュレーション)では投資判断できないと言っていいと思います。投資判断する際には以下のシミュレーションが必要です。

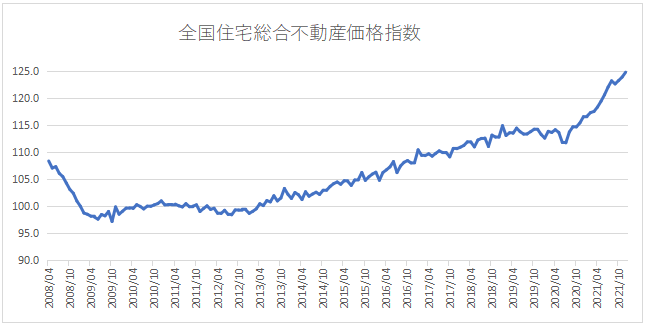

1.家賃下落、空室等を想定した変動シミュレーション

2.修繕費を考慮したシミュレーション

3.出口(売却)を検討したシミュレーション

そして、この収益計画書の大きな問題は、

「税引き後キャッシュフローシミュレーションがない」

という点です。

それでは、このシミュレーションに税引き後キャッシュフローを加えると、どんな結果になるでしょうか。

※1~3については関連記事でご確認いただけます

税引き後キャッシュフロー

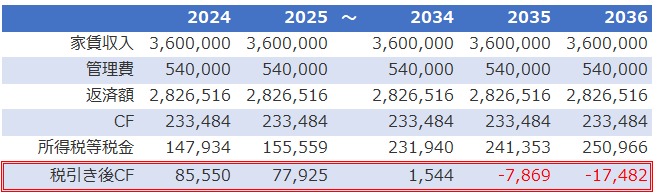

税引き後キャッシュフロー(CF)を加味したシミュレーションを確認すると

赤枠の税引き後キャッシュフロー(CF)をご確認ください。

税引き前に23.3万円あるキャッシュフローの大半は税金支払に充てられています。理由は、この方は年収約900万円あり、*総合課税と*累進課税で税率が上がり負担が重くなるからです。

さらに、問題なのは徐々に税金支払が増加して、2035年にはキャッシュフロー赤字になります。副収入どころか出費になってしまいます。

その理由は、2024年は損金にならない元金返済「1,872,700円」に対して、損金になる減価償却「1,435,200円」です。それが2035年には元金返済「2,269,911円」減価償却「1,435,200円」となり課税所得が増加するからです。

※「元金支払」と「減価償却」の関係については「デッドクロス発生メカニズムとシミュレーション」をご確認ください。

税引き後キャッシュフローを確認すると、かなり厳しい現実が待っていることが分かります。

収益計画書に必要な情報

数字で収益計画書を見せられると、そうなのかと一瞬信じてしまいます。しかし、提出された収益計画書に必要な情報が入っているかが重要です。

第三者から収益計画書が提出された場合は

1.税引き後キャッシュフローシミュレーション

2.家賃下落、空室等を想定した変動シミュレーション

3.修繕を考慮したシミュレーション

4.出口(売却)を検討したシミュレーション

の4つが考慮された計画書なのかを確認することが必要です。