3つの指標で所有物件をいくらで売却できるか確認する

不動産価格が上昇したこともあり、私の周辺でも、物件売却を検討している人が増えています。

売却の際に忘れてはいけないのが「売却したい価格 ≠ 売却できる価格」だということです。

今日は、事前に売却できる価格を検討する方法についてです。

売却できる価格

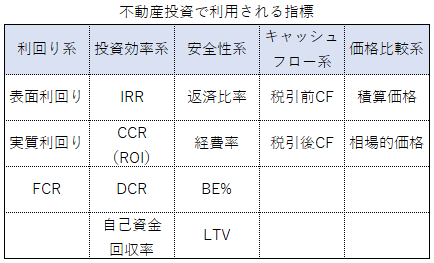

売却できる価格を検討する際も不動産投資指標を利用します。

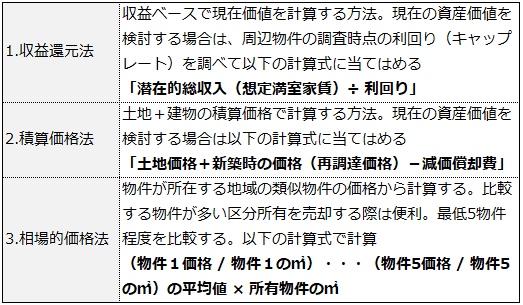

1.収益還元法

2.積算価格法

3.相場的価格法

聞いたことのある指標ばかりだと思います。

3つとも、投資に見合う物件か判断するのに利用する指標です。

投資物件は、一部物件を除いて、売る相手も投資目的で購入する人です。住宅用のように「少し高いけど素敵だから買おう」とはなりません。

売却相手も、不動産投資指標を使って、割高か、割安かを判断して購入を決定します。

つまり、売却時にも不動産投資指標を使って、売却できる価格(相手が割安に感じる)を検討できるということです。

それでは、3つの指標の利用方法を確認します。

3つの指標を利用する

3つの指標の利用方法と計算方法をまとめました。

それでは具体的な手順についてです。

3つの指標を利用する手順

▼手順1:物件種類によって利用する指標を決定

■1棟物⇒収益還元法と積算価格法

■区分所有⇒収益還元法と相場的価格法

1棟物は、相場的価格法は類似物件を複数探すのが難しいため利用しません。

区分所有は、積算価格を購入時に利用する投資家は多くないため利用しません。

▼手順2:2つの指標を計算

上の表の計算式で計算を行います。

▼手順3:2つの指標を比較

2つの計算結果は多くの場合、乖離する金額になります。

乖離のある時は、収益還元法を優先して、

■収益還元法 < 積算価格・相場的価格:収益還元法より高い金額で売却できる可能性あり

■収益還元法 > 積算価格・相場的価格:収益還元法より低い金額が妥当な価格の可能性あり

と判断します。

1年に1回の確認は必須

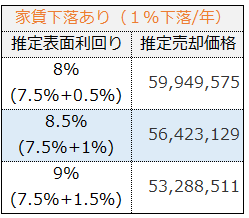

推定の売却価格シミュレーションは、本格的に売却を検討する時だけではなく、1年に1回程度行うことをお勧めします。

理由は、不動産投資の弱点の1つである、流動性の低さ(現金化しずらい)を少しでも補うためです。

突発的な有事(社会的な、個人的な)が発生した場合、現金化しずらい点は大きなリスクになります。このような際も、「○○円ならば売却できる可能性が高い」ということを知っていることで焦らず対応できます。

不動産を市場より安く購入できるケースの多くは、現金化を急ぐ人からの購入です。逆に言えば、現金化を急がなくてはならない時に買いたたかれる可能性があるということです。

日頃から、売却できる価格を知っておくことで、不利な状況を少しでも防ぐことができます。また、自分の資産状況(B/S)の把握にも役立ちます。

ご参考にしていただき、定期的に売却できる価格を確認するきっかけにしていただければと思います。

※動画でアセットランクシミュレーターを使って3つの指標を計算する方法をご紹介しています