Archive for the ‘メルマガ・ブログの人気記事’ Category

7月1日発表の路線価から分かること

おはようございます。

アセットランク

大塚 博之です。

7月1日に路線価が発表されました。

コロナ禍前時点での価格ですので

それからの変動が大きい

過去にない路線価だと思います。

今日は2020年路線価から分かること

についてです。

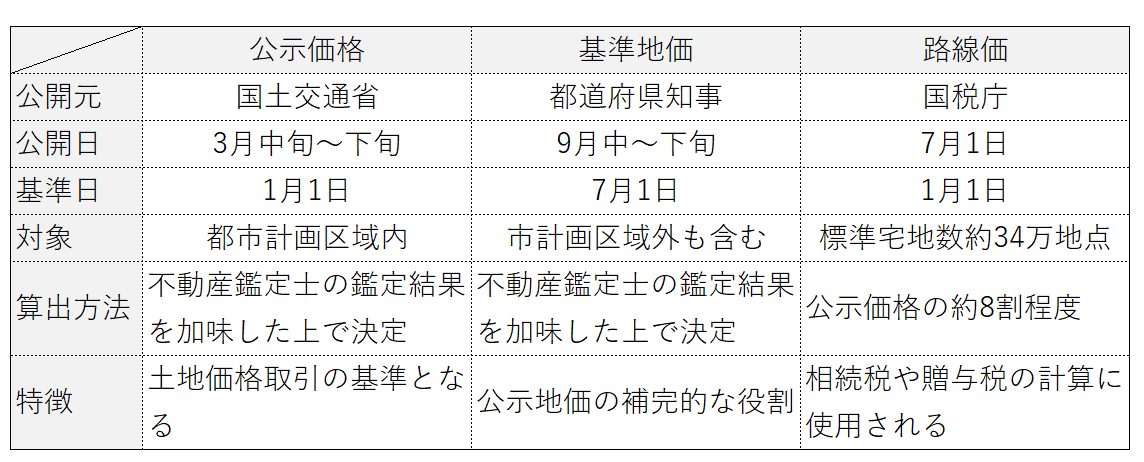

路線価とは

公的機関が発表する土地価格は

主に以下の3つです。

今回発表の路線価は

2020年1月1日時点の価格です。

国税庁が発表する税金計算に

使われる基準ですので

不動産投資を行う人にとっては

一番気になる発表だと思います。

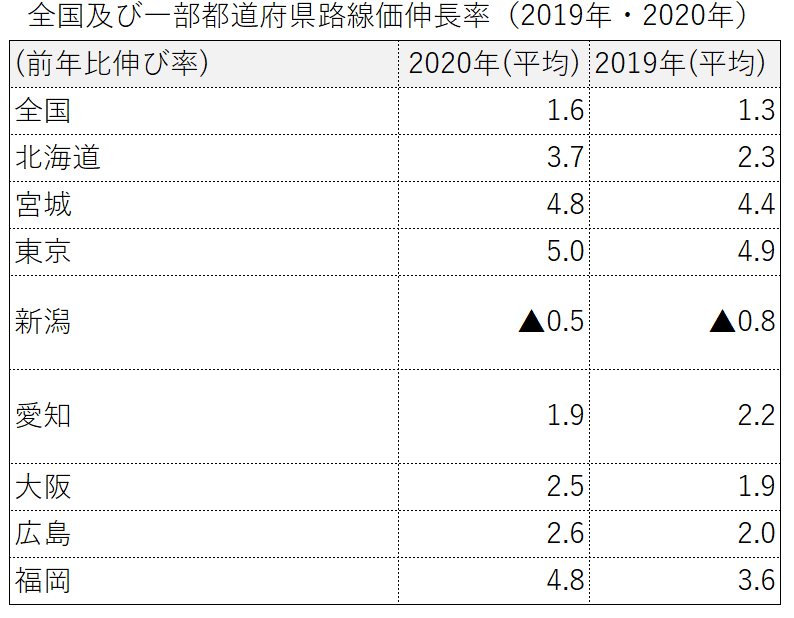

2020年路線価比較

以下の表が一部都道府県の

2019年と2020年の前年からの

伸び率を纏めたものです

全国平均・各都道府県ともに

2019年の伸び率よりも

2020年の伸び率が高いことが

分かります。

2019年前半にかけて

物件価格が上昇していた

感覚に合う数値だと思います。

その中でも、東京の伸び率だけは

横ばいなのが特徴的です。

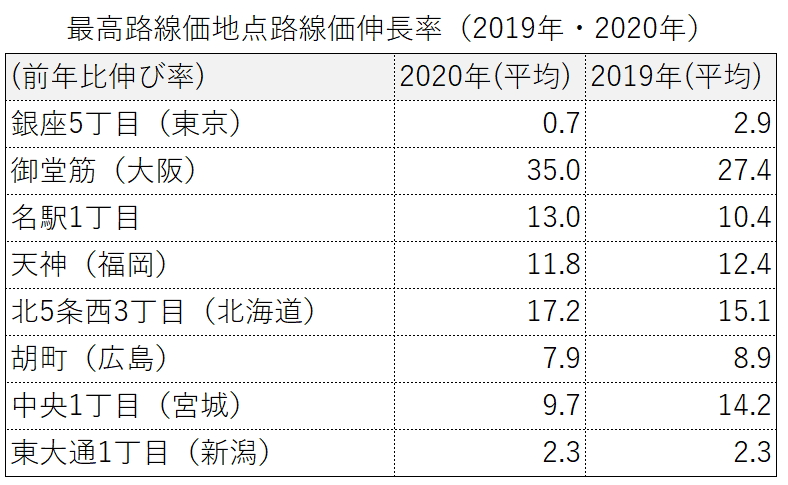

路線価最高価格地点

次の表は各都道府県の

最高価格地点の伸び率比較です。

東京の最高価格地点の

銀座の伸び率は2019年よりも

低くなっていることが分かます。

それに対して、大阪、名古屋等では

2019年よりも伸び率が高いです。

この傾向から推測できることがあります。

2020年路線価から推測できること

これらの傾向から推測できることは

土地価格が下落し始める傾向が

1月1日調査時点で出ていることです。

土地価格の下落が始まる時の

特徴は

■東京都心の価格上昇が止まる

■地方都市の上昇率の方が高い

となった時です。

こうなると翌年の調査からは

地方都市から下落して

徐々に東京都心に向けて下落する。

このパターンを踏みます。

今後の投資環境

メールセミナーの最初にも書きましたが

この路線価は1月1日時点ですので

コロナ禍前です。

その時点で下落が始まる

兆候が出ています。

その後にコロナ禍が

始まっていますので

下落の方向に加速する

可能性が高いです。

ちなみに、企業間の土地売買は

4月、5月は8割近く減ったという

データもあるようです。

逆に考えれば、

これまでは利回りを考慮すると

厳しい環境でしたが

物件価格が下落して

■借入ができる体質の人

■現金で買える人

には投資としての魅力のある

物件が増える可能性が高いです。

いずれにしろ市場環境の変化が

大きい時期ですので、投資中の物件の

時価の変動など、これまで以上に

気を配る必要があります。

不動産投資にB/Sを利用する方法

おはようございます。

アセットランク

大塚 博之です。

不動産投資を長く続けていると

しっくり来る言葉だと思うのが

「不動産投資は出口まで

成否が確定しない」

とはいえ、投資期間中も

その時点での成否をチェックして

状況把握を行う必要はあります。

そんな時に便利なのが

B/S(バランスシート)を

利用して確認する方法です。

今日は、不動産投資に

バランスシートを

利用する方法についてです。

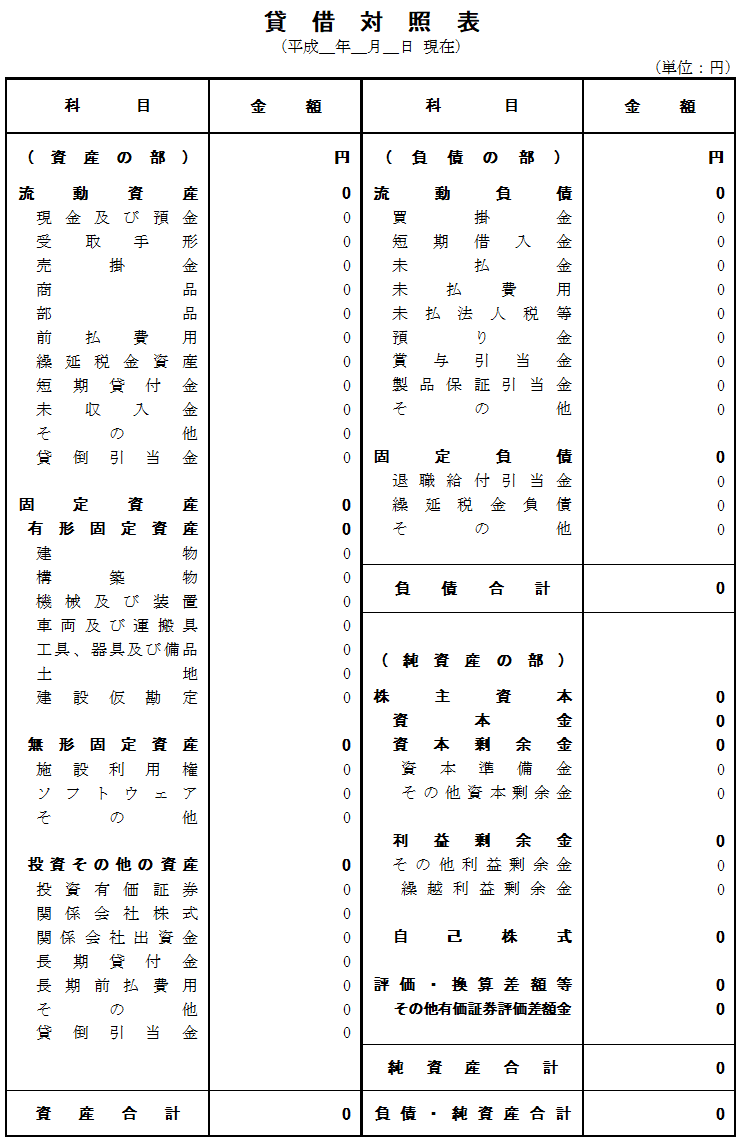

一般的なB/S

B/Sに慣れている場合には

B/Sが非常に便利なツールだと

感じられると思います。

ただ、慣れていない場合には

何となく、とっつきにくい

イメージを持っているかもしれません。

その理由は、こんな一般的な

B/Sを思い浮かべるからだと思います。

確かに、色々な項目があって

理解するには少し勉強が必要です。

ただ、不動産投資の状況を

簡単に把握するには

ここまでの情報は不要です。

不動産投資のB/Sサンプル

では、不動産投資の状況を

把握する為に必要なB/Sとは

どのような物でしょうか。

1例は以下のようなB/Sです。

最初に紹介した一般的な

バランスシートと比較すると

項目も減って見やすいと思います。

さらにこの項目の中でも

注目すべきは赤枠の部分です。

B/Sのポイント

赤枠で囲われているのは

以下の3項目です。

1.不動産(残存価格)

2.純資産合計

3.利益余剰金

1.不動産(残存価格)

この項目は、不動産の時価を

表す項目です。

今回のサンプルB/Sでは

取得価格から減価償却累計額を

引いた価格を時価(残存価格)

としています。

不動産価格は投資中

一定ではありません。

多くの場合、建物は経年劣化によって

価値を下げていきます。

それだけに、現在価値を

把握しておくのは重要です。

B/Sを利用すれば1目で

状況を把握できます。

2.純資産合計は最後に

ご説明しますので一端飛ばします。

3.利益余剰金

この項目は、不動産投資から

どれだけ利益を得られたかを

表しています。

この金額がプラスの間は

不動産投資から利益が

得られています。

逆にマイナスになった場合は

投資としては失敗になります。

この項目が増加している事が

不動産投資を進める上で

絶対条件になります。

不動産投資の目的

最後に、2.純資産合計です。

不動産投資は投資する人の

立場によって色々な目的で

行われます。

節税、資産保全等

しかし、不動産投資を

純粋な投資として

考えた場合の目的は

「純資産合計を増加させる」

ことです。

純資産が投資開始前と比較して

どれだけ増加しているかは

投資を継続する為に注目すべき

最大のポイントになります。

ここまでに紹介した

3項目を確認することで

投資の成否をある程度

把握しておくことが可能です。

バランスシートと書くと難しく

考えてしまいがちですが

重要な項目だけ理解できれば

簡単で、非常に便利です。

ぜひ、ご自分の投資実績を

B/Sを通して確認する機会に

していただければと思います。

不動産価格暴落は、本当にありうるのか

おはようございます。

アセットランク

大塚 博之です。

今回のコロナ禍によって

インターネットの記事などで

「不動産価格が暴落する」

というような記事を頻繁に

見かけるようになりました。

ただ、このような記事は

不動産価格を決める大事な

2つのポイントが抜けている場合が

多いです。

今日は不動産価格を決める

大事なポイントについて書きます。

価格を決める2つの要素

不動産価格を決める要素は

色々ありますが大きな要素は

■家賃

■キャップレート

です。

つまり、暴落が起こる時には

必ず、家賃相場とキャップレートの

どちらか又は両方に

大きな変動が起こります。

この視点を持つことで

暴落? と冷静に判断できます。

価格形成イメージ(家賃)

さて、不動産価格の形成イメージは

着目して頂きたいのは

家賃 ÷ キャップレート

の式です。

この式によって

不動産価格は形成されます。

例を挙げると

■家賃(年):100万円

■キャップレート:10%

100万円 ÷ 10% = 1,000万円

1,000万円が妥当な

不動産価格となります。

キャップレートが同じ場合、

年家賃が80万円の時には

800万円が妥当な不動産価格です。

このように家賃が高い物件は

物件価格も高くなります。

ただ、家賃だけで価格が

形成される訳ではありません。

もう1つの要素はキャップレートです。

キャップレートとは

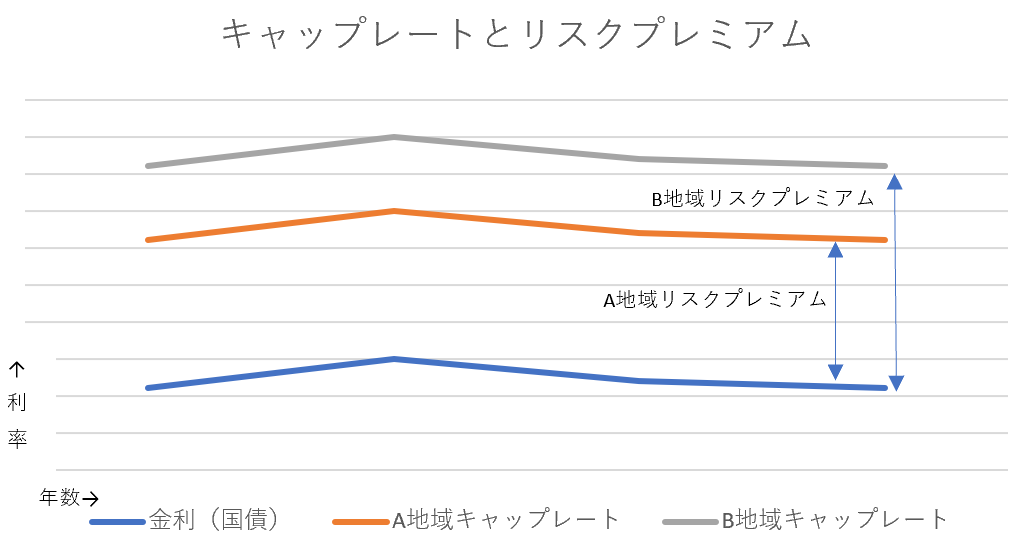

キャップレートのイメージは

まず、キャップレートは

地域毎に異なります。

例えば、都心と郊外を比較した場合

都心のキャップレートの方が

郊外に比較して低くなります。

上のイメージだと

・A地域=都心

・B地域=郊外

です。

では、キャップレートはどのように

決まるのでしょうか。

ポイントは

■地域毎のリスクプレミアム

です。

地域毎のリスクプレミアムは

以下のような様々な条件で

決まります。

■インフラの良し悪し

■災害への強さ

■将来人口の予測

■将来の開発予定

■etc・・・

上の各条件が良ければ

リスクプレミアムが低くなり

悪ければ高くなります。

この地域毎のリスクプレミアムを

安全な投資先と言われている

国債金利に+することで

地域毎のキャップレートが決まります。

家賃が高くても

キャップレートが低ければ

(広いけど不便等)

物件価格は低くなりますし、

家賃が低くても

キャップレートが高ければ

(狭いけど便利等)

物件価格は高くなります。

この家賃とキャップレートの関係は

不動産投資では無論

不動産価格を推測するには

絶対に必要な知識です。

不安を煽る記事に惑わされない

家賃とキャップレートの関係を

理解できると

「不動産価格暴落」と不安を煽る

記事に疑問を持つと思います。

不動産価格が暴落するには

■家賃が極端に下落

■キャップレートが極端に上昇

が必要だと分かるからです。

現実にこのようなことが

本当に起こるのか?

起こるとしたら、

どのような条件が必要なのかを

冷静に判断することが必要です。

孫社長も利用する安全性のある指標

おはようございます。

アセットランク

大塚 博之です。

先日(5月18日)に

ソフトバンクの決算発表が

ありました。

こ存知のように1-3月期は

1兆4,381億円の大幅赤字でした。

この決算発表を孫社長

自らやられていました。

その中で重要視する指標として

ある指標が使われていました。

この指標は不動産投資でも

使われるのですが

SBGのような規模の投資でも

安全性をコントロールするのに

使用しているようです。

メールセミナーの中でも

何度もご紹介している指標ですが

改めてご紹介したいと思います。

安全性を確認する指標

SBGで使用していた指標は、

■LTV(Loan To Value) ・・・

借入金残高 / 物件価格×100

融資比率。物件価値に対する

借入金の比率を算出したもの

数値が小さいほど安全性が高い。

SBGの対象は株式ですので

不動産投資のLTVと計算式は

違いますが考え方は一緒です。

SBGの場合

純負債 / 保有株式時価×100

で計算しており。

基準は

■通常時

LTV=25%未満

■異常時

LTV=35%未満

で運用するルールを

決めているとの話でした。

ちなみに現在は

LTV=14%程度だそうです。

不動産投資の基準と

比較すると圧倒的に

厳しい基準で投資を

行っています。

不動産投資のLTV基準

では、不動産投資の場合

どの程度の基準にすればいいのか

LTV=70%以下

が目安になります。

SBGの基準からすると

かなり、緩めで

レバレッジを大きく

利かせられる基準です。

理由は、不動産価格は

株と比較すると変動が小さい為です。

今回のコロナ禍のような

変動の中でも株と比較すると

一気に変動する可能性が低い為

70%以下を維持することを

1つの目安とすると良いです。

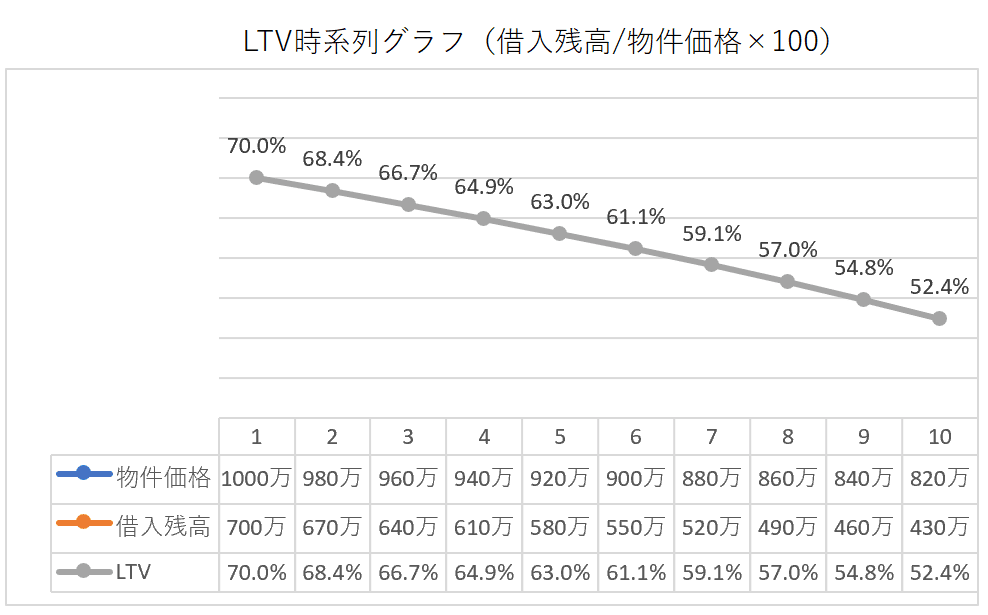

LTVを確認するポイント

LTVはこんな風に時系列で

捉えていくと良いです。

SBGの使い方を考えても

分かりますが

LTVは時系列で考える

必要があります。

不動投資でも返済すれば

借入は減りますし、物件の価値も

一定ではありません。

そう考えると時系列で

確認しておくことが

重要なのが分かります。

変化の時代に重要な指標

孫さんのような大投資家でも

変化の時代には安全性を

重要視するようです。

不動産投資を進めていると

どうしてもリターンばかりに

目を向けがちです。

しかし、こんな時だからこそ

安全性の指標を見直す

いい機会だと思います。

このメールセミナーが

ご自分のLTVを見直す

きっかけになれば幸いです。

変化の時代に借入を上手に管理する為のポイント

おはようございます。

アセットランク

大塚 博之です。

今回のコロナ禍もそうですが

大きな変動があると

これまで上手く働いていた

借入がマイナスに働き始める

可能性があります。

こうなると、借入は怖いと

考えがちですが本当にそうなのか?

今日は、借入が

・怖いものなのか?

・そうでないか?

を考えます。

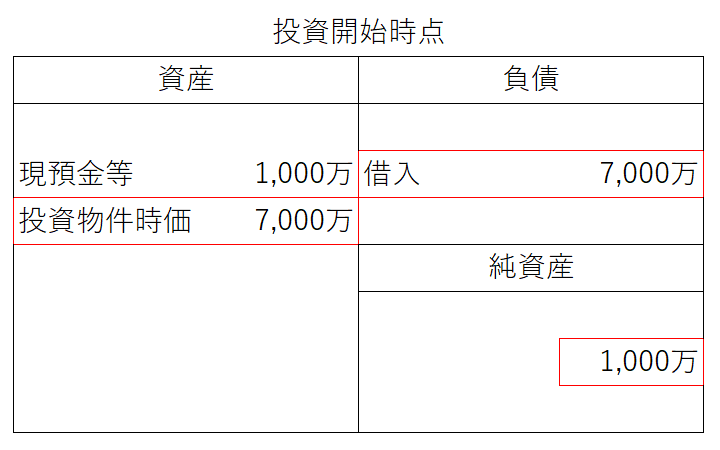

投資開始時点の借入

借入が怖いか、そうでないかを

バランスシート(B/S)の

視点で考えます。

分かり易いように

かなり単純化してありますが

投資開始時点でのB/Sを

記載しています。

注目すべき箇所は

赤枠で囲ってあります。

投資開始時点では

7,000万の物件に対して

7,000万の借入をしています。

この時点では

借入はニュートラルです。

理由は、

物件時価が7,000万に対して

借入が7,000万ですので

■ 投資物件 = 借入

だからです。

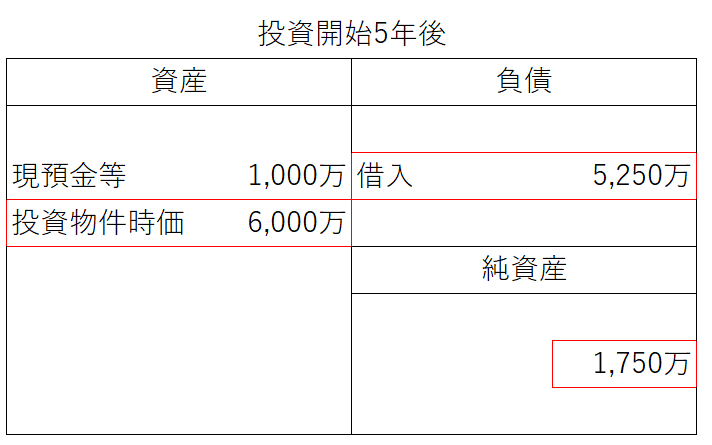

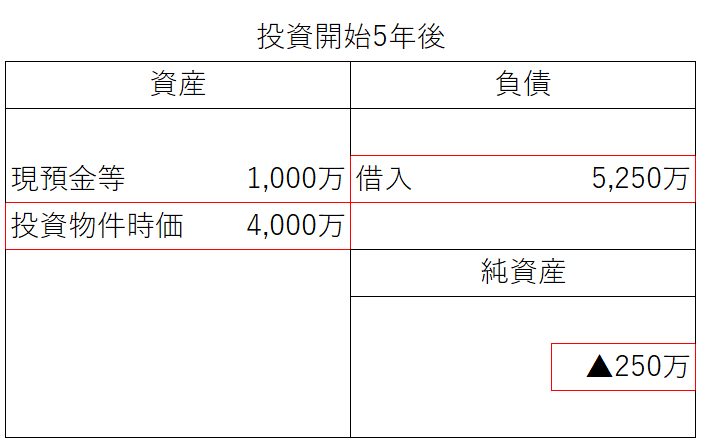

5年後のB/S(1)

上のB/Sは投資開始から

5年後を表したB/Sです。

この状態であれば

借入がプラスに働いていており

まったく怖くありません。

安心できる状態です。

ポイントは

■ 投資物件 > 借入

■ 純資産増加

まず、リスク回避の視点では

物件を売却しても借入を返済

出来る状態で安心です。

また、リターンの面でも

純資産が増加しており

借入がプラスに働いているのが

分かります。

この状態であれば一般的な

日本人が描いている

借入への悪いイメージに

当てはまりません。

変化にも強い状態ですので

借入を過度に恐れる必要は

ありません。

5年後のB/S(2)

ここで、もう1つのB/Sを

見てみたいと思います。

この状態になると変化にも弱く、

非常に危険な状況です。

■ 投資物件 < 借入

■ 純資産債務超過

まず、この状態になると

万が一の場合に

売却が困難になります。

また、物件時価と借入との

差額が大きく債務超過に

陥っています。

非常に変化に弱いです。

また、この状態では銀行から

融資を受けるのも厳しいです。

この状態での借入は

非常に怖いものですので

注意が必要と言えます。

B/Sで考える重要性

多くの人は借入を怖いものだと

認識しています。

しかし、借入は、実際は

ニュートラルなものです。

ただ、不動産投資の状況により

善にも悪にもなります。

その状況を把握する為にも

借入がある場合は

常にB/Sの視点で考えて

おくことが重要です。

不動産はインフレに強いは本当か

おはようございます。

アセットランク

大塚 博之です。

コロナ後の社会は

大きな価値観と経済変化が

起こりそうです。

デフレが数十年続き

忘れがちですが

コロナ後はインフレ傾向に

なる可能性もあります。

(スタグフレーション含む)

そこで、インフレ気味の経済に

なった場合の不動産投資への

影響を考えてみたいと思います。

インフレ率と3つの要素を比較します。

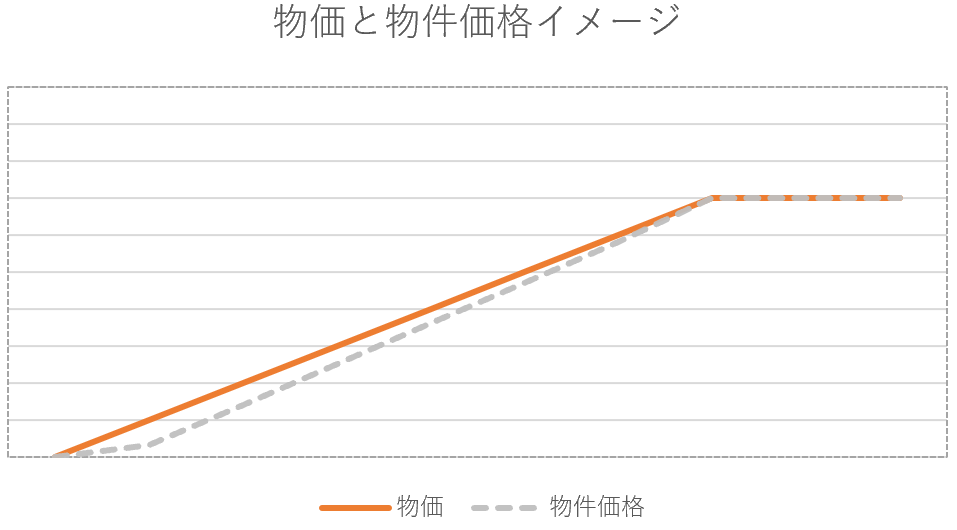

1.物件価格

まず、物件価格は

物価が上昇した場合

イメージ図のように

少し遅れて物価上昇分に

追いつくパターンになる

可能性が高いです。

物価上昇分に追いつくまでは

投資中の物件の資産価値は

相対的に下落します。

タイミングによっては

物価に対して割安に物件購入

できる時期も出ると思います。

もちろん、地域や物件によって

物価上昇率を超える物件と

超えない物件が出ます。

基本的には少し遅れて

物価上昇に近い分、

物件価格が上昇すると

考えられます。

残り2つ要素は投資中の物件に

大きな影響を与える

可能性がある項目です。

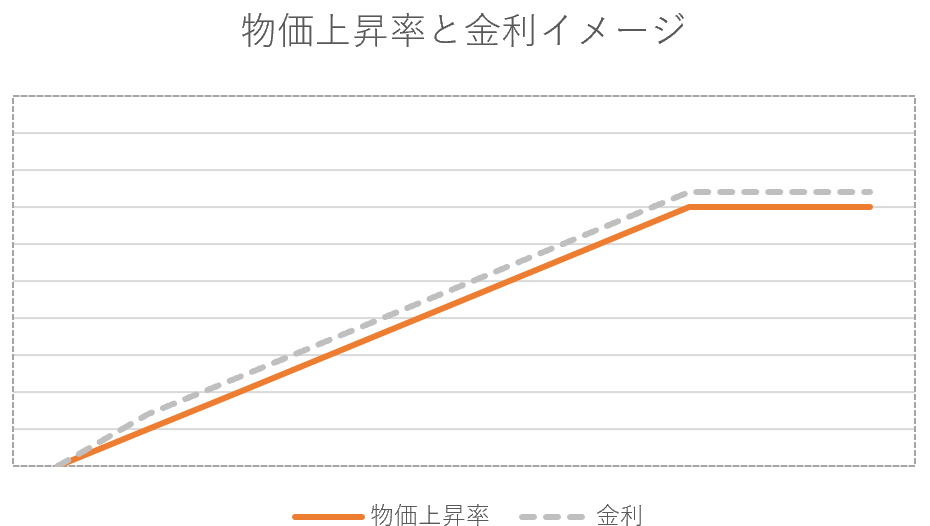

2.金利

不動産投資の収益に

大きな影響を与えるのが

金利です。

変動金利の場合は

イメージ図のように

物価上昇率を少し超える程度の

金利上昇が起こる

可能性が高いです。

金利は、コンマ数%の

上昇でも数十万円~

数百万円の支払増になります。

例えば、5,500万円の借入で

2.5%の金利が3%に4年後に

なった場合、年15万円程度

支払が増加します。

ただ、このマイナス分を

家賃上昇で補えれば問題ありません。

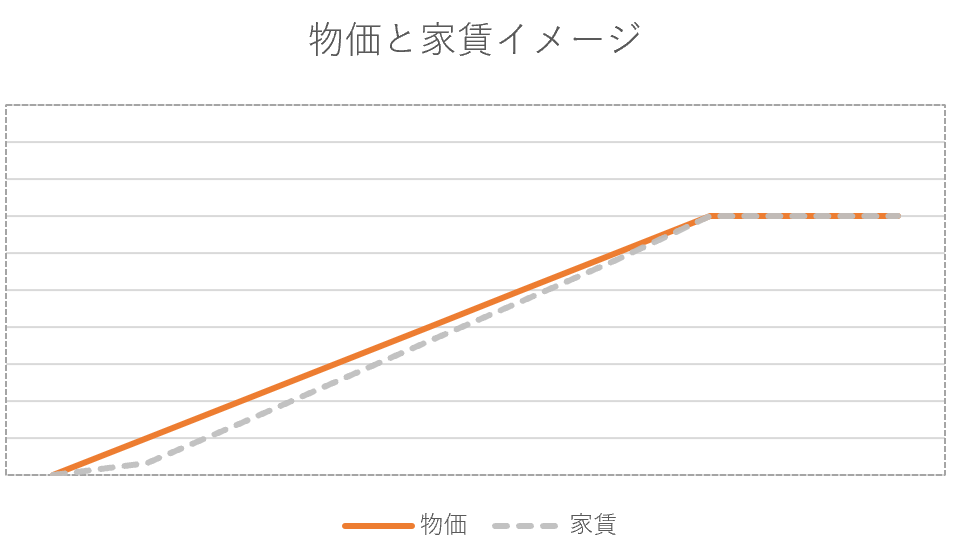

3.家賃

家賃については以下の

イメージ図のようになる

可能性が高いです。

イメージ図のように

家賃が物価上昇に遅れて

追いついて来ます。

つまり、追いつくまでは

家賃が下落しているのと

同様になります。

金利上昇で支払が増え

それを補えるだけ

家賃が上昇するには

少し時間が必要です。

この期間を何とか耐える必要が

出るかもしれません。

前回のメールセミナーでも

お伝えしたBE%に余裕のある

投資の場合は耐えられます。

経済変動が予測される時は

特に、BE%などのリスク指標には

敏感になっておく必要があります。

不動産はインフレに強いか

一般的に不動産はインフレに強い

イメージです。

確かに、資産保全という意味では、

現金と比較すると強いです。

しかし、一時的には

キャッシュフローが悪化する場面に

直面する可能性があります。

コロナ後には社会活動の

変化が予測されます。

在宅で時間のあるこの機会に

変動シミュレーション等を行い

どの程度の変動まで

受け入れられるか見直す時間に

していただければと思います。

大家さんの現状とコロナ終息後に向けて

おはようございます。

アセットランク

大塚 博之です。

私自身には今のところ

大きな影響は無いのですが

大家業へのコロナの

影響は出ていないでしょうか?

私の周りの大家さんには

コロナの影響が出てきて

いるようです。

2つほど影響のあった話を

聞きましたので参考になればと

思いご紹介します。

影響1

家賃滞納が数件あったそうです。

管理会社に問い合わせたところ

コロナの影響との話だったそうです。

3月の話しですので

緊急事態宣言の出た

4月はさらに影響がありそうです。

今は、賃借人の方に滞納保証を

利用してもらっている事も多いので

何とかなる場合も多いとは思います。

ただ、直ぐに、保証が実行される

という事では無いのでCFの観点で

心配な大家さんもいるかもしれません。

万が一の場合は借入返済が滞る

投資家としてはもっとも恐ろしい

事態が発生しかねません。

やはり、想定出来ない

このような事態にも

対応できるように

BE%に余裕を持った投資を

行っておくのは重要です。

■BE%・・

(維持管理費合計 + 支払額)

/ 潜在的総収入(年) * 100

損益分岐点のパーセンテージを

求めることにより投資の安全性が

確認できます。

数値が低いほど安全性が高いです。

BE%に余裕があれば

このような時にも

CFが赤字に陥らずに

堪えられます。

つい、リターンの指標ばかりに

注目しがちですが

このような有事を考えると

リスク管理指標、

特にBE%を管理しておく事が

重要なのが分かります。

影響2

融資が本当に出なくなって

いるようです。

何度も融資を受けている

銀行さんらしいのですが

内々でOKもらっていた

4,000万円程度の融資が

NGとの連絡が入ったそうです。

まぁ、これは当然かなと

思います。

不動産投資も事業ですが

明日、資金繰りが途絶えるという

事業者さんが多数いる中では

そちらを優先するのは当然だと

思います。

売却を検討していた

投資家さんにも

当然、影響が出ると思います。

RCを中心に物件価格が

下落していましたが

物件種類に関わらず

下落が続くと思います。

投資拡大という視点では

我慢の時期のようです。

また、物件価格が下がると

担保価値も下がりますので、

投資継続を考える場合には

その辺りの管理も

必要になりそうです。

コロナ後に向けて

今日、ご紹介した内容はプラスの

内容ではありません。

しかし、必ず、コロナの影響が

明ける時が来ます。

その時、どのような状況になるのかに

頭を巡らせつつ

今は、

■感染しない

■感染させない

行動を行い。

お互いに健康第一で過ごせればと

思います。

短時間でも効果的なシミュレーション方法

おはようございます。

アセットランク

大塚 博之です。

最近、コロナ後の社会に

ついて考えています。

コロナが治まった後、

数年をかけて

大きな社会変化が

訪れそうです。

コロナ前から既に

流れが始まっている

事柄ばかりですが

▼仕事の益々のオンライン化

▼グローバル化の収束

▼世界各国の債務増大

▼自由経済→管理経済

パッと思いついただけでも

どんどん挙がります。

不動産投資も含め

様々なことに

大きな影響を与える事柄です。

コロナ後に多くの方の

価値観がどうなっていくのか?

外出せずに考えられる

良い時間ですので

考えてみたいと思っています。

さて、今日は

一番最初に行う分析

簡易シミュレーションの

ポイントについてです。

簡易シミュレーションとは

物件探しの初期段階では

複数の物件を比較する場合が

有ります。

そんな場合には

1物件をシミュレーションする時の

ように時間を使えません。

こんな時に便利なのが簡易的に

シミュレーションを行うことです。

ただ、簡易的といっても

シミュレーションが大幅に

狂っては意味がありません。

そこで、短時間でも効果のある

シミュレーション方法について

書きたいと思います。

シミュレーションのポイント

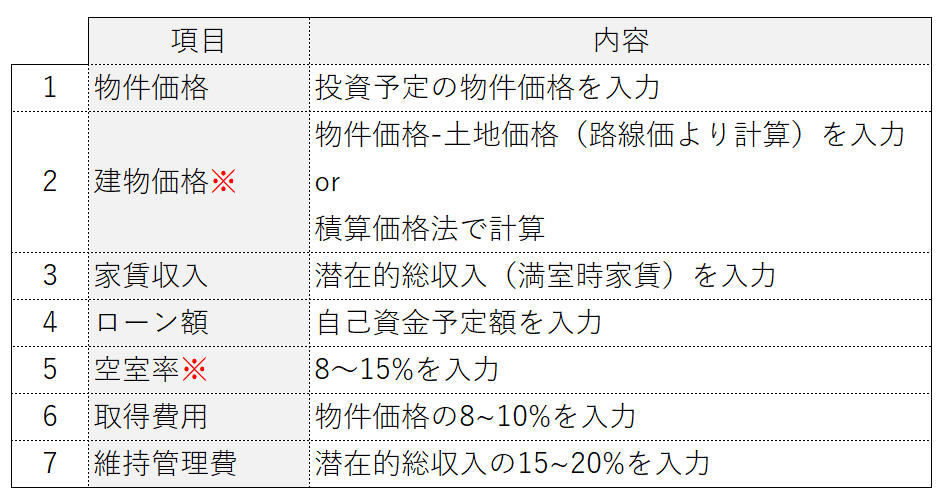

簡易シミュレーションをする際に

入力する項目は以下の7項目です。

7項目の中でも※印の項目は

シミュレーション結果に

大きな影響を与えますので

簡易シミュレーションでも

必ず入力したい項目です。

重要な入力項目

※印の項目について説明します。

簡易シミュレーションを行う中で

一番重要で、一番難しのが

2.建物価格です。

正確な建物価格は契約直前まで

分からない場合がしばしばです。

しかし、減価償却額が

建物価格で決まる為

非常に重要な項目です。

簡易シミュレーションの段階では

▼物件価格-土地価格(路線価で計算)

▼積算価格法で計算

して入力します。

簡易シミュレーションだからと

この項目を考慮しないで

シミュレーションされる方も

いらっしゃいますが

不動産投資の重要な項目

税金シミュレーションが

不正確で意味のない

シミュレーションになります。

少し面倒でもこの項目は

入力必須です。

もう1つの重要な項目

建物価格ともう1つ重要な項目が

空室率です。

「空室0%=常に満室」で計算する

シミュレーションは意味がありません。

例えば3年住んでもらい退去後

1か月半で次の入居が決まった

場合でも空室は約4%程度

になります。

最低でもこの倍8%程度の

空室率を考慮して

シミュレーションを行うべきです。

物件比較や、その地域の

物件の相場観を得るのに

簡易シミュレーションは便利です。

今日、ご紹介した7項目を

参考にシミュレーションして

いただければと思います。

確定申告後に調べておきたい価格

おはようございます。

アセットランク 大塚 博之です。

株価が大きく下げています。株価がアメリカ中心に割高だった為に、余計に反応したのだと思います。このような大きな変動がある度に感じるのですが、不動産投資はこのような短期間の大きな変動は少ないです。

ただ、短期間に一気に変化ませんが、ゆっくり、じわじわ、変化して気づかないうちに修復が難しくなったというパターンはあります。

やはり、常に変化には注意が必要です。

さて、今日は1年に1度は確認しておきたい、ある価格についてです。

1年に1度は確認すべき価格

1年に1度は確認したい価格は

「投資中の物件を、今、売ったらいくらで売れるか」

です。

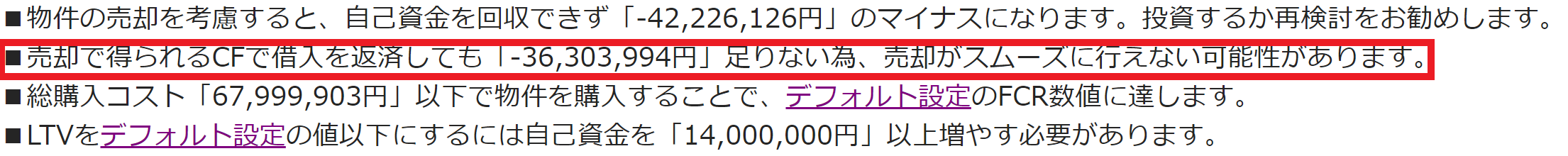

株と違い、不動産の価格は新聞を見ても確認できません。ただ、定期的に現在の資産価値を知っておくのは重要です。その理由の1つは、いざ、売却したい時にこんな風にならない為です。

※アセットランクシミュレーターコメント機能より抜粋

こうなると、出口戦略が取れなくなります。極端な書き方をすると不動産投資の失敗が確定する瞬間と言えます。

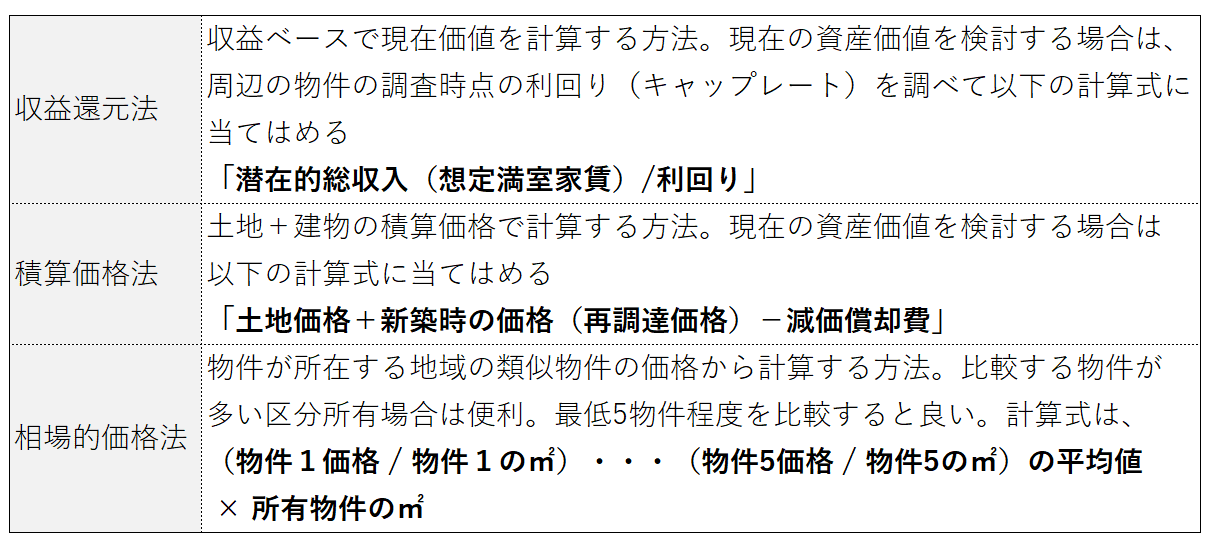

現在価値の確認方法

では、どのように現在価値を確認したらいいでしょうか。

主な方法は

・「収益還元法」

・「積算価格法」

・「相場的価格法」

以上の3つです。お気づきかもしれませんが3つとも購入時の物件価格が妥当かを調べる際にも利用する方法です。

計算後に確認すべき内容

ご紹介した3つの方法で計算した後は

1.それぞれの価格に乖離がないか

2.この価格で売っても借入を返せるか

3.この価格で売った時の投資期間トータルのCFはどの位か

を確認することです。

まず、それぞれのシミュレーションに乖離がないか確認します。乖離が大きい場合は計算が正しいか確認を行います。もし、計算に問題が無い場合は収益還元法の価格を優先すると良いです。理由は、現在多くの投資家が収益還元法で投資検討を行っているからです。

1を経て資産価値のシミュレーションが終わったら、2で万が一の場合も売却できるかの安全性の確認。3でどの位が手元に残るかの収益性の確認をします。

1年に1回やるべき理由

資産価値の分析は最初に書いたように1年に1度程度で行うと良いと思います。今は、インターネットで必要な情報は簡単に集められます。1年に1度、おそらく1~2時間程度で計算できる内容です。

1年に1度程度をお勧めしているのは

「時系列で変化を確認できる」

からです。

1年毎にシミュレーションを行えば、「あ、1年前より資産価値が上がって安全性、収益性が高まったな」などに気づけます。

1年に1度、確定申告後など決まった時期に分析されることをお勧めします。

意外と知らない利回りの特性を知る

おはようございます。

アセットランク

大塚 博之です。

最近、コロナの話題一色です。

私には不動産投資と違い

知識が一切ありませんが

その中で頭に出てきたのが

いわゆる

「ブラックスワン」

という言葉です。

珍しいので普段は

一切認識しないのですが

確実に存在はしている。

(可能性はある)

それが突如現れる。

そんな意味合いで使われる

言葉です。

コロナだけではなく、不動産含め

どの世界にも同様の現象はあります。

それが現れた時に

どう対処できるかが

重要だなと感じています。

さて、「利回り」という言葉は、

不動産投資の会話の中で

一番使われる言葉です。

今日は色々な利回りについて

考えていきたいと思います。

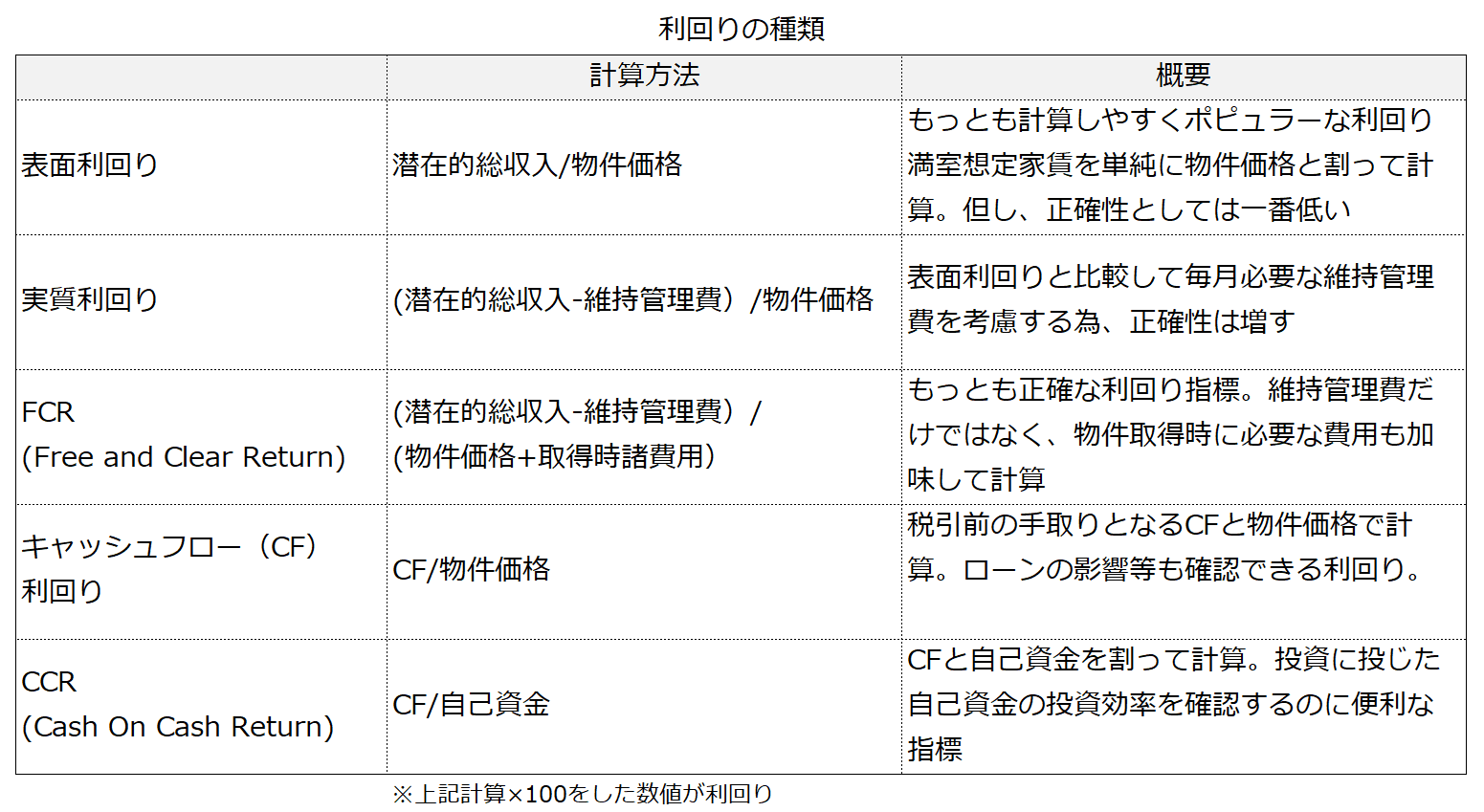

主な利回りの種類

不動産投資に使われる

主な利回りを表にしました。

この他にも、色々な利回り指標が

存在しますが、一般的に使われるのは

この5種類が多いです。

ぜひ、参考にしていただければと

思います。

重要な利回りは?

まず、一番利用されるのは

表面利回りです。

なぜ、一番利用されるのか?

簡単に計算できるからです。

簡単に計算できる分

参考程度にしかなりません。

他の物件とサッと比較したい時のみ

利用する利回りだと思います。

本格的に投資を検討する時は

FCRとCCRは

確認しておくべきです。

FCRは一覧の中で説明したように

もっとも正確な利回りです。

計算も維持管理費と

取得費用を概算で

計算すれば簡単にできます。

いくつかの物件を比較する

場合には、

まず、FCRで比較すると

良いです。

表面利回りで比較するより

格段に精度が高まります。

CCRは投資効率を確認する為に

投資開始後も年に1回程度

確認すると良い指標です。

不動産を投資として

考えた場合に

自己資金に対しての利回りは

重要なポイントになります。

利回り星人にならない

FCRとCCRは計算すべき

利回り指標です。

ただ、これだけでは

投資判断としては

まったく足りません。

最近は、あまりいらっしゃらない

とは思いますが

「利回り〇%だからいい物件」

こんな会話ばかりする方を

投資仲間の間で

利回り星人と呼んでいました。

ここまで、利回りの話をしてきて、

何だと思われるかもしれませんが、

投資の判断をする場合の

シミュレーションとしては

利回りだけでは不完全です。

一般的に使われる利回りでは

・減価償却の影響

・税金の影響

等は一切考慮されません。

また、時間軸の視点が抜け落ちて

しまうのが利回りの欠点です。

不動産投資は長期的な運用成績が

重要になります。利回りだけでは

それが分かりません。

実際に投資を判断する際には

時系列で税引後CFまで考えた

シミュレーションは必須です。

利回りは物件比較の

ファーストステップとしては

非常に有効で便利です。

利回りは、このように使うと

割り切って使うのが良い方法です。

« Older Entries Newer Entries »