新築木造と中古木造どちらを選択すべきか

投資物件を選択する際に新築と中古2つの選択肢があります。多くの物件で表面利回りは「新築<中古」になります。

では「新築より中古は投資対象としていいのか」というと単純にそうとも言えません。

新築木造と中古木造どちらを選択すべきか

今回は新築木造と中古木造(築20年)に絞って比較します

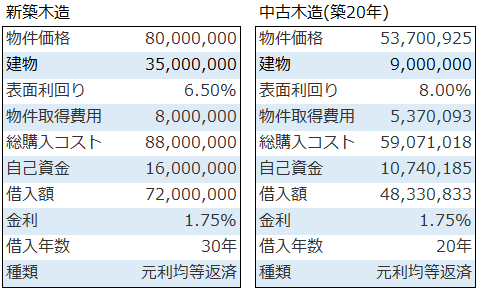

以下のサンプル物件を使って比較します。

新築と中古の収益へ影響を与える主な違いは

・表面利回り:新築6.5% 中古8%

・借入年数:新築30年 中古20年

・法定耐用年数:新築22年 中古4年

です。

もちろん、物件によって上記数値は異なります。しかし、新築と中古木造の場合、多くの物件で同様の傾向になります。

新築木造と中古木造シミュレーション

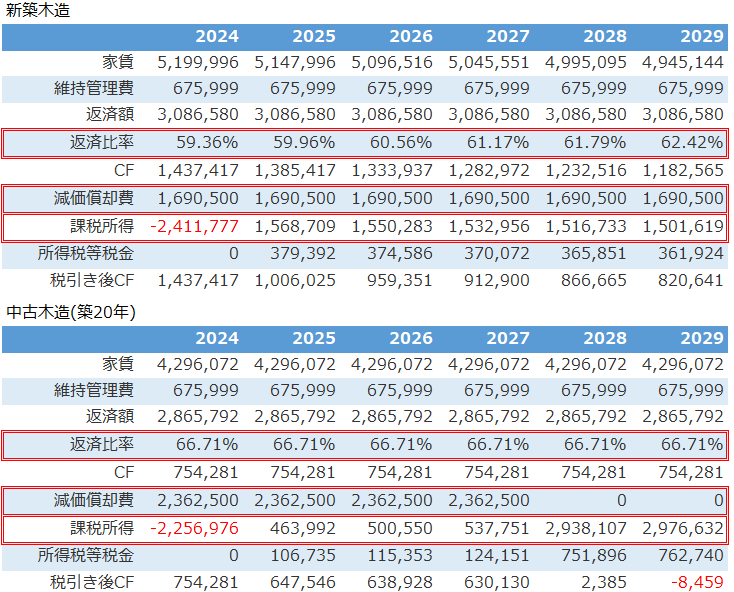

※新築は年1%家賃下落を考慮

※家賃下落についてはこちら をご参照ください

をご参照ください

新築木造と中古木造の比較で注目すべき項目は

1.返済比率(返済額÷家賃×100)

2.減価償却費

3.課税所得

です。

まず新築の返済比率59.36%~62.42%に対して中古は66.71%と高くなっています。理由は借入年数が短いためです。

中古は新築に比較して、長期の融資を受けるのは難しいです。この場合、返済比率は高くなりキャッシュフロー悪化要因となります。また、空き室等の変動に弱くリスクも高くなります。

次に課税所得の推移です。新築は元金返済割合の増加によって若干の減少はありますが大きな変動はありません。課税所得については「今さら聞けないCFと課税所得の違い」も合わせてご確認ください

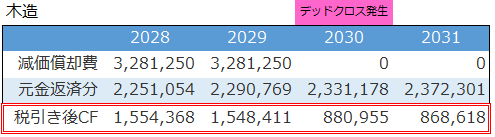

それに対して、中古は2028年にドンと増加しています。これは耐用年数が短く4年目まで減価償却費の多い代わりに、減価償却費のなくなる5年目~大幅に課税所得が上昇するからです。不動産投資の1つの節目である「デッドクロス」が発生します。

その結果、所得税等の支払いが増加して2029年に税引き後キャッシュフロー赤字になっています。

中古木造は、このような傾向になりやすいです。

新築木造と中古木造どちらが良いか

新築・中古ともに一長一短あります。

新築は投資初期は、中古と比較して長めの借入期間と新築プレミアムで安定したキャッシュフローを得やすいです。但し、年数が経過することで新築プレミアムが剝げ落ち、家賃下落の影響を受けやすくなります。

中古木造は短期間で減価償却を利用できるので節税という点ではメリットがあります。また、新築と比較して、利回りは高く、家賃下落率を小さく抑えらる傾向にあります。しかし、減価償却費が無くなった瞬間から税負担は重くなります。

今回のシミュレーションは、新築・中古ともに修繕費を見込んでいません。特に、中古は修繕費が経営を圧迫する場合もあり注意が必要です。

※国土交通省発行の修繕費の参考資料

このように表面利回りだけでは見えないメリット・デメリットがあります。ご紹介した特徴をご参考に、不動産投資シミュレーションをしていただければと思います。

(動画)デッドクロスシミュレーション

※不動産投資ツール アセットランクシミュレーターを利用してデッドクロス発生タイミングのシミュレーションを行う方法

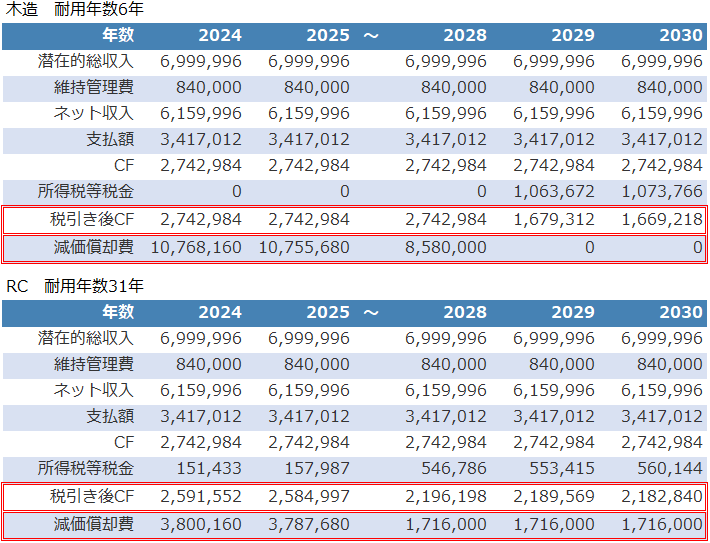

木造とRC造のデッドクロスの特徴

木造とRC造のデッドクロスの特徴 築20年の木造とRCのキャッシュフローを比較する

築20年の木造とRCのキャッシュフローを比較する