Archive for the ‘不動産投資キャッシュフロー’ Category

築20年の木造とRCのキャッシュフローを比較する

中古物件への投資は、新築に比較して利回りの高さなど、新築にない魅力があります。また、中古物件ならではの物件構造によるキャッシュフローへの影響があります。

今日は、中古のRC・木造に投資した場合のキャッシュフロー傾向についてです。

中古物件への投資

中古物件への投資は、RCと木造でキャッシュフローの傾向に大きな違いがあります。

キャッシュフロー(税引き後)の傾向は、

投資前半は木造が多く。一定時間を経過するとRCが多い

です。

この特徴は、不動産投資で非常に重要な項目が要因で発生します。

木造・RCならではの特徴

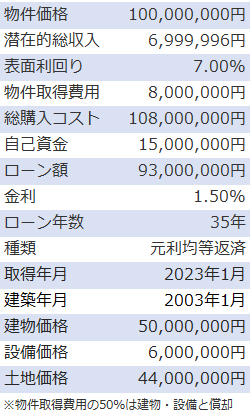

ここからは、サンプル物件を使って比較します。

築20年の物件です。木造とRCのキャッシュフローの特徴を分かり易く比較できるように、

現実にはあり得ないのですが、物件構造が異なる以外は同条件でシミュレーションします。

大きく違うキャッシュフロー

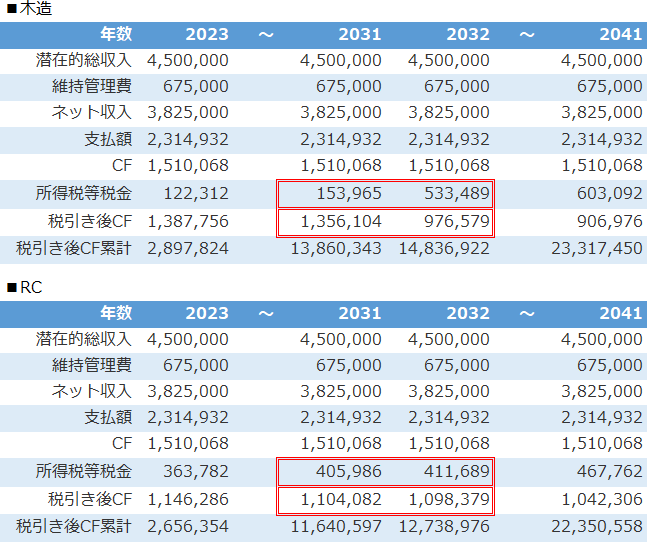

それぞれのキャッシュフローシミュレーション結果は以下です。

※アセットランクシミュレーター収支詳細機能一部抜粋

まず、確認していただきたいのは、税引き後キャッシュフロー(CF)です。

税引き前キャッシュフロー(CF)は同じです。しかし、税引き後キャッシュフローは大きく異なるのがお分かりいただけると思います。

投資6年目の2028年迄は木造が約15~50万円多いことが分かります。しかし、投資7年目の2029年~はRCが約50万円多くなります。

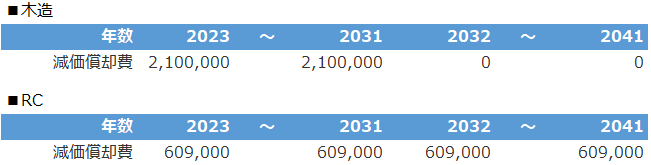

理由は、シミュレーション一番下の欄の減価償却費にあります。

築20年(住居用)の木造は法定耐用年数が6年と短く、短期間で減価償却されます。

それに対してRCは31年と長いため、1年当たりの償却額は小さくなります。

そのため、木造の税金負担は小さく、RCの税金負担は大きくなります。

しかし、木造は6年で減価償却を終えてしまいます。7年目から急激に税負担が増加して、税引き後キャッシュフローが減少します。

※耐用年数と課税所得の計算方法については以下の記事をご参照ください。

■中古物件の耐用年数の計算方法を理解する

■今さら聞けないCFと課税所得の違い

特徴を考慮した投資計画

同じ築年数の物件に投資しても、木造、RC等の物件構造によって大きく結果が異なります。

この ように投資する物件の特徴によって、Aさんには良い物件でも、Bさんには向かない物件ということがおこります。

物件構造によるキャッシュフローの特徴をふまえて、その物件が自分の投資目的に見合う物件か判断する必要があります。

※アセットランクシミュレーターを利用し物件構造毎のキャッシュフローを確認する方法をご紹介しています。

最低限確認したいキャッシュフローの3項目

「キャッシュフロー」

おそらく、多くの人が不動産投資指標の中でも、もっとも重要視する指標だと思います。また、不動産運用で重要な管理項目の1つです。

今日は、不動産投資のキャッシュフローについてです。

キャッシュフローの種類

不動産投資のキャッシュフローは大きく2種類あります。

▼家賃等収入のキャッシュフロー

▼売却のキャッシュフロー

この2つとも税引き前と税引き後があります。

つまり

1.家賃等収入の税引き前キャッシュフロー

2.家賃等収入の税引き後キャッシュフロー

3.売却の税引き前キャッシュフロー

4.売却の税引き後キャッシュフロー

の4つに分けられます。

それでは、それぞれの特徴を確認します。

4つのキャッシュフロー

4つのキャッシュフローの計算式は

1.家賃等収入の税引き前キャッシュフロー

⇒ 家賃等収入 - 維持管理費 - 返済額

2.家賃等収入の税引き後キャッシュフロー

⇒ 家賃等収入 - 維持管理費 - 返済額 - 所得税等税金

3.売却の税引き前キャッシュフロー

⇒ 売却価格 - 売却諸費用 - 借入残高

4.売却の税引き前キャッシュフロー

⇒ 売却価格 - 売却諸費用 - 借入残高 - 所得税等税金

税引き前は、不動産の運用又は売却でいくらお金が残るか。税引き後は本当の手取り額になります。

それでは、キャッシュフローシミュレーションのサンプルを使って、最低限チェックしたいポイントについて確認します。

キャッシュフローシミュレーション

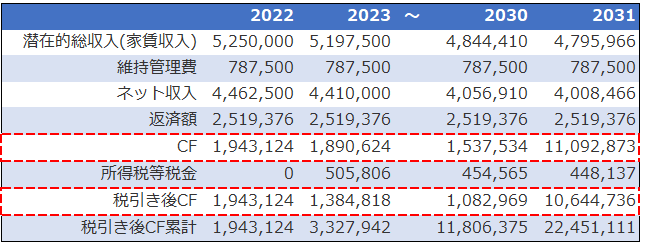

上が家賃等収入のキャッシュフロー。下が売却のキャッシュフローです。

※2031年には売却のキャッシュフローを加算

※アセットランクシミュレーター収支詳細画面の一部抜粋

※キャッシュフロー⇒CFと表記

※個人の場合売却と家賃等収入の所得税等税金は個別に課税(国税庁HP)

まず、家賃等収入のキャッシュフローは1年だけ確認しても意味がありません。時系列で確認することが重要です。

時系列で確認したい最低限のポイントは

1.税引き後キャッシュフローに赤字の年がないか

2.税引き後キャッシュフロー累計で自己資金を回収できるか

売却キャッシュフローで確認したい項目は

3.借入残高を返済できて、売却キャッシュフローがプラスか

この3つの項目は必ず確認が必要です。

最低限、この3項目をクリアしないと、不動産の購入が投資として成り立ちません。

1.をクリアできない場合、その年は給与等の他の収入から補填が必要になります。

2.をクリアできない場合、苦労して運用して投資した自己資金を減らす結果になります。

3.をクリアできない場合、売却時に預貯金から充当しなければなりません。最悪、売りたくても売れないという事態が発生します。

キャッシュフロー分析の重要性

時系列のキャッシュフローシミュレーションは、不動産投資シミュレーション中でも、もっとも重要です。

また、キャッシュフローのシミュレーションを行う場合は、家賃下落等を考慮して行うのがベストです。

ご紹介した内容を参考に、最低限確認したい3項目を確認していただければと思います。

※アセットランクシミュレーターを利用して家賃下落等を考慮したキャッシュフローのシミュレーションを行う方法を動画でご紹介します

RC物件のキャッシュフローの特徴

前回は「中古木造物件のキャッシュフローの特徴」についてお伝えしました。

今日は、物件構造によるキャッシュフローの特徴の2回目「RC物件のキャッシュフローの特徴」です。

RC物件の特徴

サンプル物件を使ってRC物件のキャッシュフローの特徴を確認します。

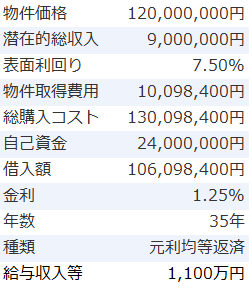

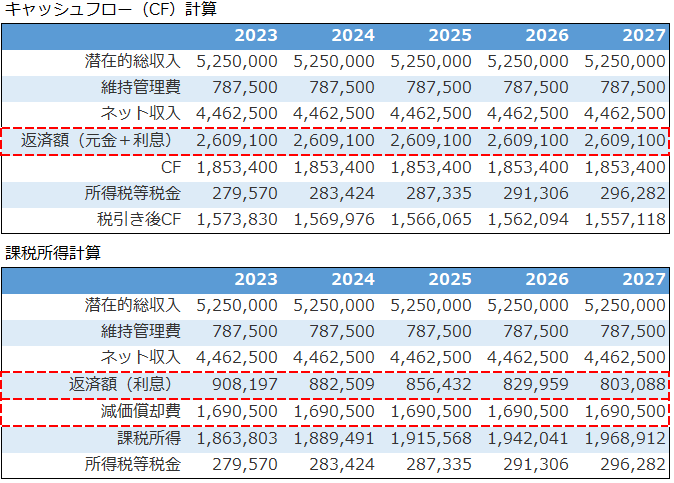

キャッシュフローの特徴

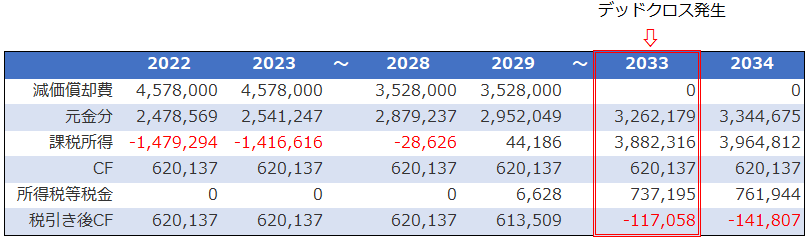

以下は2022年~2051年のキャッシュフロー(CF)のシミュレーション結果(表示の都合上一部年数を抜粋)です。

※アセットランクシミュレーターでシミュレーション

まず、確認していただきたいのは、税引き後キャッシュフローです。

投資開始当初の2023年は約280万円の税引き後キャッシュフローが、2051年には約217万円になります。

家賃収入等は同じですが、税引き後キャッシュフローは約60万円減少します。

理由は2つあります。

1.設備部分の減価償却が2036年に終了し税金支払が増加

2.元利均等借入のため、年々元金支払割合が増加して税金支払が増加

1,2の特徴はRC物件もそうですが、それ以外の構造でも発生します。

投資開始当初は、利息支払割合が高く、損金として認められる額が多く、税金支払は少なくなります。

しかし、元金返済が進むにつれ、損金として認められない元金返済割合が多くなり、税金支払が多くなります。

※ご参考に「今さら聞けないCFと課税所得の違い」をご確認ください。

今回は新築のシミュレーションのため、法定耐用年数の47年間減価償却が続いているためこの結果です。

築古RCの場合には耐用年数が短く(例えば築40年RCの耐用年数は15年)減価償却が終わるとドンと税金支払いが増加するので注意が必要です。

もう1つの特徴

そして、先ほどのシミュレーションでは考慮していなかった、もう1つの特徴は、多額の修繕費が必要になるケースが多い点です。

以下は国土交通省が発行している「民間賃貸住宅の計画修繕ガイドブック」を参考にした修繕費を、15年毎に入力したシミュレーションです。

※アセットランクシミュレーターで分析

※一部年数抜粋表示

修繕費を考慮しなかった場合と比較して2,000万円以上税引き後キャッシュフローが少なくなります。

RC物件は防水工事等の修繕費のかさむことが多いです。シミュレーションでは、必ず、修繕費を考慮する必要があります。

今回のシミュレーションは、修繕費が必要になるまで、キャッシュが蓄積しており、対応できるパターンです。

しかし、中古RC物件へ投資を検討する場合、購入して直ぐに修繕費が必要になり、

投資にお金を使っていて、修繕できないというゾッとするケースもありますので注意が必要です。

RCにはRCの特徴がある

RC物件は修繕費が多額になるなど特徴的なリスクもあります。

しかし、法定耐用年数が長いことで、銀行から木造等と比較すると長い期間借りられる可能性が高く、投資開始当初にキャッシュフローを多くできるメリットもあります。

この当たりの、メリット、デメリットを考慮しながら、収益シミュレーションを確認する必要があります。

※アセットランクシミュレーターを利用して修繕費を考慮したのキャッシュフローを確認する方法をご紹介しています。

中古木造物件のキャッシュフローの特徴

不動産投資物件の建物構造の選択肢は主に

■木造

■鉄骨造

■RC造

があります。

物件構造の違いで、収益上もっとも重要なキャッシュフローにそれぞれ特徴があります。

今日は、この特徴を木造物件(中古木造)に絞って確認します。

木造とRCの比較

中古木造の特徴を分かり易く確認するためにRC造と比較します。

サンプル物件は

築15年の物件です。この物件を使って中古木造の特徴を確認していきます。

キャッシュフロー比較

現実的には無いのですが、特徴をつかみやすいように、建物構造のみ変更してその他の条件は同じにしてシミュレーションします。

築15年の中古木造と中古RC造のキャッシュフロー(CF)を比較した結果は

※アセットランクシミュレーターでシミュレーション

※一部年数を抜粋して表示

税引き後キャッシュフローを比較すると、中古木造のキャッシュフローが2031年迄、約20~25万円多いことが分かります。

しかし、2032年以降はRC物件の方が約10~15万円多くなります。

理由は、赤二重線の箇所を確認するとお分かりいただけます。中古木造物件の所得税等税金が急激に増加するからです。

この急増の訳は「減価償却費」です。

木造とRCの大きな違い

各年の減価償却費を確認すると

※アセットランクシミュレーターで分析

※一部年数を抜粋して表示

中古木造は物件購入11年後の2032年に減価償却費が0になっています。一方で中古RC物件はその後も2056年まで続きます。

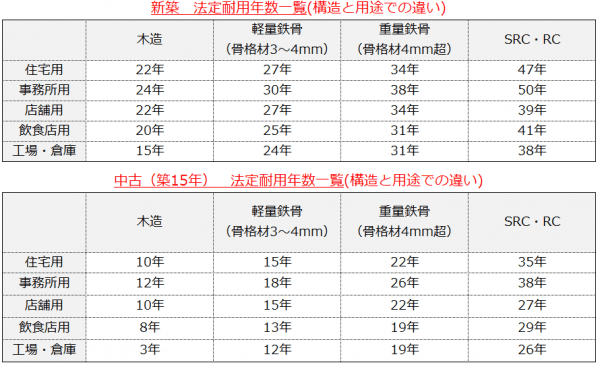

これは耐用年数の違いで発生します。以下は、物件構造と用途別の新築と築15年の耐用年数の一覧です。

※その他の法定耐用年数一覧(国税庁)

中古木造=10年

中古RC造=35年

であることが分かります。

もう少し詳しい計算方法にご興味のある場合は

「中古物件の耐用年数の計算方法を理解する」

「附属設備と取得時の諸費用を考慮した減価償却シミュレーション」

をご確認ください

このように、中古木造は他の構造よりも耐用年数が短いため、1年あたりの減価償却費が多くなります。

そのため、投資初期は税金支払い額が少なく、耐用年数終了後に増加します。

中古木造物件の特徴

中古木造は以下のような特徴があります。

1.投資初期は年間の減価償却費が多く節税効果がある

2.耐用年数が短く、終了後は税負担が急増する

他のRC物件等と組み合わせて、節税効果を狙って投資する投資家さんがいるのはこのような特徴からです。

中古木造に限らず、物件構造によって様々な特徴があります。不動産投資シミュレーションを通して確認していただければと思います。

※アセットランクシミュレーターを利用し物件構造毎のキャッシュフローを確認する方法をご紹介しています。

不動産投資で重要性が増す売却のキャッシュフロー

家賃収入(インカム)でキャッシュフローをどの程度得られるか。

ここ20年近く不動産投資の重要なテーマはインカムによるキャッシュフローを中心としたものでした。

理由は、2000年以降、不動産価格の下落局面が長かったからです。

しかし、ここ数年の傾向から、少し考え方を変える必要があります。

インカム+α

当然、インカムのキャッシュフローがプラスであること前提として、

インカム+α、売却(キャピタル)のキャッシュフローに重きをおいて意思決定を行う重要性が強まりそうです。

理由は2つあります。

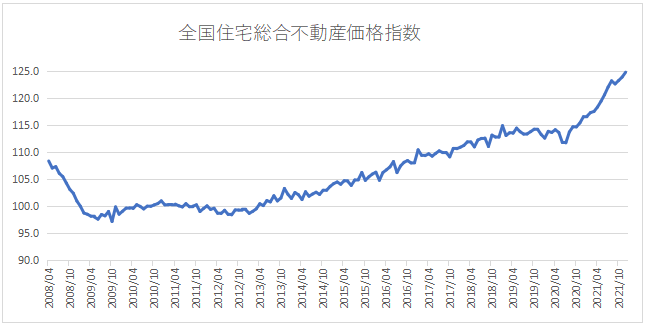

1.ここ数年の不動産価格上昇

※国土交通省不動産価格指数より作成

グラフを確認すると分かるように、2020年4月⇒2021年10月で約15%価格が上昇しています。

2.今後想定されるインフレ

2022年4月28日の日銀の金融政策決定会合で、

2022年の消費者物価指数の見通しが1.9%へ大幅に引き上げられました。また、円安の状況からも、デフレ⇒インフレの動きは加速しそうです。

そこで、今日は、売却まで考慮にいれた不動産投資計画についてです。

不十分なシミュレーション

これまでも、インカムだけのシミュレーションでは不十分でした。

しかし、今後は、今まで以上にインカムだけのキャッシュフロー分析では不十分になります。

必要性が高まった、売却まで含めた分析をサンプル物件を使って確認します。

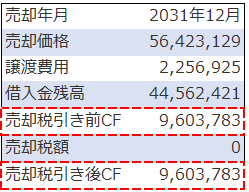

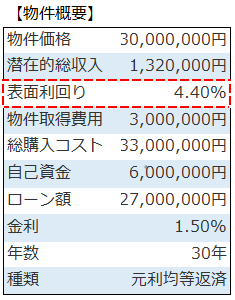

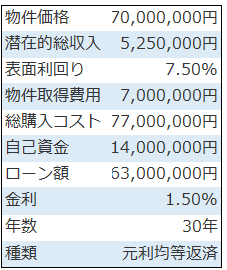

利用するのは以下のサンプルです。

年収800万円程度の方が購入した想定で分析します。

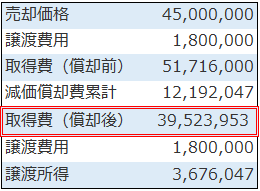

売却のキャッシュフローへの影響

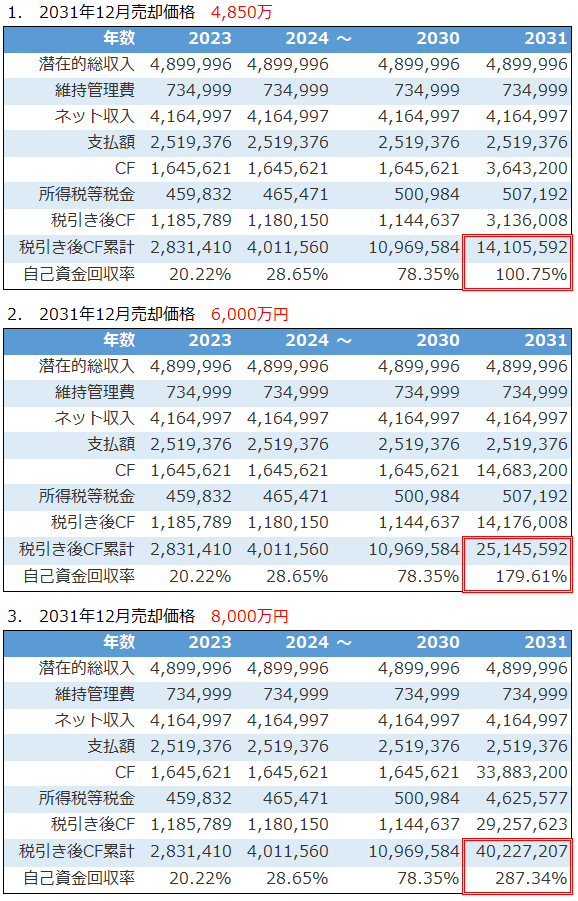

以下のシミュレーションは

2022年1月に7,000万円で購入した物件を、10年後の2031年に売却した結果です。

1. 4,850万円で売却

2. 6,000万円で売却

3. 8,000万円で売却

の3つを比較しました。

赤枠内の「税引き後CF累計」と「自己資金回収率」を確認すると

※アセットランクシミュレーター収支詳細機能で分析

※一部を抜粋して表示

2030年迄のインカムでのキャッシュフローの結果は全く同じです。

しかし、売却のキャッシュフローを分析に加えることで大きく結果が異なっているのをご確認いただけると思います。

売却まで含めたキャッシュフローのシミュレーションで、特に確認したいのは、

最低、いくらで売却できれば、自己資金を回収できるかです。

「自己資金回収できない=損失を出した」となります。

どのラインで売却できれば損失が出ないかを把握することは投資の意思決定をするのにも役立ちます。

今回のサンプルの場合は、1.4,850万円がラインになります。

無意味なシミュレーションを行わない為に

2000年以降、しばらくは、不動産価格が下落する期間が多かった為、

表面利回りの高い状態が続きインカムのキャッシュフロー中心に不動産投資の成績を検討することが多かったです。

しかし、表面利回りの低下とインフレを意識すると、これまで以上に売却によるキャッシュフローに重きをおいてシミュレーションを行う必要があります。

また、売却まで考慮にいれた利回りを比較するのに便利なIRRを利用する場面が増加しそうです。※IRRについてはこちらをご確認ください

※アセットランクシミュレーターを利用して売却キャッシュフローとIRRを確認する方法をご紹介しています。

キャッシュフロー赤字の物件を購入して問題ないか

最近、不動産価格が上昇したのが要因で、こんな内容の物件が増えています。

「キャッシュフロー(CF)は赤字ですが、資産価値上昇を見込めますので大丈夫です」

本当に大丈夫なのでしょうか?

今日のメールセミナーでは、具体的にどの程度の資産価値があれば大丈夫なのか、確認する方法をご紹介します。

CF赤字での投資

CF赤字になる一例を挙げると

この例は利回りが低く、20%以下の自己資金の場合です。

では、CFがどの程度赤字になるのかと資産価値をどの程度まで保てば問題ないかを確認していきます。

CF赤字のパターン

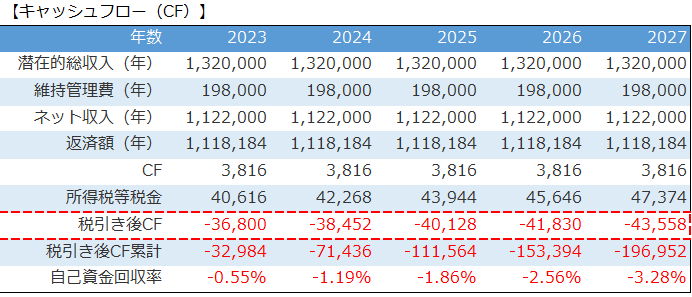

CF赤字のパターンの一例は

※アセットランクシミュレーターの収支詳細機能を利用

※一部を抜粋して表示

今回のサンプルは、CFは年3,816円でギリギリ黒字。税金支払い後にCF赤字になるパターンです。

なぜ、CF額よりも多く税金が発生しているのか?と疑問に思われる場合は

「今さら聞けないCFと課税所得の違い」をご確認ください。

税引き後CFが、実質の手取り額ですので、毎年4万円前後、自分の財布からお金が出ていく投資になります。

なぜ、CF赤字でも購入する人がいるのか

自分の財布からお金が出ていくのが分かっていて、物件を購入する人が存在する理由は

1.将来、家賃が上がって黒字になるのを見込む

2.将来、資産価値が上がってトータルで得をする

この2つを狙っているからです。

今日は、2.について確認します。

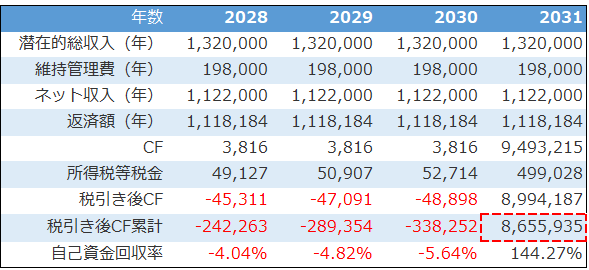

以下は、10年後に購入価格と同じ3,000万円で売却できた場合のCF表です。

10年で建物は経年劣化して価値を落としますので、実質、資産価値が上昇したのと同様の状況です。

※アセットランクシミュレーターの収支詳細機能を利用

※一部を抜粋して表示

売却年(2031年)に自己資金回収率が144.27%とプラスになっているのがお分かりいただけると思います。

売却でプラスのCFが発生した為、600万円投じた自己資金を、約865万円にして投資を終了することができています。

資産価値いくらまで成り立つか

今回は3,000万円での売却でしたが、どの程度の価格で売却できれば大丈夫か確認すると

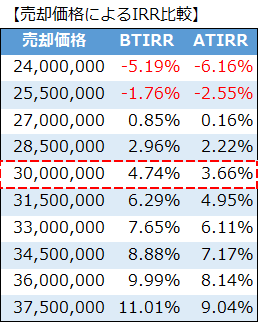

※アセットランクシミュレーターグラフ機能を利用

このグラフは、物件価格を5%ずつ変動させて売却した場合のIRR値(年利を表す値)を比較したものです。

BTIRR(税引き前CF基準)・ATIRR(税引き後CF基準)の結果を確認すると、

2,700万円までプラスであることが分かります。

つまり、10年後に最低2,700万円の価値を保てれば、なんとか損をしなくて済むことが分かります。

しかし、ATIRR0.16%ですので、手間と時間をかけて投資するなら、年利約0.22%(2022年2月18日)の10年国債を買った方がいいといえる運用です。

CF赤字の投資をしても平気か

今回のサンプルでは、購入時の価格を維持できるれば、自己資金を回収してプラス域に浮上しました。

しかし、正直、毎年、自分の財布からお金が減ってい行くのは精神衛生上良くありません。

また、10年後に資産価値が上昇しているかは、誰にも分かりませんので、それだけを当てにして運用するのは、リスクが高いと思います。

毎年CF赤字の投資は、わたし個人の考え方ではお勧めできるものでは無いです。

※アセットランクシミュレーターを利用して10年後の資産価値が投資収益に与える影響をシミュレーションする方法をご紹介しています

今さら聞けないCFと課税所得の違い

先日、お客様からこんなご質問をいただきました。

「課税所得額が毎年違うのはなぜでしょうか」

確かに、元利均等返済で借入を行った時に、毎年の家賃変動等を考慮しないシミュレーションの場合、キャッシュフロー(CF)は毎年一定です。それなのに何でだろうと思います。

その理由は、CFと課税所得の計算方法の違いにあります。

CFと課税所得の違い

CFと課税所得では、根本的に計算方法が異なります。

▼CF⇒ 本当の現金の流れを表す

▼課税所得⇒ 税額を決定する基準

違いを生むポイントは2つです。

▼借入返済

▼減価償却費

です。

具体的な計算方法

CFと課税所得の計算式は

■キャッシュフロー(CF)

収入 - 経費 - 返済額(元金+利息)

■課税所得

収入 - 経費 - 返済額(利息) - 減価償却費

です。

違いは、先ほど書いた、返済額と減価償却費であるのが分かります。

それでは、サンプル物件を使って、具体的に見ていきます。

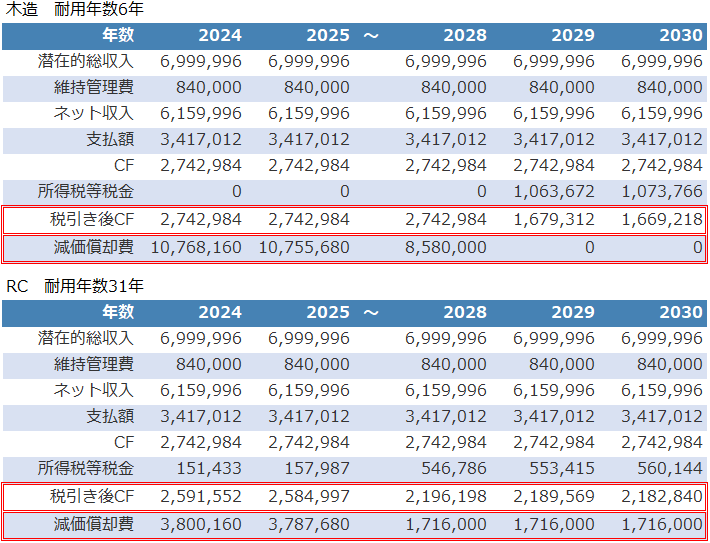

CFと課税所得の結果

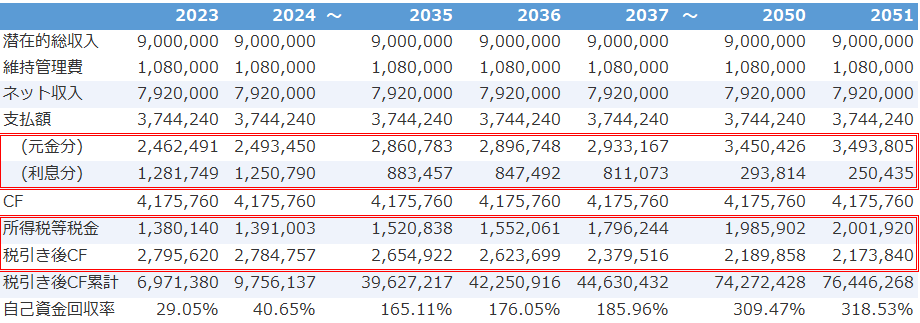

サンプル物件のCFと課税所得シミュレーション結果は以下です。

※アセットランクシミュレーターの収支詳細機能を利用

※一部を抜粋して表示

CFは一定なのに課税所得は少しずつ増加しています。

ポイントは赤点線の項目です。

まず、返済額の欄を確認すると、本当の現金の流れを表すCFの計算には、銀行へ返済する全額の元金分と利息分が入っています。

当然、銀行に返済するわけですから、現金が出ていきますのでCFに影響を与えます。

それに対して課税所得は税金計算をする基準になる金額です。実際の現金の流れとは関係ありません。

その為、損金として認められない元金分は計算に含まれず、利息だけが含まれ損金化されます。

そして、もう1つの違いは、不動産投資の収益に大きな影響を与える減価償却費です。

減価償却費は物件取得時に支払った、土地分除く建物等の取得価格を法定耐用年数で案分して損金化するものです。

つまり、現金自体は、購入時に支払っている為、CFには影響を与えません。

毎年課税所得が異なる理由

ここまでくると、課税所得が毎年異なる理由が分かります。

▼利息返済額が変わる

▼減価償却費が変動する場合がある

からです。

このような特徴から、不動産投資の収益に大きな影響を与える、デッドクロス等が発生して、年々税金支払額が増加する理由になります。

物件購入前にCFと課税所得の関係のシミュレーションは必須です。この記事をご参考にご確認いただければと思います。

※アセットランクシミュレーターを利用してCFと課税所得を確認する方法を動画でご紹介しています。