Archive for the ‘メルマガ・ブログの人気記事’ Category

表面利回りが高い物件ほど資産価値は低い

おはようございます。

アセットランク.Com

大塚 博之です。

「表面利回りが高くていい物件だよ」

この言葉本質的には間違っています。

実は、

「表面利回りが高い物件ほど

資産価値が低い」

です。

利回りが高い物件ほど収益性が高く

価値が高いように思います。

しかし、一般的には

「利回りが高い = リスクが高い

= 資産価値が低い」

という方程式が成り立ちます。

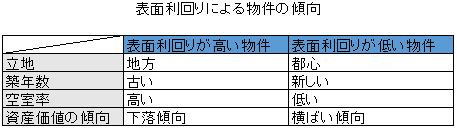

表面利回りの高い物件の

一般的な傾向を書くと

といった傾向にあります。

この傾向を見てわかるように

表面利回りの高い物件の特徴は

資産価値の低い物件と類似性が

強いことが分かります。

表面利回りが高い物件ほど

よい物件だという風潮があります。

しかし、実際は内包されたリスクと

引き換えに

表面利回りが高い場合がほとんどです。

表面利回りが高い物件への投資は

高収益を上げるチャンスでもあります。

ただし、内包するリスクを

しっかり理解して、

リスクをコントロールする準備が

必要です。

不動産投資シミュレーションを

した結果

「利回りが高い!」と

飛びついて投資をすると

実は、空き室率が高い、

極端に修繕費の必要な

ババ物件を掴まされる

可能性があります。

不動産投資シミュレーションをする

場合リスク要素を考慮に入れた

シミュレーションが必要です。

かぼちゃの馬車から再起する方法

おはようございます。

アセットランク.Com

大塚 博之です。

先日、プロ野球を見てきました。

応援しているチームは

負けてしまったのですが

相手チームのホームランが

物凄い勢いで、私の近くに

飛んでくる場面がありました。

「ホームランボール」 と思って

手を出したのですが、

グルンぐるん、不規則な回転をしながら、

すごい速さで近づいてくるのを見て

すぐによけました。

久しぶりに、近くでプロの球を見たんですが

絶対に、手を出してはいけないですね。

間違いなくケガします。

ホームランボールは欲しかったんですが。

ちなみに、ボールは2列後ろの

10歳位の女の子がゲットしました。

さて、7月21日のメルマガでかぼちゃの馬車

から復活する 方法について書きました。

バックナンバーはこちら

↓

https://assetranksimulator.

この記事の中で、

自己破産せずに、再起する方法として

1. 銀行に返済を猶予してもらい

インフレで実質の借金が減るのを待つ

2. 自己資金で借入を返済又は

他の収入で返済を続ける

3. 予定されたサブリース賃料と同等以上

で入居者募集を行い、それを維持する

4. 借入を返済できる値段で買ってくれる人

を探す

5. 他の物件を月々の返済が出来るまで

買い進める

の1~4についてご紹介しました。

今日は、一番現実的な方法である

5. 他の物件を月々の返済が出来るまで

買い進める

について書きます。

この方法は、悪い物件に投資してしまった

場合に よく使われる方法ですので

参考になると思います。

まず、結論から書くと、こんなイメージです。

※ARSの複数物件合計計算機能を使用

上記画像の2019年~2023年の部分を

ご確認ください。

■ 2019年 かぼちゃの馬車物件のみ

空室率35%の収支

■ 2020年 物件価格500万円

表面利回14.04%の物件購入

■ 2021年 物件価格500万円

表面利回14.04%の物件追加購入

■ 2022年 物件価格500万円

表面利回14.04%の物件さらに追加購入

■ 2023年 税引後キャッシュフロー黒字化

この方法は、

・ 家賃収入が借入を超えない赤字CF状態

・ 銀行からの借入困難

・ 自己資金は少額

の時に生き残る、唯一の方法と

言っていいと思います。

どんな方法かというと

「利回りの高い築古物件を、安価な

リフォームで入居者が入るレベルにして

高利回りで粗悪物件の借入を返済する」

今回のシミュレーションの場合、

500万円の築古物件を3年かけて3件購入、

1件毎に50万円のリフォーム費用をかけて

リフォーム

表面利回り約14%の家賃で入居者が

見つかるレベルの価値まで

引き上げるという方法です。

また、かぼちゃの馬車物件も

入居率65%程度に保つ努力も必要です。

かぼちゃの馬車から自己破産せずに

復活するにはこの方法が一番現実的です。

銀行の借入が使えない状況で、

1年毎に約600万円(諸経費込)

用意できるならば、努力次第で可能です。

今回は銀行借入一切不可能な状況での

シミュレーションです。

借入可能ならば、また、違った戦略を

立てることが可能です。

異なった物件を合計してシミュレーション

することで様々な視点で投資戦略を

考えることが可能です。

かぼちゃの馬車から復活する方法

おはようございます。

アセットランク.Com

大塚 博之です。

7月8日から3日間入院していました。

薬疹(薬の副作用)が理由です。

医師の指示通り飲んでいたのですが

起こってしまいました。

やはり、薬は作用も強いだけに

副作用もありますね。

ただ、その後、適切な処置をしてもらったおかげで

短期間で元気になりました。

さらに、副作用で治療が必要になった場合に

救済してくれる制度を紹介してくました。

↓

http://www.pmda.go.jp/kenkouhigai_camp/index.html

安心して薬が飲めるようにということなのかもしれません。

さて、5月にかぼちゃの馬車に関する考察を行いました

バックナンバーはこちら

↓

https://assetranksimulator.com/pumpkin

今日は、かぼちゃの馬車に投資してしまった場合に

再起するにはどうしたらいいかについて考えます。

かぼちゃの馬車に限らず、悪い物件に投資して

しまった場合のヒントにもなります。

自己破産せずに、再起する方法として

1. 銀行に返済を猶予してもらい

インフレで実質の借金が減るのを待つ

2. 自己資金で借入を返済又は他の収入で返済を続ける

3. 予定されたサブリース賃料と同等以上で

入居者募集を行い、それを維持する

4. 借入を返済できる値段で買ってくれる人を探す

5. 他の物件を月々の返済が出来るまで買い進める

が主な方法として考えられます。

まず、今回は銀行の責任も重いので

1.のように返済猶予してもらえるかもしれません。

しかし、必ず、いつかは返済しなければなりません。

インフレで消えるまで猶予される可能性は低いと考えられます。

2.のように自己資金、他の収入が十分にある方は

今回の件では少数と思いますので検討から除外します。

3.は可能かもしれません。しかし、運営会社が募集しても

入居者を見つけるのが難しかった家賃額で募集することを考えると

これも、かなり困難な道のりだと思います。

4.借入の割合にもよりますが、これもかなり厳しいです。

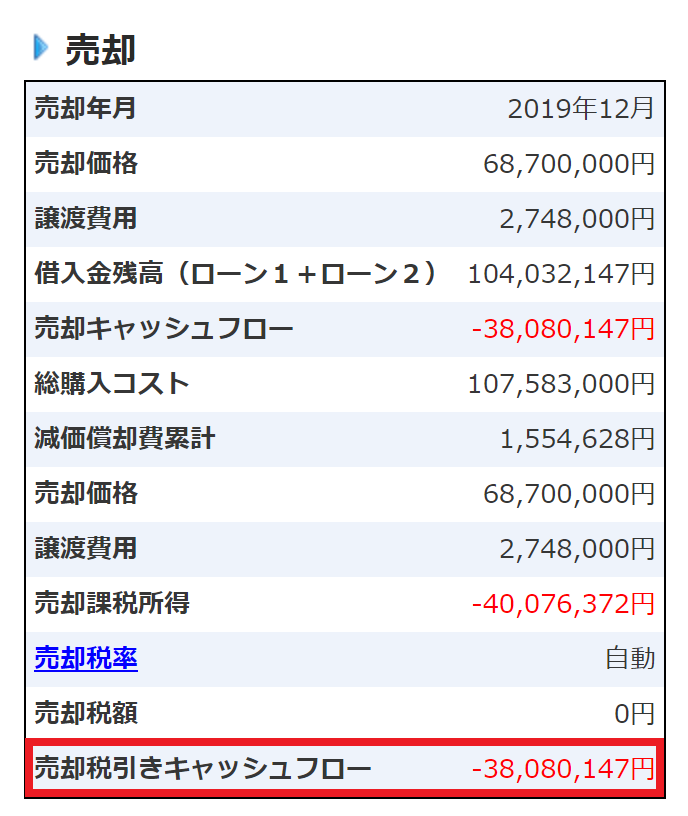

かぼちゃの馬車物件の一例を使ってシミュレーションを行いました。

かぼちゃの馬車物件の多くは、相場の土地+建築費よりも

3,000万円~5,000万円程度割高な価格設定がされていました。

上記物件は2018年1月に9,870万円で購入し

相場通りの価格 6,870万円で2019年12月に売却しています。

現実を考えるとかなり甘めのシミュレーションです。

こんな甘めのシミュレーションでも約3,800万円

自己資金から借入を返済する必要があります。

やなり、4.もかなりの損失を被ってしまいます。

最後に残されたのが

5.他の物件を月々の返済が出来るまで買い進める

これが最も現実的な方法と考えられます。

少し、長くなりましたので、次回メールセミナーで

5.についてご説明します。

不動産投資の3大リスクをコントロールする

おはようございます。

アセットランク.Com

大塚 博之です。

今日は七夕

日付を見て、ハッと思いだしました。

小学生の頃は学校の行事なので

短冊に願いごとを書いて笹に付けたりしました。

すっかり、そんな習慣はなくなってしまいましたが

今だったら、何を願いごとに書くのだろう。

大塚さんだったら、何を書かれますか?

さて、不動産投資でリターンを得るには

うまくリスクをコントロールする必要があります。

不動産投資の3大リスクは

▼ 家賃下落リスク

▼ 空室率増加リスク

▼ 金利上昇リスク

です。

このリスクは次のように分類することができます。

A.自分でコントロール可能なリスク

▼ 家賃下落リスク

▼ 空室率増加リスク

B.自分でコントロール困難なリスク

▼ 金利上昇リスク

Aのリスクは、リフォームで価値を維持したり

広告費をかけて空室を埋めたりなど、

それなりに自分でコントロールできます。

しかし、金利上昇はコントロールが困難です。

唯一影響を受けない方法は

少し、割高な金利を覚悟して

固定金利で借入をすることです。

金利上昇でどのような影響があるか

具体例を書くと

・借入額 約5,300万円

・借入期間 30年

・借入時金利 2%

・借入方式 元利均等

この際の年間返済額は、約240万円

これが、

5年目に1%金利上昇して3%になった場合

約30万円も支払いが増加して

年間支払額は約270万円になります。

詳細はこちら

↓

https://assetranksimulator.

日本は、ほぼ20年間金利が下がり続けました。

そして、これ以上下げられないところまできました。

世界を見れば、

・ アメリカ → 利上げ

・ E U → 量的緩和終了

と金利上昇(正常化)の動きが出てきました。

日本の場合直ぐに金利があがることは

ないと思いますが

長期的に行う不動産投資の場合

5年後、10年後の金利はどうなっているだろう?

と心巡らせておく必要があります。

金利上昇は

・ 普段あまり意識しない

・ 自分でコントロールがほぼ不可能

な点を考えるともっとも怖いリスクと言えます。

かぼちゃの馬車に関する考察

おはようございます。

アセットランク.Com

大塚 博之です。

4月~5月初旬にかけて

かぼちゃの馬車の話題がテレビで

報道されていました。

テレビで不動産投資の話題になるのは

珍しいです。

実は、報道の数年前から投資家の間では

「あれ、やばいだろ」

と話題でした。

そこで、今日は、

アセットランクシミュレーターを使って

かぼちゃの馬車を

シミュレーションしてみました。

一部、情報不足のところもありますので

集められた情報の中での分析です。

完璧でない点はご了承ください。

分析結果は以下です。

↓

https://assetranksimulator.com/Carriage

注目すべきは

年間 約80万円しかない

キャッシュフロー(CF)です。

月額にすると、約6万円強です。

さらに、損金の繰越が終わると

約30万円の税金支払いが発生

50万円程度の手取りになります。

月にすると、約4万円強です。

約1億円の物件に投資して

この手取りは少しさみしい気がします。

「家賃保証されていてちょっとでも

プラスならいいんだよ」

と考えられたのかもしれません。

しかし、万が一、家賃保証の

約束が守られていたとしても

減価償却費と元金支払額の

バランスが悪化して課税所得が増加

20年後には税引後CFが年間265円

21年後には赤字になります。

CFが思ったように得られない

大きな原因になっているのが

・ フルローンにしては低利回り

・ 高金利(4.5%)

です。

このシミュレーションにかかった時間は

約6分です。

万が一、家賃保証の約束が守られたとしても

厳しい投資だったのは明らかです。

ぜひ、投資を少しでも考えた時には

この程度の簡単なシミュレーションからで

いいと思います。

10年後、20年後にどのような姿になるのか

確認しておくことをお勧めします。

不動産投資が安定した投資な理由

不動産投資、大家業は安定している。

その理由の一つが分かる記事が少し前の日経新聞に

掲載されていました。

以下引用

日経新聞 経済教室より以下引用

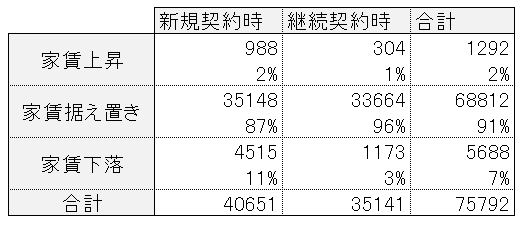

家賃はこのどちらなのか。表は、東京都区部の賃貸物件5万3000戸の

月々の家賃支払額データを用いて筆者らが調べた結果である(期間は10~14年)。

東京では2年間の家賃契約が結ばれることが多いが、契約更新時に家賃が

据え置かれる割合は96%であり、引き下げ(3%)や引き上げ(1%)を

大きく上回っている。また、店子(たなこ)が交代し新規に契約が結ばれる場合でも、

据え置きの割合は87%と高い。

契約切り替え時の家賃の変化(東京都区部 2010~2014年)

引用終わり

東京都区部での調査というのもあると思いますが

「思った以上に安定しているな」

というのが印象です。

人口減少(需要)と物件増加(供給)

により空室が問題になる中でも

家賃が下落している割合はわずか7%です。

残り93%が家賃上昇か、据え置きです。

賃貸業界は、需要減少と供給増加

の典型的な不況業界の構造です。

他の業界で、このような状況になった場合は

価格がどんどん下落していき、バタバタと倒産していきます。

しかし、賃貸業界はそうなっていません。

空室率の低い、しっかりした場所に投資できれば

安定して投資できる可能性が高いことが分かるデーターです。

費用が収入の70%を超えたら危険信号

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

お知らせ

法人で物件を所有している場合の税金計算の精度がより高くなりました

時系列情報入力で法人を選択した際に利用できます。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

おはようございます。

アセットランク.Com

大塚 博之です。

ワールドカップが盛り上がっています。

今回のワールドカップは

密かな楽しみがあります。

それは、「パナマ代表」を応援することです。

1年半程前にパナマを訪れた後

マイアミの空港に降り立った時のことです。

飛行機のアナウンスで

「この飛行機にはサッカーパナマ代表が乗っています。

パナマ代表はマイアミで地区予選を行います。応援しましょう。」

その後、飛行機中で拍手が起こりました。

なかなか、できない経験だったので鮮明に覚えています。

そんなこともあり、いつもにはない気持ちで

ワールドカップを見ています。

さて、不動産投資で破綻する多くの人が陥るのが

『家賃収入 < 返済額+管理費』

となるパターンです。

家賃収入と返済額+管理費(支出)の

バランスを把握しておくことは重要です。

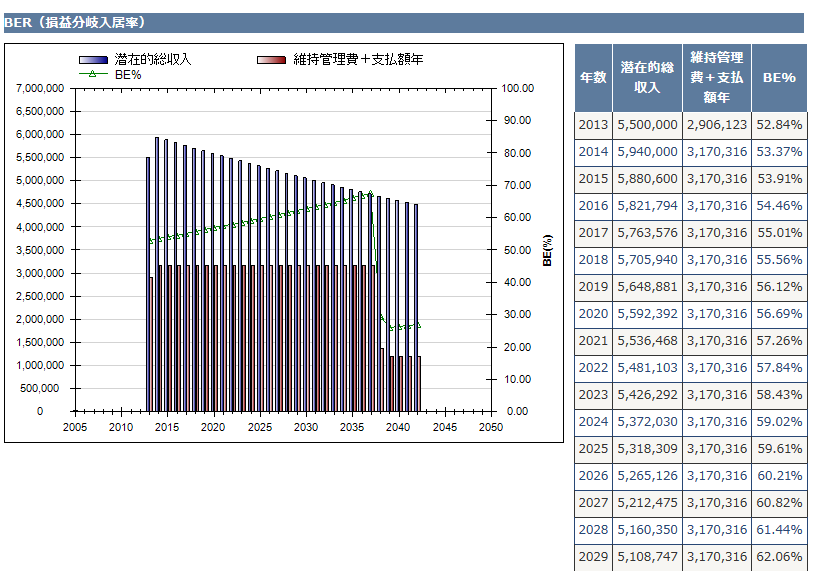

このバランスを把握するのに便利なのがBE%です。

BE%・・・

『(維持管理費合計 + 支払額(年)) / 潜在的総収入(年) * 100』

損益分岐点のパーセンテージを求めることにより

投資の安全性が確認できます。

数値が低いほど安全性が高いです。

この数値が50%ならば家賃収入が半分に

なっても大丈夫という判断ができます。

BE%は1年だけの確認では不十分です。

このような形で

アセットランクシミュレーターグラフ機能

家賃収入の減少、空室率増加を考慮して

長期の視点で確認しておく必要があります。

BE%は目安として70%以下であれば

健全な賃貸経営がされていると判断できます。

70%以上の場合は、空室率増加などの変化に

弱い状況になっていると考えられます。

特に80%を超えるような場合は

投資するかを再検討する必要があります。

投資を判断する際には利回りの確認も必要ですが

BE%など、安全性を確認する指標の確認も重要です。

物件を増やせる人と1件で終わりの人の違い

おはようございます。

アセットランク.Com

大塚 博之です。

先日、宇都宮市にある

大谷資料館に行ってきました。

大谷石を30年程前まで掘削していたそうです。

驚いたのが約60年前の昭和35年まで

「人力」で掘削していたということです。

相当、キツそうですよね。

そこで思ったのが、今の仕事のやり方は

60年後どうなるのだろかということです。

60年後の人は、今当たり前のことが

60年前の人はそんなキツイ仕事してたんだ

と思うのかもしれません。

さて、今日は順調に物件を増やせる人と

1件で終わってしまう人の違いについて考えます。

2013年に不動産投資を始めた

AさんとBさんという人がいました。

2013年当時の資産額も年収も

AさんとBさんはほぼ同じでした。

しかし、2018年 AさんとBさんには

大きな差ができていました。

・Aさん⇒ 8棟 72室 の物件に投資

・Bさん⇒ 1棟 6室 の物件のまま

では、AさんとBさんの差を生んだ

理由は何だったのか?

その理由は、1棟目に購入した物件の違いでした。

・Aさん⇒ 数千万円担保余力が残る物件

返済率50%程度の高収益

・Bさん⇒ 物件の担保価値ギリギリの物件

返済率が80%程度の低収益

Aさんは、

高収益で貯まったキャッシュと担保余力の

残った物件を担保にして直ぐに2棟目に投資

Bさんは、

低収益の為、キャッシュが貯まらない上に、

担保余力が無いため2棟目への投資できず

1棟目の物件の、担保価値、収益性は

2棟目以降の投資へ大きな影響を与えます。

私も多くの投資家さん、大家さんと出会いました。

多くの成功した方が、1棟目で成功をおさめた方でした。

1棟目で悪い物件を掴んでしまって

それでも成功した方もいらっしゃいますが少数です。

不動産投資の失敗をリカバリーするのは

本当に大変です。

最後は、投資を決定する思いっきりが

成功の為には大切ですが

思いっきる前の、シミュレーションも

重要なことを記憶していただければと思います。

投資家として絶対守るべき2つの基準

おはようございます。

アセットランク.Com

大塚 博之です。

毎年思うのは

「五月は日本で一番いい季節だな」

ということです。

気温、湿度など、気持ちのいい天気の日が多いです。

物件探しに、街の雰囲気を見ながら

ぷらぷら歩く時も、気分が良く好きな季節です。

大塚さんはいかがでしょか?

さて、このメールセミナーでも

繰り返しお伝えしているのが

「出口戦略」の重要性です。

今日は、出口戦略(売却)で

最低限、越えておきたい基準について書きます。

その基準は、

1. 投資開始時に投じた自己資金を回収できるか

(インカム、キャピタルのトータルで)

2. 借入残高を売却後に残ったお金で返済できるか

です。

1.を越えなければ、投資として失敗です。

自己資金が返ってこないということは

散々苦労して物件を運用した結果

普通預金に置きっぱなしにしておけば

良かったということです。

これでは5年、10年

何をやってたんだかとなります。

2.を越えない場合、下手をすると

物件を売りたいのに売れない可能性が出てきます。

物件を売ったお金で借入を返済できないわけですから、

投資に使ったお金以外で穴埋めをしなければ

ならなくなります。

その時、そのお金がない場合は

物件を売却できなくなります。

1と2の基準を越えていない投資は

「絶対にやってはいけない投資」

です。

投資を始める前には

インカムゲイン(ロス)、キャピタルゲイン(ロス)

を考慮して

どこに、1と2を越える

しきい値があるのかを確認しておくといいと思います。

投資を始める前に、このしきい値を

知っているのと、知らないのでは

投資を判断(購入、売却、タイミング)

する際に大きな違いになります。

ビットコイン(仮想通貨)は値上がりするか

おはようございます。

アセットランク.Com

大塚 博之です。

GWをいかがお過ごしでしょうか。

今日は不動産投資を少し離れて

ビットコインについて触れます。

昨年12月にビットコインについて

少し触れました。

過去のメールセミナーはこちら

↓

https://assetranksimulator.

その中で、ビットコイン(仮想通貨)は

貨幣の側面が強い為

貨幣で重要な「信用」という視点も重要と書きました。

今日は、貨幣の視点から仮想通貨を考えてみます。

まず、仮想通貨を考える前に

大塚さんも私も信用している。

中央銀行発行の紙幣について考えます。

日本だと円、アメリカだとドル

のことです。

さて、これらの紙幣、過去には金と交換可能でした。

ドルについては約50年前まで金と交換可能でした。

しかし、現在は、金と兌換可能な紙幣は

存在しません。

では、なぜ、大塚さんも私も

そして、世界中の殆どの人が信用し利用しているのか?

国がお墨付きを与えているから?

実は、そうではありません。

答えは、殆どの人が「信用」

しているからです。

卵先か鶏が先かのような議論になりますが

皆が信用するから、大塚さんも私も信用する

大塚さんも私も信用するから皆も信用する。

この循環が、現在の紙幣を通貨として

機能させる仕組みです。

何か、脆弱そうな仕組みですが

金本位制(金と紙幣を兌換可能)よりは

効率よく、経済を潤滑に回しています。

では、ここまでを頭に入れて

仮想通貨について考えます。

仮想通貨には価値があって

値上がりするのか?

もう、答えをお分かりかもしれませんが

仮想通貨の貨幣としての価値を決めるのは

どれだけ多くの人が「信用」するかで

決まります。

紙切れの紙幣を「信用」しているのは

皆が「信用」しているからだと書きました。

仮想通貨も同じです。

これから、多くの人が信用すれば信用するだけ

価値も上がります。

逆に、信用しなければ、価値は上がりません。

あくまでも、私見ですが仮想通貨は

徐々に、信用を得ていくと考えています。

そうなれば、利用できる場面も増え

価値は上がっていきます。

今の信用度合いからすると

現在の価格は、?

と思うところもありますが

未来を見れば信用を得る可能性は高いと思います。

もちろん、今ある仮想通貨がそうなるか

これから登場する仮想通貨がそうなるかは分かりません。

もし、仮想通貨に投資を考える場合

今後、多くの人が信用し、利用しそうか?

という視点で捉えることをお勧めします。

« Older Entries Newer Entries »