Archive for the ‘メルマガ・ブログの人気記事’ Category

いまさら聞けない、不動産投資の重要な指標(CCR編)

おはようございます。

アセットランク.Com

大塚 博之です。

前回、前々回と不動産投資の重要な指標

・ FCR ⇒ リターン指標

・ BE% ⇒ リスク指標

についてお伝えしました。

リターン⇒リスクと来たので

今日は、リターンの指標

CCRについて書きます。

■CCR(Cash On Cash Return)

キャッシュフロー(CF) / 自己資金 * 100

投資した自己資金を手元に残る現金(CF)で割り

自己資金に対する投資効果を確認する指標。

数値が高ければ高いほど自己資金に対する投資効果が高い。

不動産投資は1物件に投資して終わりではありません。

1件目に投資したお金が貯まって

2件目、3件目と投資する度にCFが増加する。

こんな所に、不動産投資の魅力があります。

つまり、自己資金が早く回収できれば

2件目への投資タイミングも早まります。

そんな自己資金の回収率を

確認できるのがCCRです。

さて、CCRで高い数値を出すには

どんな工夫が必要なのか?

実は、その方法は2つしかありません。

1. CFを大きくプラスにする

2. 自己資金をできるだけ使わない

1,2を行うための具体的な方法は

1.CFを大きくプラスにするには

・家賃を上げる

・空室率を下げる

・金利を低く借りる

2.自己資金を使わないには

・借入額を大きくする

1については工夫をして

1円でもプラス額を多くしていくことは

不動産投資で成功するには必須です。

問題は2です。2をあまり進めすぎると

極端に高いリスクをとってしまう可能性があります。

リスクとリターンは表裏一体の関係にあります。

借入額を増やしてCCRを極大化した際に

リスクが高くなりすぎていないかを計る指標が

LTVです。

次回は、LTVについて書きます。

いまさら聞けない、不動産投資の重要な指標(BE%編)

おはようございます。

アセットランク.Com

大塚 博之です。

投資家さんから

「FCR・DCR・BE%など不動産投資に使う

指標の意味がいまいち分かりません

どんな意味合いですか?」

という質問をいただいたのをきっかけに

世界共通で使える、不動産投資のリスクとリターン

の指標を復習の意味を込めてお伝えしています。

前回は、FCRについてお伝えしました。

FCRは、不動産投資のリターンを表す指標です。

不動産投資はリターン(攻め)だけではダメです。

リスク(守り)についても考える必要があります。

そこで、今日はリスクをコントロールする為の指標

BE%について書きます。

■BE%とは・・・

『(維持管理費合計 + 支払額(年)) / 収入(年) * 100』

損益分岐点のパーセンテージを求めることにより

投資の安全性が確認できます。

数値が低いほど安全性が高いといえます。

70%を超えないようにコントロールすることが

できればリスクの低い状態で運営ができています。

銀行からの借入を有利にするには

損益分岐点(BE%)は60%以下に保つといいです。

BE%を60%以下で保っている場合

融資の際に銀行の見る目が違います。

40%も赤字になるまでに余裕があれば、

融資する立場になって考えれば、

“貸しやすい”というのはうなずけます。

銀行が一番恐れているのは

キャッシュフローが赤字になり

貸したお金が返ってこないことです。

例えば、BE%が90%の場合

空室率が10%又は家賃が10%下がっただけで

お金が返せなくなってしまいます。

不動産投資を長く続けるには

常に、BE%の推移を確認しておく必要があります。

このメルマガを、大塚さんの物件の

BE%を確認する機会にしていただければと思います。

次回は、リターン指標 CCR について書きます。

いまさら聞けない、不動産投資の重要な指標(FCR編)

おはようございます。

アセットランク.Com

大塚 博之です。

先日、アセットランクシミュレーターをご利用の

B様からこんなご質問をいただきました。

「FCR・DCR・BE%など不動産投資に使う

指標の意味がいまいちわかりません。

どのように投資に利用すればいいですか?」

このメールでも何度か説明をしていますが

不動産投資をする上で非常に便利で重要な指標の為

復習の意味を込めて再度説明したいと思います。

FCR・DCR・BE%などの指標は

リスクとリターンを図る指標として

世界共通で使える用語です。

不動産投資を長い年月続けるには

リスクをコントロールしてリターンを得る

必要があります。

この矛盾する項目を数値で確認できる指標が

ご紹介する指標です。

今日はリターン項目である

FCRについて書きます。

■FCR(Free and Clear Return)

ネット収入(年) / 総購入コスト * 100

家賃収入とその他収入の合計値から維持管理費を

引いた額と購入時にかかった経費を割り利回化したもの。

実質収入と実質購入価格で計算されるため

利回り指標の中ではもっとも正確性が高い指標。

・ネット収入とは

収入(年)- 維持管理費(年)

ローン支払い前の実質手取り収入

・総購入コストとは

物件価格に物件購入時に必要な

税金・手数料などの費用を含めた

物件取得時に支払った実額

利回りには表面利回り・実質利回り

などがあります。

投資物件のチラシなどに記載されている利回りは

ほとんど、表面利回りです。

表面利回りと比較してFCRは、

空室・運営費用・購入時の費用などが考慮されている為

もっとも正確な利回り指標と言えます。

物件の良い・悪いを利回りで比較する場合

FCRを利用して比較するのがもっとも正確に比較できます。

リターン指標として一番最初に確認すべき

指標がFCRと言えます。

また、不動産屋さんや投資家さんと話す時に

FCRと言って話の通じる人は

不動産投資について詳しい人の可能性が高いです。

リターンの世界共通指標FCRは

もっとも正確な利回り指標と覚えてください。

金利上昇とDCRの関係

おはようございます。

アセットランク.Com

大塚 博之です。

不動産投資の安全性を確認する指標としてよく利用するものに

『DCR』があります。

DCRとは

▼計算式 『ネット収入(年) / 支払額(年)』

年間ネット収入を年間の元利返済額(ADS)

ローン返済額の何倍ぐらいの実質収入があるかを判断できます。

投資計画における安全性を確認する大きな目安となっています。

この数値は高い方がより安全性が高いと判断できます。

この数値が1.2を下回るようだと

リスクの高い状態になっていると考えられます。

1.3以上あるかを目安に考えてください。

DCRは時系列で数値を確認することで

将来にわたる安全性を確認できます。

金利が上昇した場合の安全性について

確認する際にも効力を発揮します。

この物件の場合、2.5%の金利であれば

1.76と非常に安全性の高い投資になっています。

しかし、金利が上昇するたびに

・3% → 1.65

・4% → 1.49

・5% → 1.36

とリスクが高まっていきます。

今回のシミュレーションの場合は

家賃下落、空室率増は考慮に入れていません。

金利5%の場合、空室率が5%上昇すると

DCR1.27と危険水域に近づきます。

金利上昇の影響を見るのには

DCRの推移を確認すると良いです。

投資中の物件、投資予定の物件で

推移を確認してみてください。

IRRの不動産投資シミュレーションが成功する為に必須な理由

おはようございます。

アセットランク.Com

大塚 博之です。

不動産投資で成功するには

インカムゲイン(家賃収入)を

手に入れるだけでは不十分です。

理由は、売却で損をすると

インカムゲインがすべて

吹き飛んでしまう可能性があるからです。

不動産投資をする場合

売却時の収益・損失についても考慮して

投資する必要があります。

売却まで考慮した利回りを確認するには

「IRR」を利用するのが便利です。

IRRとは・・・

内部収益率とも言います。

一定期間のキャッシュフローを

もとに計算された利回りです。

これだけ読んでも分かりにくいので

例を使って説明します。

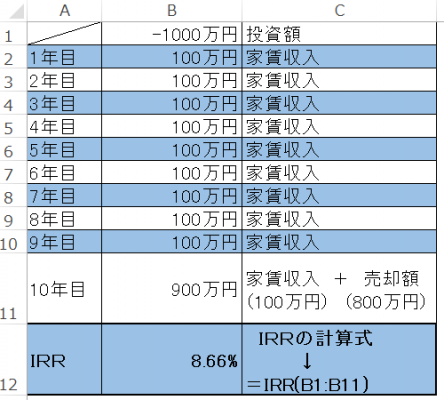

・1,000万円の物件に投資

・1年に100万円のインカムゲインが 10年間続く

この場合の年利回りは10%です。

ここに、もう1つ条件を加えます。

・10年後に物件を800万円で売却

このような場合にIRRは便利です。

売却で200万円損失が出たことで

利回りが1.44%低下しています。

この結果を見ても分かるとおり

不動産投資は売却まで考慮しないと

成功か、失敗か(本当の利回りが)判断できません。

不動産投資のシミュレーションをする場合には、

必ず、計算したい指標

「IRR」を

ぜひ、覚えておいてください。

現代の不動産投資で成功する為に必須のシミュレーション

おはようございます。

アセットランク.Com

大塚 博之です。

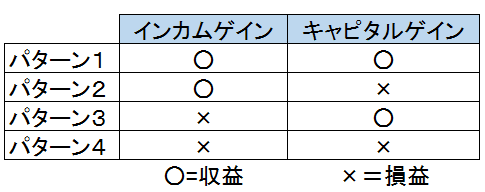

前回のメールで、以下のマトリックスを使って

不動産投資の4つのパターンについて書きました。

※前回メールはこちらから確認できます。

4つのパターンの中でも

現在、不動産投資をしている

多くの投資家は

パターン2の投資をしていると思います。

このパターン2で成功する為に

特に重要な戦略指標は

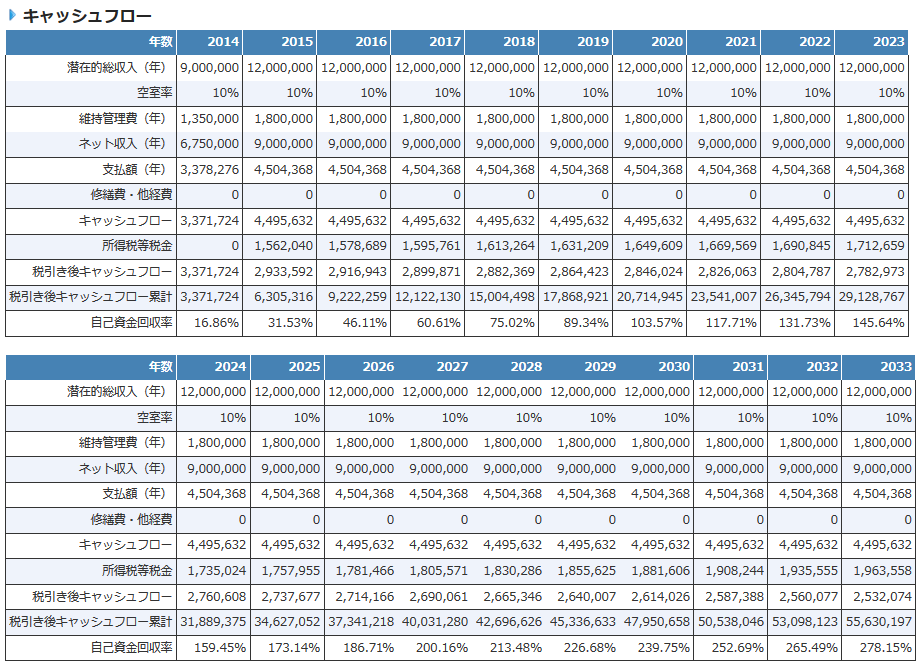

▼ 税引き後キャッシュフロー累計

▼ IRR

です。

税引き後キャッシュフロー累計は

家賃収入から管理費、修繕費、税金などを 引いて、

本当に手元に残ったお金の累計です。

つまり、これがプラスであれば

不動産投資として成功していると言えます。

パターン2の投資で、税引き後キャッシュフロー累計

の確認ポイントは

『売却の損を入れてもプラスになるか』

です。

例えば

【サンプル1】

詳細はこちら

【サンプル2】

詳細はこちら

サンプル1は、キャピタルロスを考えない場合の

シミュレーションです。

2023年の税引後キャッシュフロー累計は

30,235,215円です。

ところが、同じ年に1億円の物件を

7,000万円で売却しキャピタルロスが発生すると

2023年の税引後キャッシュフロー累計は

26,598,632円になります。

キャピタルロスを考慮した場合と

しない場合では、約4,000,000円の差が出ます。

▼ インカムゲインでプラス

▼ キャピタルゲインでマイナス

の不動産投資の場合には

必ず、売却価格まで考慮にいれた

シミュレーションが必要です。

次回は、

▼ インカムゲインでプラス

▼ キャピタルゲインでマイナス

の投資の際に確認が必要な

もう1つの指標IRRについて書きます。

不動産投資の成功を決める2つの要素

おはようございます。

アセットランク.Com

大塚 博之です。

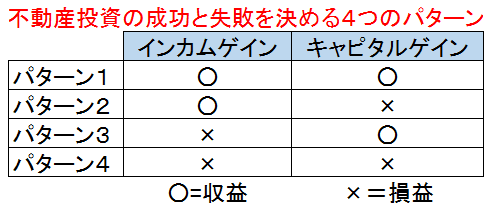

不動産投資の成功・失敗を決める要素は

たった2つしかありません。

その2つの要素とは

▼ インカムゲイン(家賃収入)

▼ キャピタルゲイン(売却収入)

です。

不動産投資で成功する為には

この2つの要素の両方について

しっかりとした戦略を持つ必要があります。

インカムゲイン・キャピタルゲインの

2つの要素のマトリックスを作ると

この4つの組合せになります。

パターン1は文句無く成功の 不動産投資です。

しかし、なかなか、パターン1の

になる物件を探すのは大変です。

逆にパターン4は、 絶対にやってはいけない

不動産投資です。

パターン3は1990年前後のバブル期

の不動産投資の典型的なパターンです。

現在、このパターンで収益を上げられる

可能性は極めて低いと思います。

ここ10~15年の間に不動産投資を始めた

投資家の多くは

パターン2に当てはまると思います。

パターン2で成功する為の ポイントは

『インカムゲインの収益でキャピタルロス

を補えるかです。』

単純に書くと

▼ 1億円で物件を購入

↓

▼ この物件を10年後に8,000万円で売却

この投資を成功の不動産投資にするには

10年で2,000万円以上、1年200万円以上

のインカムゲインがあればいいわけです。

この例は単純で分かりやすいですが、

実際にパターン2で成功するには

▼ 税引き後キャッシュフロー累計

▼ IRR

を戦略指標にする必要があります。

次回は、この2つについてお伝えします。

成功する人の不動産投資シミュレーション

おはようございます。

アセットランク.Com

大塚 博之です。

この仕事をしていると

「こんな計画の不動産投資をしたら

成功しますか? 失敗しますか?」

と言った、質問を受ける場合があります。

私は決まって

「わかりません」

(明らかに失敗する場合は失敗します。

と答えるので、成功の可能性がある場合にです。)

と答えます。

質問をした方は

「何だよ」

と思われるかもしれません。

しかし、正直に答えるからこそ

未来は誰にもわからないので

「わからない」

という答えになります。

ただ、この人は成功しそうだな

という人は分かります。

こんな、不動産投資しシミュレーションをする人です。

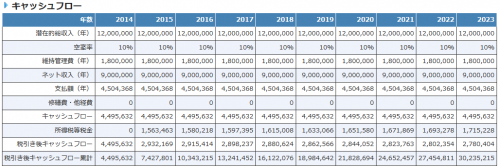

・ ベストシナリオ

・ ベターシナリオ

・ ワーストシナリオ

の3つの計画を検討する人です。

特に、上の3つの中でも重要なのが

ワーストシナリオを分析することです。

不動産投資で失敗してしまう人は

過度に楽観的な計画を立ててしまう人です。

特に、これから不動産投資の計画を

立てる時に注意が必要な項目は

・ 空室率

・ 金利

です。

ワーストシナリオでは

・ 空室率 ⇒ 現在の平均空室率+10~20%

・ 金利 ⇒ 現在の借入金利+2~4%

程度で計画を立てるといいと思います。

その計画で確認するべき

ポイントは1つだけです。

『キャッシュフローがマイナスになる年が1年も無いか』

です。

ワーストシナリオでキャッシュフローがマイナスに

ならなければ、将来、破綻する可能性は低いと考えられます。

『未来は誰にも分からない』

それだけに、悪い状況でも、

不動産投資を継続できるか

シミュレーションしておくことは重要です。

わずか0.1%の違いが成否を分ける

おはようございます。

アセットランク.Com

大塚 博之です。

普段、「0.1%」の違いに注目することは、

まず、ありません。

例えば

▼ケーキの重さ

▼スマホの充電容量

▼土地の面積

これが0.1%多かろうが、少なかろうが

大きな影響はありません。

ところが

▼住宅購入資金

▼運転資金

▼設備投資資金

▼不動産投資資金

など借入の場合は違います。

0.1%で大きな違いがでます。

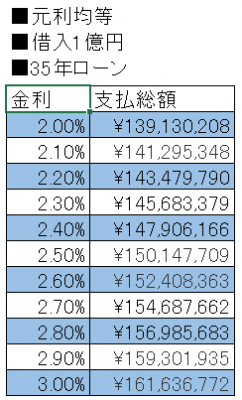

1億円を35年 元利金等

で借りた場合の支払総額は

0.1%ずつ上がる毎に

約230万円程度支払総額が増えます。

たった0.1%の違いが

車1台分の金額になります。

普段は気にかけない0.1%の違いも

借入金利に関しては

絶対に無視できない差になります。

このメールを、借入の際は「0.1%」どころか

「0.01%」の重みを心に留めて いただく機会に

していただければと思います。

トランプ相場が不動産投資に与える影響

おはようございます。

アセットランク.Com

大塚 博之です。

不動産投資のリスクは大きく3つあります。

▼ 家賃下落リスク

▼ 空室率増加リスク

▼ 金利上昇リスク

その中でも、もっともリスクが高く

コントロールの難しいのが

▼ 金利上昇リスク

です。

トランプ相場で、金利が上昇し始めた

アメリカに引っ張られて

日本でも金利上昇の兆しがある

このタイミングで

具体的な例を挙げて、金利上昇が不動産投資の収益に

どの程度影響を与えるかについて書きます。

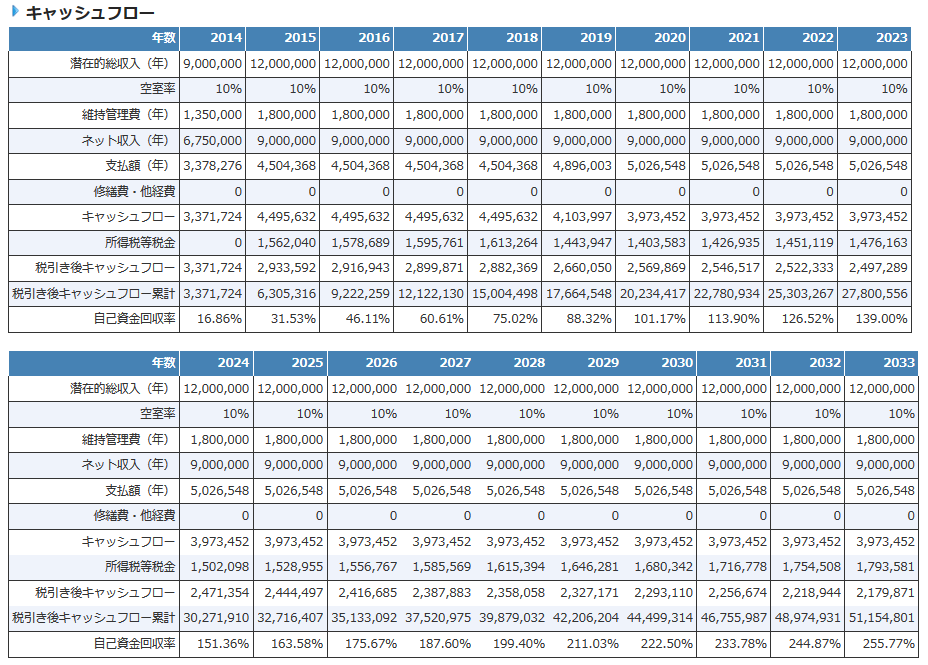

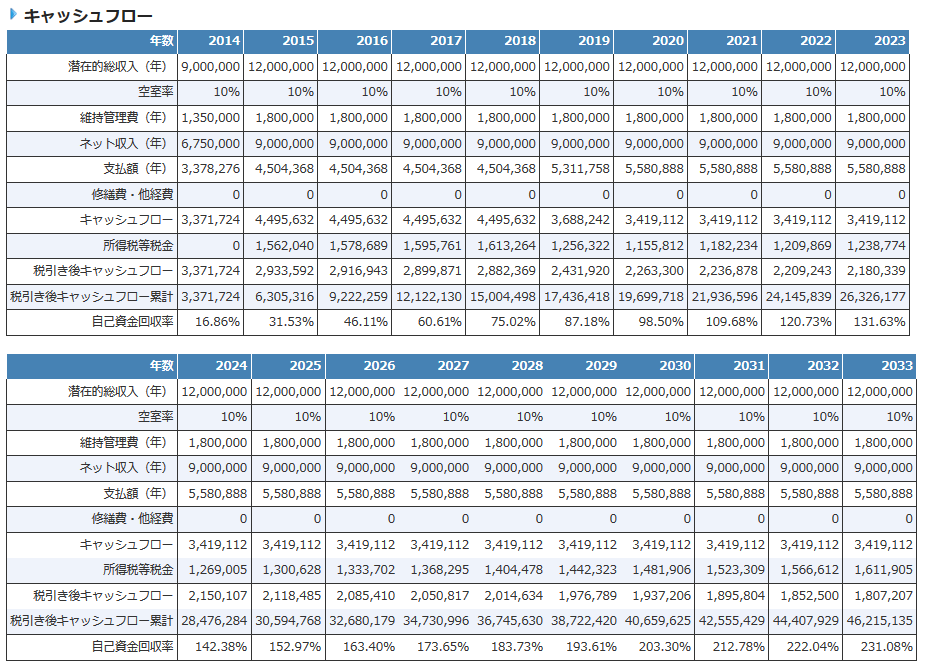

3つのパターンの金利変動で比較します。

▼ 10年後の税引後キャッシュフロー累計

・ 金利2.5%で変動なし ⇒ 29,128,767円

・ 金利3.5%へ5年後に上昇 ⇒ 27,800,556円

・ 金利4.5%へ5年後に上昇 ⇒ 26,326,177円

▼ 20年後の税引後キャッシュフロー累計

・ 金利2.5%で変動なし ⇒ 55,630,197円

・ 金利3.5%へ5年後に上昇 ⇒ 51,154,801円

・ 金利4.5%へ5年後に上昇 ⇒ 46,215,135円

収益に大きなインパクトのあることが分かります。

2%金利が上昇することで20年後には

1,000万円以上収益に差が出ます。

現在の低金利を考えれば2%の上昇は

十分にありえる範囲だと考えておくべきです。

金利上昇は、自分ではコントロールできない上に

収益に大きな影響を与えます。

それだけに、金利変動に関連すニュースは

十分にチェックし、先を見据えた行動が必要です。

« Older Entries Newer Entries »