Archive for the ‘メルマガ・ブログの人気記事’ Category

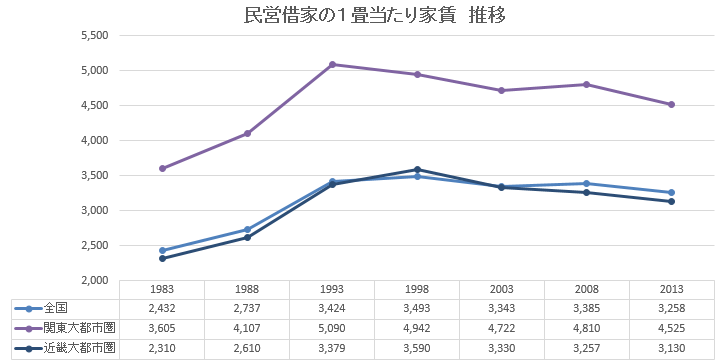

利回りを上昇させる為の大きな要因

アセットランク.Com 不動産投資セミナー メールマガジン

|

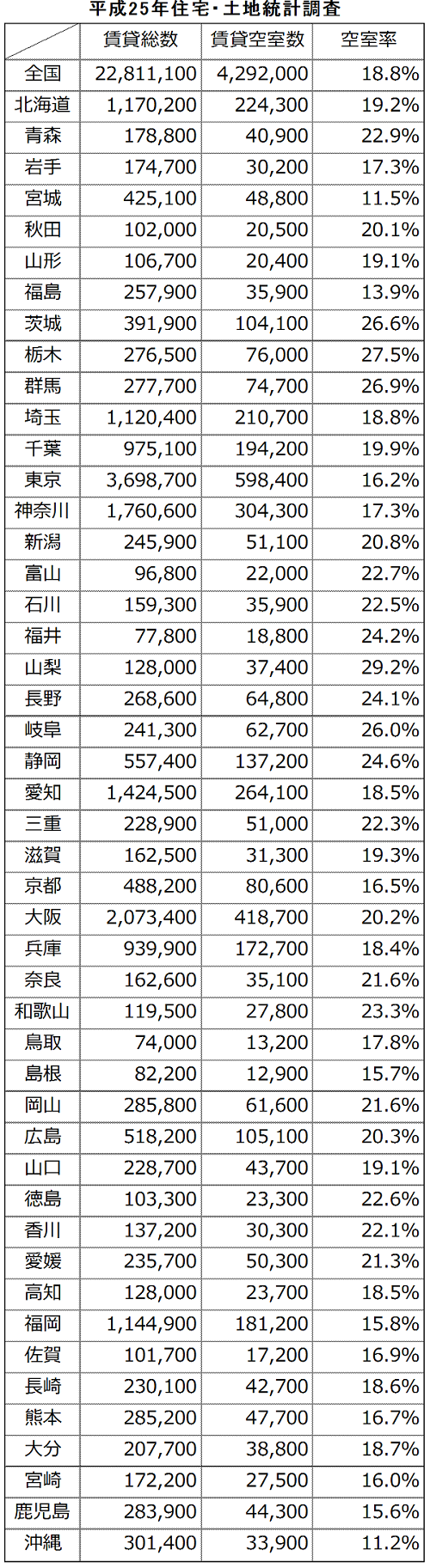

大家さんなら気になる地域別の空室率

|

現在の不動産価格は 「高いVS適正」

おはようございます。

アセットランク.Com

大塚 博之です。

ニュースでも取り上げられているように不動産価格が上昇しています。

・・・・以下引用・・・・・

中古マンション価格上昇 4月首都圏、都心がけん引

中古マンションの価格が堅調だ。不動産調査会社の東京カンテイ(東京・品川)が

21日に発表した4月の中古マンション平均価格(70平方メートル換算)は、

首都圏が前月と比べて0.4%高い2969万円だった。新築マンションの値上がりが中古に波及している。

都心部の伸びが全体を引っ張る一方で郊外などの上昇は限定的で、地域により価格動向に差が出ている。

東京カンテイのデータベースに登録された売却希望価格を基に集計した。

4月の首都圏の価格は前月比では8カ月連続で上がり、前年同月を4.5%上回る。

・・・・引用終わり・・・・・

不動産価格の上昇時に気になるのが

『物件が割高になっているのではないか?』という点です。

客観的に物件価格を比較する際にヒントになるのが

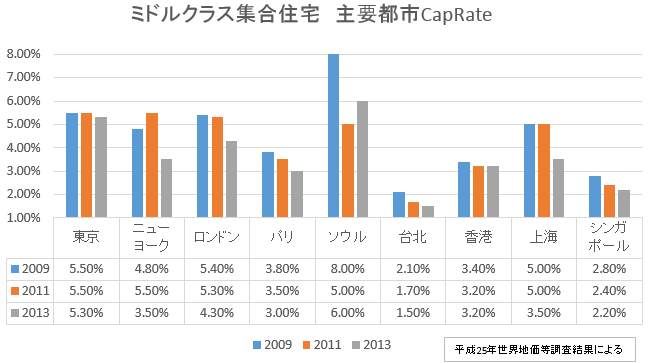

世界の主要都市のCap Rate(キャップレート) を比較する方法です。

Cap Rate(キャップレート) とは・・・・

期待利回りのこと、リスク等を勘案してその物件に投資するならば、

何%の利回りが欲しいかを表したもの。低ければ、低いほど物件の価値が高い

2013年時点の世界主要都市のCapRate(キャップレート)は

このデーターで比較すると、他の都市と比較して、東京は、2013年時点ではやや割安だったことが分かります。

ここからは調査データーがないので感覚的な数値になりますが、

約2年間で、家賃が上昇しない中で物件価格だけが上がり

Cap Rateは4%に近いところまで来ている印象です。

物件価格にすると20%程度の上昇に当たります。

まだ、飛びぬけて割高という印象では有りませんが、

割安感も無くなったという状況だと思います。

このまま、家賃上昇がなく、物件価格のみ上昇するようならば、

割高な水準になるのも、そう遠くないかもしれません。

お金持ちの定義とは何か?

|

区分所有物件への投資で注意したいある金額

区分所有物件は金額的にも、管理的にも

1棟物に投資するより手軽です。

また、区分所有は、別々の建物、場所に投資できる為、

災害時のリスク管理という点でもメリットがあります。

このようにメリットの多い、区分所有への投資ですが

1棟物には無い注意点もあります。

その1つが、毎月かかる、管理費と修繕積立金の存在です。

区分所有に投資した場合、強制的に

管理費と修繕積立金が発生します。

管理費と修繕積立金は、物件ごとに異なり

「これは高い」

という物件から

「お、低く抑えているな」

という物件まで

さまざまです。

投資効率を考えれば

当然、管理費と修繕積立金は低い方が

プラスです。

特に、管理費は、日々の維持管理が

しっかりされるレベルならば

低ければ低いほどメリットが大きいです。

では、管理費の目安はどの位で考えればいいのか?

1平米 ⇒ 200円

50平米 = 10,000円程度

が妥当な水準です。

1平米 150円ならば割安

250円を超えるようならば割高

と判断できます。

区分所有に投資する場合には

管理費は、毎月かかる大きなコストとなります。

その為、投資の意思決定をする

大きな判断要素となります。

その支出、損金になるかもしれません。

5年、10年と大家業を進めていくと

『修理・改修・補修』

は空室についで悩みの種になります。

修理・改修・補修の費用は

大きく2つの種類に分けられます。

1.資本的支出

2.修繕費

です。

1.資本的支出とは

資本的価値(資産価値)が向上する改良に使う費用で

費用は減価償却する必要がある。

2.修繕費

破損箇所などを直す目的使う費用で

一括で損金として認められる。

大家さんならば、一括で処理したい為

できるだけ修繕費にしたいと考えます。

そこで、今日は、どこまで修繕費として

認めらるかについて書きたいと思います。

次の質問に該当する場合は修繕費として

認められる可能性が高いです。

1.20万円未満か

2.周期が3年以内か

3.通常の維持管理の為のものか

4.壊れたものの現状回復か

1,2の場合は、ほぼ修繕費として

認めらる可能性が高いです。

3,4は

「明らかに価値を高めるもの又は耐久性を増すもの」

でない場合は修繕費として認められる可能性が

高いです。

修繕費かどうかの判定に迷った際の

ヒントにしていただければと思います。

10年後の物件価格が瞬時に分かる方法

先日、投資家さんから

「アセットランクシミュレーターの売却設定欄に

家賃収入から売却額を割り出す

という項目があります。

どのように使ったらいいのでしょうか?」

こんなご質問をいただきました。

この機能の使い方を覚えると

『瞬時に所有物件がいくら位で売却できるか』

分かるようになります。

投資物件を売却しようと考えた時

売却相手はどんな人か?

ほとんどの場合

『投資家』です。

では、売却相手である

投資家が気にすることは何か

『その物件の利回りは何%か?』です。

この思考回路から逆算して

物件がいくらで売れるか?

を割り出すのが

家賃収入から売却額を割り出す

という方法です。

例えば、大塚さんが

10年前に

物件価格:1億円

家賃:1,000万円

で購入した物件の売却を考えているとします。

10年後の現在の家賃は、

物件が古くなったこともあり900万円です。

ただ、周辺の開発が進み

周辺物件の利回りは10年前

10%だったものが9%に上昇しています。

この時、想定される売却価格は

900万円÷9%=1億円

となります。

10年の老朽化で物件自体の価値は下落しましたが

付近の発展で購入価格と同じ程度で売却できそうです。

このように、現在の家賃収入を相場の利回りで

割り戻して物件の価値を推測することができます。

アセットランクシミュレーターでは

・売却予定の年を入力

↓

・家賃から売却額を割り出す(キャップレート)

の項目を選択

↓

・周辺地域の平均表面利回りを入力

で計算できます。

この際、計算に使われる家賃は

売却年の家賃が使われる為、

経年を考慮した売却価格を計算できます。

積算価格から売却価格を考える方法と

比較すると、売却する相手の心理状態も

考えた上で価格を決定する為

より、現実に近い売却価格が想定できる

便利な方法です。

インフレで不動産価格は上がるか

日銀が金融緩和をしてから

『インフレ』

について意識する機会が

増えています。

不動産は、よく、インフレになった場合に

上がると言われますが、本当でしょうか。

答えは

「本当です」

基本的には、インフレ率と同等程度は

上昇します。

ならば、インフレになる前に

不動産を買っておこう

と考えると

大きな間違えを犯す恐れがあります。

注意しなければならないのが

『インフレを意識するあまりに

高い価格で物件を購入すること』

です。

2010、2011年の不動産価格が

低かった年と比較すると

都心では、10~20%程度

物件価格が上昇しています。

万が一、物件を20%高く

購入してしまった場合には

インフレで取り戻すには

日銀がターゲットとしてる

2%のインフレの場合

9年強かかります。

物件を割高に買ってしまった場合には

インフレだけで取り戻すには

時間がかかることが分かります。

もちろん、10%とか15%といった

高インフレの場合は別です。

インフレを意識して物件を購入する場合も

割高な物件は購入しない

という意識は重要です。

4月1日からの税金ルール変更(2015年3月の記事です)

4月1日から『法人税』が約2.51%減税される

ことが報道されています。

ただし、これは、資本金1億円以上の

法人での話です。

不動産投資用に法人を作った場合には

資本金が1億円を超えるような法人は

あまりないと思います。

1億円以下の法人の場合の

実行税率は

【現在】

所得 800万円超 ⇒ 25.5%

所得 800万円以下 ⇒ 19%(15%)

【4月1日~】

所得 800万円超 ⇒ 23.9%

所得 800万円以下 ⇒ 19%(15%)

※()内は平成29年3月までの特例税率

1.6%の引き下げとなります。

法人税は、今後も引き下げられる

方向であることを考えると

ますます、

『法人』

での物件取得を検討するメリットが

増えていきそうです。

税金は、不動産投資の最大のコストです。

いかに節税するかを考えるのは

不動産投資の成功には欠かせません。

知っておきたい税金ルールの変更点

|

« Older Entries Newer Entries »