Archive for the ‘メルマガ・ブログの人気記事’ Category

金利が上昇しても問題ないか確認する方法

不動産投資を進めていると「空室」「家賃下落」「修繕」「金利上昇」など様々なリスクに直面します。

その中でも「金利上昇」はもっとも自分でコントロールしにくいリスクです。

今日は、何%の金利上昇まで耐えられるかシミュレーションする方法です。

変動金利の決まり方

不動産投資を行っている方の多くが変動金利で借入をしています。理由は、固定金利に比較して変動金利は低利で借りられるからです。

ちなみに借入金利は

■変動金利⇒政策金利+α

■固定金利⇒10年国債金利+α

で決まります。

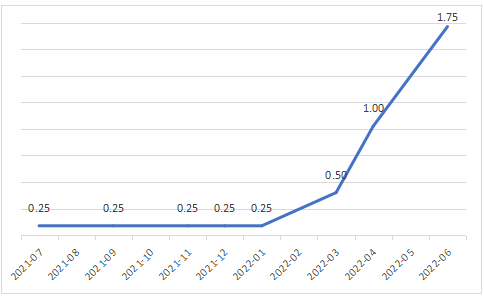

このグラフはアメリカの政策金利の2021年7月~2022年6月の推移です。1年で1.5%上昇しています。ちなみに7月も0.75%上がると予測されています。

そうなるとアメリカで2021年7月に変動金利で借入をした場合、約1年で2%以上金利上昇するリスクをおってしまう可能性があったと言えます。

日本はアメリカのような景気の強さ、インフレ率ではありませんので単純には比較できません。しかし、金利上昇リスクを考える際にこの数値は参考になります。

金利上昇リスク

金利上昇を乗り切れるかのポイントは3つです。

1.金利上昇してもキャッシュフローが赤字にならないか

2.次にインカムゲインで目標の収益を達成できるか

3.最後に売却しても自己資金等を回収できるか

です。

まず、第一関門は「赤字キャッシュフロー」にならないかです。

理由は、赤字キャッシュフローになると貯蓄や他の所得から持ち出しが発生して投資どころか負の資産になってしまうからです。

それでは、具体的にシミュレーションします。

サンプルを使ったシミュレーション

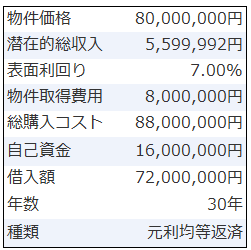

このサンプルを使って確認します。

当初の借入金利は1.25%です。その金利が2年後に、現在のアメリカ並みの金利上昇1.75%したことを想定したシミュレーション結果が以下です。

※アセットランクシミュレーターでの分析結果を一部抜粋

今回のサンプルの場合、1.75%金利上昇してもキャッシュフローは赤字になりません。万が一の場合も、持ち出しは発生しそうにない点では安心できます。

ちなみに、金利が約4.5%上昇して6%を超える辺りで赤字になります。但し、金利上昇リスクが分かり易いように家賃下落、修繕等の他のリスクを一切見込んでいないシミュレーションである点は追記しておきます。

長期的な収益への影響

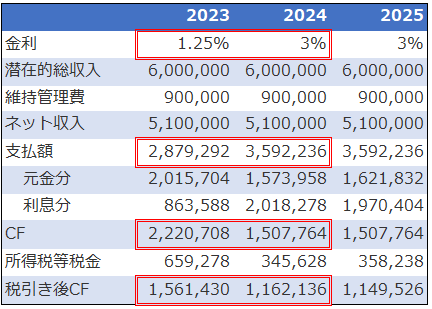

まず、絶対に許容できない赤字キャッシュフローにはなりそうにないことは分かりました。次に考えるのは「金利上昇した場合としない場合の収益へ影響です」

収益性を比較するシミュレーションを行うと

※アセットランクシミュレーターでの分析結果を一部抜粋

上段が金利変動なしの結果です。下段は1度3%に上昇した金利が数年後に2.5%に下落した場合のシミュレーションです。

税引き後キャッシュフローで比較すると約260万円金利上昇を見越した結果が少なくなります。自己資金1,600万円の投資で約260万円なので大きいです。

ただ、この結果で投資するのは絶対に止めようというレベルではないと思います。

大きなリスクの金利変動

今回のサンプルは、何とか金利上昇リスクを取っても投資できるかなというレベルでした。

不動産を借入して購入する場合、金利上昇は本当に大きなリスクです。とにかく、自分で創意工夫して何とかするのが難しいからです。

不動産投資の変動シミュレーションの中でも金利上昇は根拠となるデータが少ないため難しいです。ただ、今回のサンプルのように予測できる範囲で必ず行う必要があります。

この記事を参考にお試しいただければと思います。

3.売却しても自己資金等を回収できるかの分析方法については近々ご紹介したいと思います

※アセットランクシミュレーターを利用した金利変動シミュレーションの具体的な操作方法を、以下の動画でご紹介しています

※関連記事:

・変動金利から固定金利へ借り換えが必要か検証する方法

・予測される金利上昇への対策を検討する方法

10年後の売却価格を推定する方法

不動産投資は、出口戦略(売却)まで含めた分析を行っておくことが重要です。

理由は「投資の成否は出口まで分からない」からです。

どんなに、家賃収入を上手く得ていても、売却で失敗すれば、それまでの努力が失われます。

しかし、物件取得時に10年、15年後にいくらで売却できるかを推測するのは、なかなか難しいです。

そこで、今日は、10年後の推定売却価格を計算する方法についてです。

10年後の推定売却価格

10年後の推定売却価格を計算する方法は、とてもシンプルです。

推定売却価格=10年後の想定満室家賃÷(取得時表面利回り+0.5~3%)

電卓レベルで計算できる内容です。

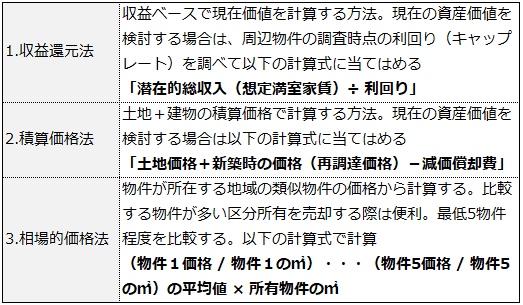

推定売却価格の計算方法

推定売却価格が

10年後の想定満室家賃÷(取得時表面利回り+0.5~3%)

で計算できる理由は、

ファミリー向けの区分所有等を除いて、投資用物件は売却する相手も「投資家」だからです。

不動産投資で一番最初に確認するのは、多くの方が表面利回りです。

つまり、投資家が求める表面利回りの物件価格ならば売却できる可能性が高いことになります。この価格が推定売却価格です。

それでは、項目ごとに確認していきます。

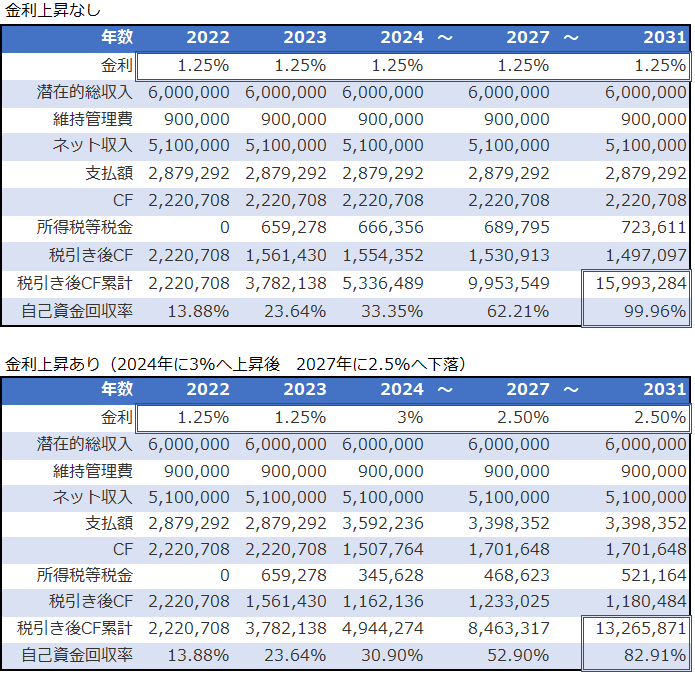

サンプルを使った計算結果

計算に必要な項目は

1.10年後の想定満室家賃(潜在的総収入)

2.10年後の想定表面利回り

です。

1. 10年後の満室時の家賃収入合計(年間)のことです。

10年後には家賃が、取得時より下落している可能性が高いです。それを考慮した満室家賃を利用します。

2. 10年後には、取得時よりも高い表面利回りを、投資家から求められる可能性が高いです。それを考慮した表面利回りを利用します。

では、サンプル物件を使って具体的に確認します。

1.10年後の想定満室家賃(潜在的総収入)は毎年1%下落を想定した家賃収入を利用します。

今回のサンプルの場合、4,795,966円になります。

毎年1%下落を想定する計算根拠は「賃貸マンションと比較した賃貸アパート実態分析」をご確認ください。

2.10年後の想定表面利回りは、取得時の「表面利回り+0.5~3%」で計算します。今回のサンプルでは。8%~10.5%です。

加算する%は地域、物件種類によって異なります。投資物件サイト等で、10年後の近い築年数の表面利回りを調べた上で加算する%を決定してください。

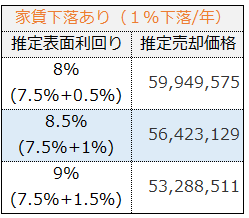

サンプル物件の結果

それでは、サンプル物件の結果を確認します。

今回のサンプルの場合、7,000万円で購入した物件の推定売却価が約5,300万円~6,000万円です。

この推定売却価格を使用して、売却時のキャッシュフローを確認する等、シミュレーションを行うと、現実感のあるシミュレーションができます。

売却シミュレーションで確認したい項目については「不動産の出口戦略の為に知っておきたいルール」をご確認ください。

売却まで含めたシミュレーションは、非常に重要です。今回の記事をご参考に分析していただければと思います。

※アセットランクシミュレーターを利用し推定売却価格を確認する方法をご紹介しています。

RC物件のキャッシュフローの特徴

前回は「中古木造物件のキャッシュフローの特徴」についてお伝えしました。

今日は、物件構造によるキャッシュフローの特徴の2回目「RC物件のキャッシュフローの特徴」です。

RC物件の特徴

サンプル物件を使ってRC物件のキャッシュフローの特徴を確認します。

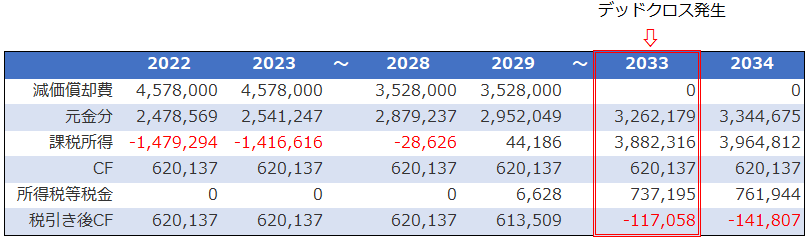

キャッシュフローの特徴

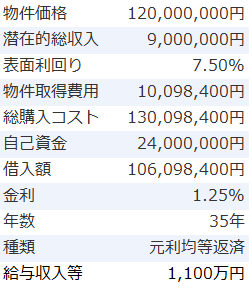

以下は2022年~2051年のキャッシュフロー(CF)のシミュレーション結果(表示の都合上一部年数を抜粋)です。

※アセットランクシミュレーターでシミュレーション

まず、確認していただきたいのは、税引き後キャッシュフローです。

投資開始当初の2023年は約280万円の税引き後キャッシュフローが、2051年には約217万円になります。

家賃収入等は同じですが、税引き後キャッシュフローは約60万円減少します。

理由は2つあります。

1.設備部分の減価償却が2036年に終了し税金支払が増加

2.元利均等借入のため、年々元金支払割合が増加して税金支払が増加

1,2の特徴はRC物件もそうですが、それ以外の構造でも発生します。

投資開始当初は、利息支払割合が高く、損金として認められる額が多く、税金支払は少なくなります。

しかし、元金返済が進むにつれ、損金として認められない元金返済割合が多くなり、税金支払が多くなります。

※ご参考に「今さら聞けないCFと課税所得の違い」をご確認ください。

今回は新築のシミュレーションのため、法定耐用年数の47年間減価償却が続いているためこの結果です。

築古RCの場合には耐用年数が短く(例えば築40年RCの耐用年数は15年)減価償却が終わるとドンと税金支払いが増加するので注意が必要です。

もう1つの特徴

そして、先ほどのシミュレーションでは考慮していなかった、もう1つの特徴は、多額の修繕費が必要になるケースが多い点です。

以下は国土交通省が発行している「民間賃貸住宅の計画修繕ガイドブック」を参考にした修繕費を、15年毎に入力したシミュレーションです。

※アセットランクシミュレーターで分析

※一部年数抜粋表示

修繕費を考慮しなかった場合と比較して2,000万円以上税引き後キャッシュフローが少なくなります。

RC物件は防水工事等の修繕費のかさむことが多いです。シミュレーションでは、必ず、修繕費を考慮する必要があります。

今回のシミュレーションは、修繕費が必要になるまで、キャッシュが蓄積しており、対応できるパターンです。

しかし、中古RC物件へ投資を検討する場合、購入して直ぐに修繕費が必要になり、

投資にお金を使っていて、修繕できないというゾッとするケースもありますので注意が必要です。

RCにはRCの特徴がある

RC物件は修繕費が多額になるなど特徴的なリスクもあります。

しかし、法定耐用年数が長いことで、銀行から木造等と比較すると長い期間借りられる可能性が高く、投資開始当初にキャッシュフローを多くできるメリットもあります。

この当たりの、メリット、デメリットを考慮しながら、収益シミュレーションを確認する必要があります。

※アセットランクシミュレーターを利用して修繕費を考慮したのキャッシュフローを確認する方法をご紹介しています。

中古木造物件のキャッシュフローの特徴

不動産投資物件の建物構造の選択肢は主に

■木造

■鉄骨造

■RC造

があります。

物件構造の違いで、収益上もっとも重要なキャッシュフローにそれぞれ特徴があります。

今日は、この特徴を木造物件(中古木造)に絞って確認します。

木造とRCの比較

中古木造の特徴を分かり易く確認するためにRC造と比較します。

サンプル物件は

築15年の物件です。この物件を使って中古木造の特徴を確認していきます。

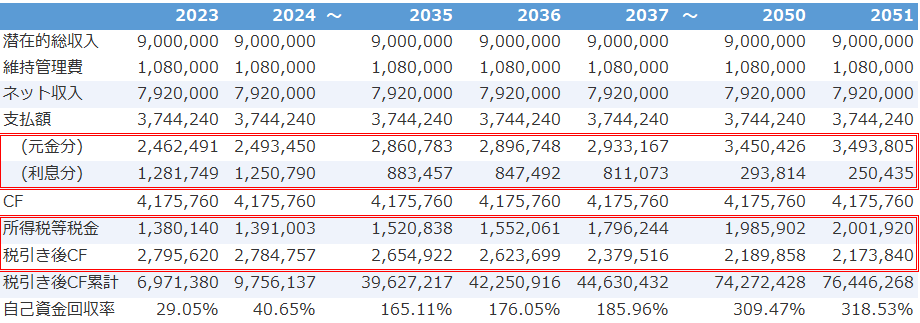

キャッシュフロー比較

現実的には無いのですが、特徴をつかみやすいように、建物構造のみ変更してその他の条件は同じにしてシミュレーションします。

築15年の中古木造と中古RC造のキャッシュフロー(CF)を比較した結果は

※アセットランクシミュレーターでシミュレーション

※一部年数を抜粋して表示

税引き後キャッシュフローを比較すると、中古木造のキャッシュフローが2031年迄、約20~25万円多いことが分かります。

しかし、2032年以降はRC物件の方が約10~15万円多くなります。

理由は、赤二重線の箇所を確認するとお分かりいただけます。中古木造物件の所得税等税金が急激に増加するからです。

この急増の訳は「減価償却費」です。

木造とRCの大きな違い

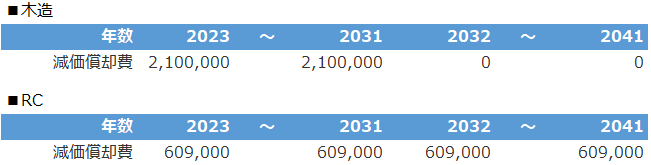

各年の減価償却費を確認すると

※アセットランクシミュレーターで分析

※一部年数を抜粋して表示

中古木造は物件購入11年後の2032年に減価償却費が0になっています。一方で中古RC物件はその後も2056年まで続きます。

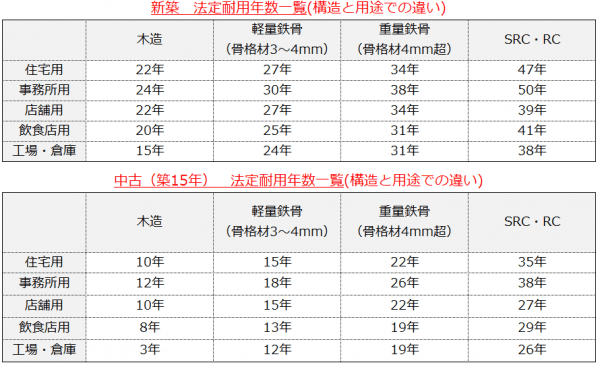

これは耐用年数の違いで発生します。以下は、物件構造と用途別の新築と築15年の耐用年数の一覧です。

※その他の法定耐用年数一覧(国税庁)

中古木造=10年

中古RC造=35年

であることが分かります。

もう少し詳しい計算方法にご興味のある場合は

「中古物件の耐用年数の計算方法を理解する」

「附属設備と取得時の諸費用を考慮した減価償却シミュレーション」

をご確認ください

このように、中古木造は他の構造よりも耐用年数が短いため、1年あたりの減価償却費が多くなります。

そのため、投資初期は税金支払い額が少なく、耐用年数終了後に増加します。

中古木造物件の特徴

中古木造は以下のような特徴があります。

1.投資初期は年間の減価償却費が多く節税効果がある

2.耐用年数が短く、終了後は税負担が急増する

他のRC物件等と組み合わせて、節税効果を狙って投資する投資家さんがいるのはこのような特徴からです。

中古木造に限らず、物件構造によって様々な特徴があります。不動産投資シミュレーションを通して確認していただければと思います。

※アセットランクシミュレーターを利用し物件構造毎のキャッシュフローを確認する方法をご紹介しています。

不動産の出口戦略の為に知っておきたいルール

不動産投資の収入は大きく2つに分けられます。

・家賃収入(インカムゲイン)

・売却収入(キャピタルゲイン)

です。

今日は、売却収入のシミュレーションで確認したい項目です。

売却シミュレーション

売却シミュレーションで知っておきたいのは

1.売却キャッシュフロー(売却CF)

2.売却時の税金

の2つです。

それでは、この2つを具体的に確認します。

売却キャッシュフロー

売却キャッシュフローは

「売却額-譲渡費用-借入残高」

で計算します

この売却キャッシュフローで確認したいポイントは

「借入を返済してお金が残るか」です。

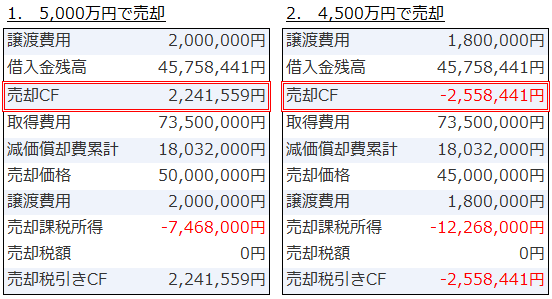

以下は7,000万円(個人所有)で購入した物件を売却したシミュレーションです。

※アセットランクシミュレーターを利用して分析

二重線の売却CFを確認すると、1. 5,000万円の売却シミュレーションの場合はお金が約220万円残っています。

しかし、2. 4,500万円では約250万円のマイナスになってしまいます。

これが意味するところは、売却額から売却に必要な費用を払った残額で借入返済をした結果

「5,000万円で売却できれば手元にお金が残る」

「4,500万円は約250万円の持ち出しが生じる」

ということです。

売却時のシミュレーションを行う場合は

「いくらで売却できれば借入を返済可能か」の確認は必須です。

理由は、2.のように返済が不可能な場合、手放したくても手放せないという最悪の状態に陥る可能性があります。

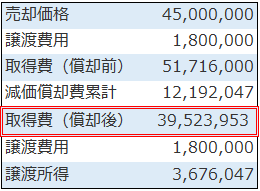

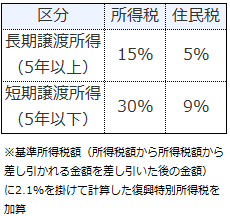

売却の税金ルール

次に売却時の税金についてです。

税金計算の基となる課税所得は

「売却額-譲渡費用-(取得費用(物件価格+仲介手数料等)-減価償却費累計)」

で計算します。

この課税所得に個人で不動産を所有している場合、売却分の所得は分離課税で課税されます。

「売却の課税所得は不動産所得や給与収入等の課税所得とは別に扱われる」という意味です。

また、売却税率を決めるルールの特徴として、バブルの遺物とも言えるルールですが、不動産の所有期間に応じて異なる税額が適用されます。

※国税庁のホームページでも確認できます。

例えば2022年に売却する場合は2017年1月1日以降に取得した物件は「短期譲渡所得」それより前は「長期譲渡所得」となります。

出口シミュレーション

不動産投資は、売却(出口)まで投資の成否が分かりません。

投資開始時、投資期間中を通して、現状にあったシミュレーションを行って

1.CFで借入返済できる売却額はいくらか

2.売却で必要になる税額はどのくらいか

3.インカム・キャピタル合わせた投資成績(自己資金回収率等)はどうか

※3.の関連記事はこちら

を確認する必要があります。

※アセットランクシミュレーターを利用して売却シミュレーションをする方法をご紹介しています。

不動産投資指標を効率よく利用する方法

不動産を投資目的で購入する場合、投資に適格かを判断する為に、様々な指標を利用します。

逆に色々な指標の中で、どの指標を利用するべきなのか悩む場面もあります。

そこで、今日のメールセミナーは不動産投資指標についてです。

不動産投資指標の区分

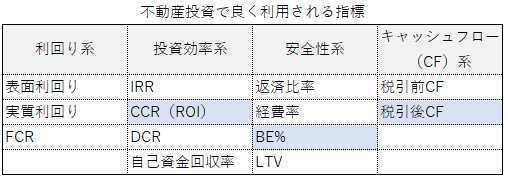

投資指標を大きく区分すると以下の4つに区分できます。

■利回り指標

■投資効率指標

■安全性指標

■キャッシュフロー指標

4つの区分にまとめた指標を確認すると

最低限確認したい指標

ご紹介した一覧の中で、最低限利用したい指標は以下です。

1.CCR

「税引き前キャッシュフロー÷ 自己資金×100」

2.BE%

「(維持管理費(年)+支払額(年))÷潜在的総収入(年)×100」

3.税引後キャッシュフロー(CF)

※指標の各リンクよりそれぞれの指標の詳細を確認できます。

理由は、収益性と安全性をバランスよく確認できるからです。

不動産投資を検討する場合、どうしても高利回り等の収益性に目がいきがちです。

しかし、投資にリスクはつきものです。それだけに、安全性指標も必ず確認する必要があります。

具体的な基準

3つの指標で最低限超えておきたい基準は

1.CCR

⇒CCR10%以上

CCRが10%以上の場合、税引き前キャッシュフロー基準で10年以内に、投資した自己資金を回収できます。

2.BE%

⇒70%以下

70%以上の場合には、空き室、家賃下落、金利上昇等の変動に弱い可能性があり注意が必要です。

3.税引後キャッシュフロー

⇒投資期間中に赤字の年が無い

税引き後キャッシュフローに赤字の年がある場合は、自分の財布から持ち出しが発生しますので要注意です。

バランスのいい確認が必要

最終的な意思決定をするには、さらに家賃や空き室率を変動させたシミュレーション等が必要です。

しかし、初期段階の分析としては最低限

1.CCR

2.BE%

3.税引後キャッシュフロー(CF)

の3つの指標を利用することでバランスの良いシミュレーションが可能になります。

※アセットランクシミュレーターを利用して3つの指標を確認する方法をご紹介しています。

不動産投資で重要性が増す売却のキャッシュフロー

家賃収入(インカム)でキャッシュフローをどの程度得られるか。

ここ20年近く不動産投資の重要なテーマはインカムによるキャッシュフローを中心としたものでした。

理由は、2000年以降、不動産価格の下落局面が長かったからです。

しかし、ここ数年の傾向から、少し考え方を変える必要があります。

インカム+α

当然、インカムのキャッシュフローがプラスであること前提として、

インカム+α、売却(キャピタル)のキャッシュフローに重きをおいて意思決定を行う重要性が強まりそうです。

理由は2つあります。

1.ここ数年の不動産価格上昇

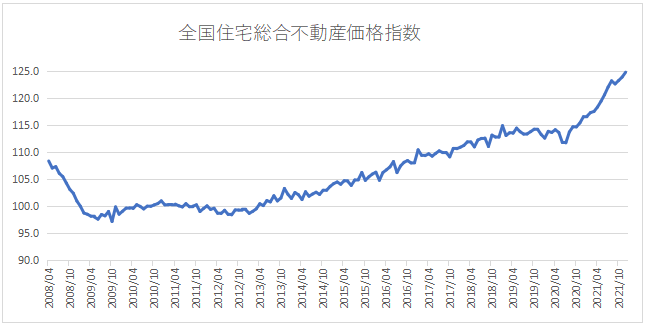

※国土交通省不動産価格指数より作成

グラフを確認すると分かるように、2020年4月⇒2021年10月で約15%価格が上昇しています。

2.今後想定されるインフレ

2022年4月28日の日銀の金融政策決定会合で、

2022年の消費者物価指数の見通しが1.9%へ大幅に引き上げられました。また、円安の状況からも、デフレ⇒インフレの動きは加速しそうです。

そこで、今日は、売却まで考慮にいれた不動産投資計画についてです。

不十分なシミュレーション

これまでも、インカムだけのシミュレーションでは不十分でした。

しかし、今後は、今まで以上にインカムだけのキャッシュフロー分析では不十分になります。

必要性が高まった、売却まで含めた分析をサンプル物件を使って確認します。

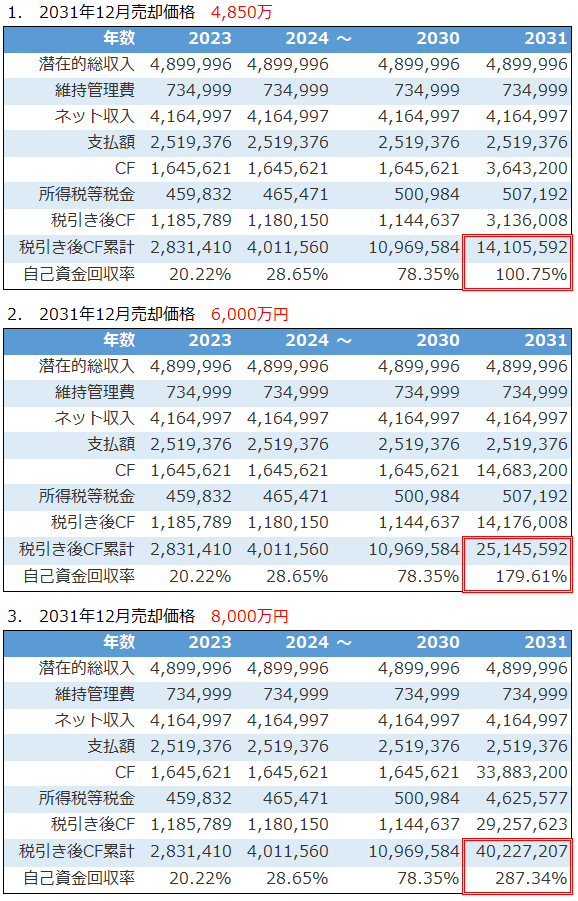

利用するのは以下のサンプルです。

年収800万円程度の方が購入した想定で分析します。

売却のキャッシュフローへの影響

以下のシミュレーションは

2022年1月に7,000万円で購入した物件を、10年後の2031年に売却した結果です。

1. 4,850万円で売却

2. 6,000万円で売却

3. 8,000万円で売却

の3つを比較しました。

赤枠内の「税引き後CF累計」と「自己資金回収率」を確認すると

※アセットランクシミュレーター収支詳細機能で分析

※一部を抜粋して表示

2030年迄のインカムでのキャッシュフローの結果は全く同じです。

しかし、売却のキャッシュフローを分析に加えることで大きく結果が異なっているのをご確認いただけると思います。

売却まで含めたキャッシュフローのシミュレーションで、特に確認したいのは、

最低、いくらで売却できれば、自己資金を回収できるかです。

「自己資金回収できない=損失を出した」となります。

どのラインで売却できれば損失が出ないかを把握することは投資の意思決定をするのにも役立ちます。

今回のサンプルの場合は、1.4,850万円がラインになります。

無意味なシミュレーションを行わない為に

2000年以降、しばらくは、不動産価格が下落する期間が多かった為、

表面利回りの高い状態が続きインカムのキャッシュフロー中心に不動産投資の成績を検討することが多かったです。

しかし、表面利回りの低下とインフレを意識すると、これまで以上に売却によるキャッシュフローに重きをおいてシミュレーションを行う必要があります。

また、売却まで考慮にいれた利回りを比較するのに便利なIRRを利用する場面が増加しそうです。※IRRについてはこちらをご確認ください

※アセットランクシミュレーターを利用して売却キャッシュフローとIRRを確認する方法をご紹介しています。

予測される金利上昇への対策を検討する方法

円安が進んでいます。今回の円安の主な理由は、日本と他国との金利差によるものと言われています。言い換えれば、日本は世界で一番金利の低い国と言えます。

しかし、この状況がずっと続くとは限りません。不動産は金利の影響が非常に大きい投資です。現在の状況を考えると、本気で金利上昇に備える時期が来ている気がします。

そこで、今日は金利上昇を考慮した不動産投資シミュレーションについてです。

金利上昇シミュレーション

不動産投資の借り入れの多くは「変動金利」です。当然、借入当初は「固定金利」より低い金利で借りられますので収益上有利です。

しかし、住宅ローンと異なり、金利上昇の猶予期間は基本的にありません。

つまり、金利上昇=収益低下になります。最悪の場合はキャッシュフロー(CF)が赤字に陥る恐れもあります。

金利上昇対策として考えられるのは、「繰上返済」と「固定金利への借換」です。

今日は、サンプル物件を使って固定金利へ借換のシミュレーションを行います。

変動と固定金利

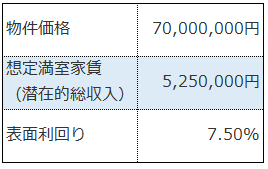

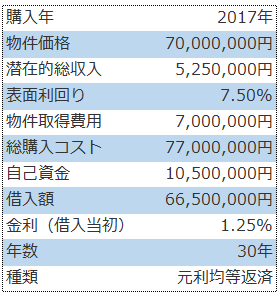

金利上昇の影響を比較する為に以下のサンプル物件を使います。

投資開始当初は1.25%で借入しています。金利上昇がCFにどのような影響を与えるかを確認していきます。

金利上昇の影響

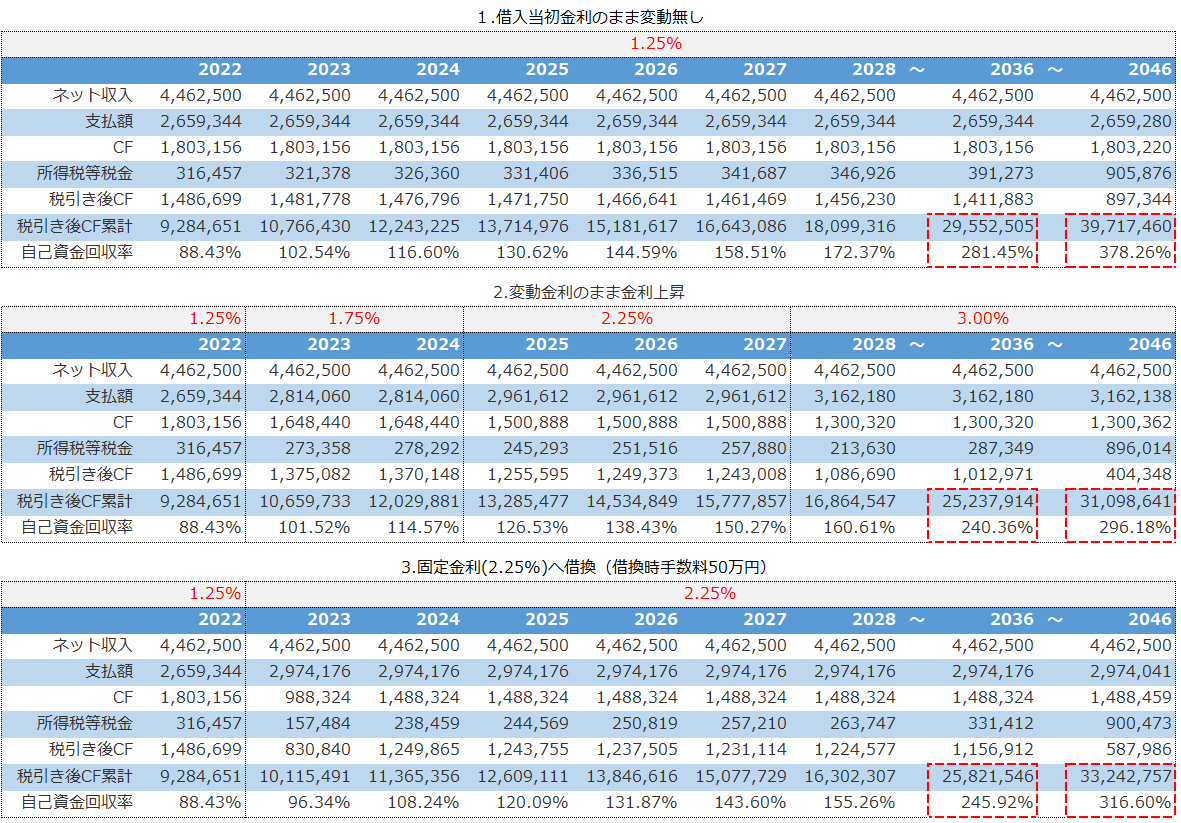

以下のシミュレーション結果は

1.金利上昇無し:1.25%のまま変動無し

2.金利上昇あり:1.25%⇒1.75%⇒2.25%⇒3.00%と段階をおって、計1.75%上昇

3.固定金利へ借換:1.25%⇒2.25%の固定金利へ借換

の3つを比較したものです。

表の上部にその年の金利を記載しています。

2036年(投資開始20年後)と2046年(30年後)の税引後CFと自己資金回収率を比較して収益性を確認します。

※クリックして拡大できます

※アセットランクシミュレーター時系列画面の金利変動機能でシミュレーション

2.変動金利のままと3.固定金利借換を比較すると、2036年(投資開始20年)は収益性に大きな違いはありません。しかし、30年後の2046年になると3.固定金利借換が有利になります。

今回サンプルの金利上昇だと、固定金利へ借換を行う方がいいか、行わない方がいいか判断するのが難しいレベルだと思います。

金利上昇への備え

日本は20年以上低金利環境だった為、金利上昇を意識するのが難しくなっています。

しかし、現在の物価上昇、諸外国の金利引き上げ、円安を考えると近い将来金利が上昇しても不思議ではありません。

サンプルのシミュレーションで分かるように、わずか、0.5%の金利上昇でも年間の返済額が10%近く増加します。

空き室等、不動産投資には色々なリスクが存在します。その中でも、金利上昇のリスクは影響の大きなリスクです。

今日の、サンプルでは変動のまま行くという判断も有りだなと思うレベルの収益差でした。

しかし、正直、個別に色々変動させてシミュレーション結果を確認した上でしか、どんな備えを行うのがよいかは判断できません。

アセットランクシミュレーターでは、「時系列入力画面」を利用して簡単に金利上昇シミュレーションが可能ですので、是非、ご確認いただければと思います。

※アセットランクシミュレーターを利用して金利上昇シミュレーションを行う方法をご紹介しています。

※関連記事:

・変動金利から固定金利へ借り換えが必要か検証する方法

・金利が上昇しても問題ないか確認する方法

附属設備と取得時の諸費用を考慮した減価償却シミュレーション

不動産投資シミュレーションの重要項目の1つが「減価償却」です。

減価償却は、土地以外の資産(建物等)を購入時に一括で損金にするのではなく、決まった期間(法定耐用年数)を使って毎年損金にしていくものです。

今日は、不動産投資で必須の知識「減価償却シミュレーション」のポイントについてです。

減価償却シミュレーション

不動産投資は建物等の資産が多額になります。減価償却の額も非常に高額になる場合が多いです。

減価償却は、課税所得に大きく影響します。つまり、税金の支払い額や、本当の手取り額の税引き後キャッシュフローに大きな影響を与えます。

減価償却を計算する上で重要な項目は

1.法定耐用年数

2.建物等の資産価格

です。

それでは、具体的な計算方法と注意したい点について考えます。

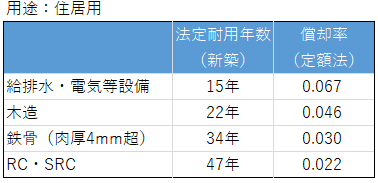

法定耐用年数

法定耐用年数は用途と構造によって異なります。

以下は住居に利用する場合の新築の法定耐用年数です。

※その他用途の法定耐用年数はこちら

※その他年数の償却率はこちら

単純に「法定耐用年数が長い=1年間の減価償却額少ない」となります。

減価償却額は法定耐用年数毎に決まっている償却率をかけて金額を決定します(年数で÷のとは異なる)。

例えば:2,000万円 木造の場合は、2,000万円×0.046=920,000円が年間の償却限度額になります。

よく、建物部分と給排水等の設備部分を分けて計上した方が良いと言われるのは、設備部分の償却年数が短いからです。

最終的にトータルの償却額は当然、同じになるのですが、投資開始当初の償却額が多くできるからです。

以下は建物等の資産価格5,000万円(鉄骨造)を建物で償却した場合と設備を分けた場合を比較した年間の償却額です。

※アセットランクシミュレーターを利用

不動産投資の多くの設備は法定耐用年数15年の物が多いので附属設備部分は15年で計算しています。

確認してお分かりいただけるように、当初15年間は設備を分けた方が償却額が多くなります。

ご紹介した法定耐用年数は、全て新築で取得した場合です。中古の場合は異なります。ご興味のある方は「中古物件の耐用年数の計算方法を理解する」をご確認ください。

このように法定耐用年数により大きく減価償却額が変わることをお分かりいただけると思います。

建物等の資産価格

不動産の場合は、基本的に土地と建物(附属設備含む)で構成されます。単純に、土地よりも建物部分の価格が増加すれば、減価償却額は増えます。しかし、土地と建物の按分には合理的な説明が必要になります。

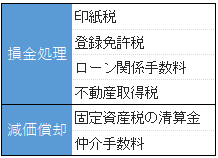

さて、減価償却の対象となるのは単純に建物価格だけかというとそうではありません。

忘れがちなのは諸費用部分です。不動産を購入した場合には、登録免許税等の税金、仲介手数料等の手数料など、様々な諸費用が必要になります。

これら費用の一部は、一括で損金化できません。損金化できない部分は、土地部分と按分して建物分の諸費用を加算して減価償却する必要あります。

建物等の価格と取得時に必要な諸費用で減価償却すべき諸費用を加算したものが「取得価額」です。

年間の減価償却額は、この取得価額を使用して

「取得価額 × 定額法の償却率」で計算します。

以下の一覧表が一括損金化できる物と減価償却する必要があるものの主な項目です。

ちなみに、1億円の物件(建物5,000万円)の減価償却が必要な諸費用を加算した場合としない場合を比較すると

■加算無し:150万円

■加算有り:約155万円

と年間5万円異なります。

シミュレーションの際も考慮にいれて分析していただければと思います。

減価償却額は重要

不動産投資シミュレーションをする際は、減価償却を考慮したシミュレーションを行う必要あります。減価償却額によって、本当の手取りである税引き後キャッシュフローは大きく変動します。

今日、ご紹介した内容をご参考にシミュレーションを行っていただければと思います。

※アセットランクシミュレーターを利用して減価償却シミュレーションを行う方法をご紹介しています。

現実感のあるシミュレーションをする為の3つのポイント

ここ数年、ようやく不動産投資シミュレーションが一般的なものになってきました。

私が、一番最初にエクセルで作成したシミュレーションソフトは2008年です。

その当時はシミュレーション無しに、表面利回りだけで意思決定する投資家さんが大勢いらっしゃいました。

その頃と比較して、不動産購入前にシミュレーションを行う方が増えたのは本当に良かったと思います。しかし、まだ気になる点があります。

効果半減のシミュレーション

先日、ある投資家さんに某会社さんから提示されたキャッシュフロー(CF)シミュレーションを見せていただきました。

こんな内容でした。

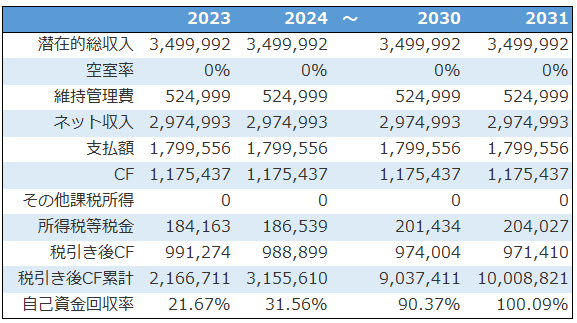

※見せていただいたシミュレーションを基にアセットランクシミュレーターで再作成

※一部期間を抜粋

正直、あまり意味の無いシミュレーションです。理由は、現実離れしすぎているからです。

現実離れしている理由

ご紹介したシミュレーションが現実離れしている理由は、投資開始~最後まで、変動が一切ないからです。

シミュレーション内容を確認すると分かるのですが、

■空き室率⇒ずっと0%

■家賃⇒新築当時のまま

絶対無いとは言いませんが、ほぼ不可能な前提条件のシミュレーションです。

確かに、未来のことは誰にも分かりません。ただ、シミュレーションを行う場合は、予測できる範囲で未来の変化を考慮する必要があります。

その中でも最低限、3つの項目はシミュレーションに反映する必要があります。

考慮の必要な3項目

不動産投資シミュレーションを行う際に、最低限反映したい3つの項目は

■空き室率⇒10~15%(都心の駅近等でも5%程度は必要)

■家賃下落⇒1%程度下落

■課税所得⇒不動産以外の給与等の課税所得反映

この3項目はシミュレーションに反映させる必要があります。

まず、空き室率10~15%というのは1年間に約36~55日又は20室中2~3室空きのある状態です。賃貸募集中等の空き室期間を考慮すると10%程度見込むのが現実的です。

次に、家賃は年1%程度下落する場合が多いです。ご参考に「賃貸マンションと比較した賃貸アパート実態分析」をご紹介します。

最後に、給与等の課税所得も、必ず、考慮に入れてください。不動産以外の所得が多い場合は、税引き後CFに大きな影響があります。

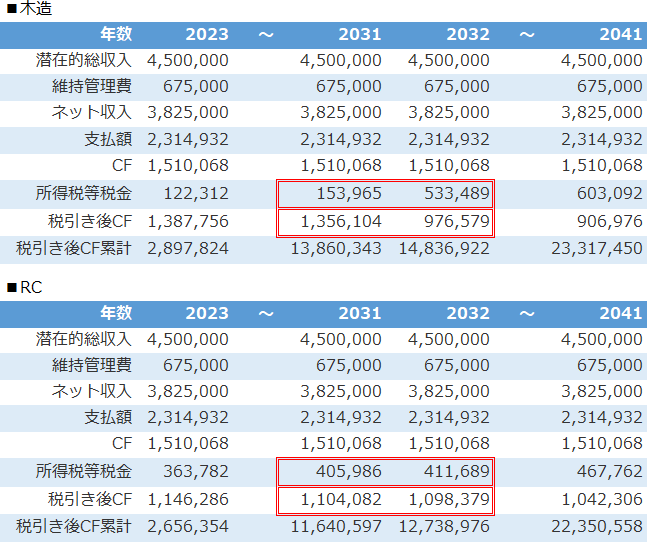

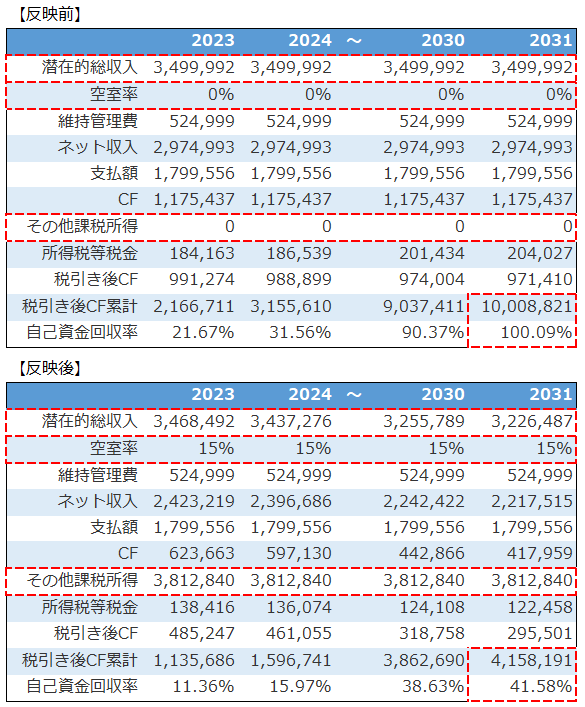

3つを反映した場合

空き室、家賃下落、その他課税所得の反映前と反映後を比較します。

※アセットランクシミュレーター収支詳細機能を利用

※その他課税所得は年収800万円程度の場合

※一部期間を抜粋

2031年の税引き後CFをご確認いただくと分かるように約600万円も差が出ています。

反映前のシミュレーションを参考にする危険性がお分かりいただけると思います。

不動産投資シミュレーションを行う場合は、最低限、今日ご紹介した3項目を考慮した分析を行うことをお勧めします。

※アセットランクシミュレーターを利用して変動シミュレーションを行う方法をご紹介しています。