Archive for the ‘メルマガ・ブログの人気記事’ Category

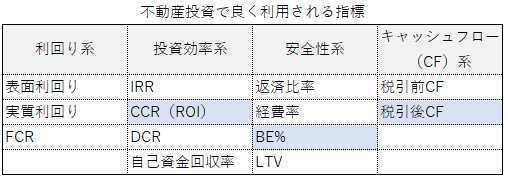

不動産投資指標のFCR

表面利回りは最もよく使われる不動産投資指標です。しかし、大きな弱点もあります。その弱点を補える利回り指標がFCRです。

表面利回りの弱点

利回り指標で代表的なのは表面利回りです。

- 表面利回りの計算式は

-

表面利回り=満室想定家賃÷物件価格で計算されます。

このように簡単に計算できるのが頻繁に使われる理由です。

しかし、実態を表さないという大きな弱点があります。

実態を表さない理由は

これらの弱点を補える利回り指標が

FCR(Free and Clear Return)です。

FCR(Free and Clear Return)の利点

- FCR(Free and Clear Return) の計算式は

-

FCR=(満室想定家賃-維持管理費)÷(物件購入価格+取得諸費用)で計算されます。また、(満室想定家賃-維持管理費)はネット収入といいます。

表面利回りと比較すると、維持管理費と取得時の諸費用が加味されています。そのため、利回り指標としてはFCRは実態に近い数値になります。

- また、満室想定家賃から推定される空き室の損失額を考慮して

-

(満室想定家賃-空き室損失額-維持管理費)÷(物件購入価格+取得諸費用)と計算することで空室も考慮したFCRとして計算できます。

このように利回りとしては精度の高いFCRにも大きな弱点があります。

FCRの弱点

FCRの弱点は時間軸の概念のないことです。

FCRの家賃等の各項目は基本的に物件購入時の値です。しかし、不動産投資は何年、何十年という期間で成否が決定します。

その間にはこのような変動が必ずあります。

- ■家賃は上昇又は下落する可能性が高い

- ■空室率は上昇する可能性が高い

- ■維持管理費は上昇する可能性が高い

FCRを含め利回り指標にはその時間軸の概念はありません。

その弱点を補うのに必要なのシミュレーションが

- 1.キャッシュフロー分析

- キャッシュフロー分析で確認したい4つの結果

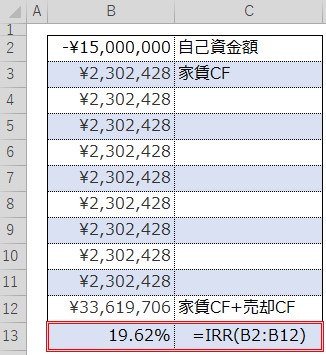

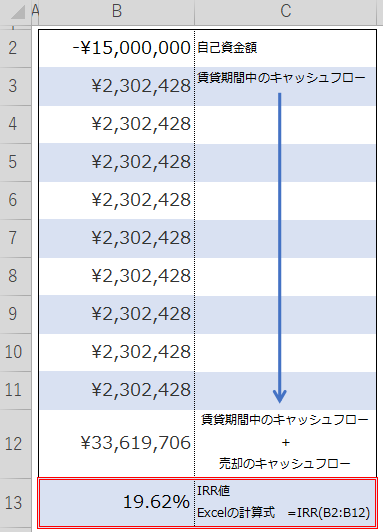

- 2.IRRの分析

- IRRの利用方法と目標値の決め方

の2つです。

キャッシュフロー分析は利回りとは異なります。しかし、家賃、維持管理費等の増減を意識して計算することで、FCRの弱点である時間軸を意識した分析が可能です。

IRRはキャッシュフローをベースに自己資金との利回りに近い概念の値を計算できます。こちらも時間軸を意識した指標ですのでFCRの弱点を補うことが可能です。

それぞれの分析方法等については上記リンクのページでご確認ください。

利回りは万能ではない

国債等の利回りは基本的に確定利回りです。そのため10年後にどの程度の運用益を得られるか予測できます。

しかし、不動産投資の利回りは、表面利回りと比較すると精度の高いFCRでも投資開始時点の情報で計算されるため確定値ではありません。

キャッシュフロー分析やIRR分析と比較すると割り算だけで計算でき簡単です。そのため、最初に物件を比較するにはFCR等の利回り指標は便利です。

利回り指標を使う場合は、このあたりの特徴を十分理解して利用する必要があります。

(動画)様々なリスクを予測したシミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「将来の様々なリスクを予測した不動産投資シミュレーション」を動画でご紹介します

出口戦略を現実に即して検討する方法

物件購入時の出口(売却)を見据えたシミュレーションの重要性はよく知られています。

しかし、実際は出口を迎えるのは10年後なのか、20年後なのか分かりせん。また、その際にいくらで売却できるかを判断するのは困難です。

そこで、どのように将来を見据えた出口分析を行うのかについて検討します。

物件購入時の出口戦略

不動産投資を開始した時点で、明確に〇年後に〇〇円で売却すると決めるのは難しいことが多いです。

そんな状況で出口戦略のシミュレーションを行うポイントは

- 1.出口を迎えるタイミング

- 2.売却金額

の2つを様々なパターンでシミュレーションすることです。

サンプルのシミュレーションを使って説明していきます。

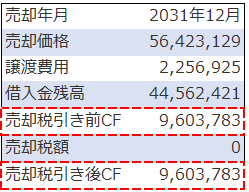

出口戦略を検討する方法

まず、出口戦略を検討するのに欠かせないのは、

インカゲイン(家賃収入)とキャピタルゲイン(売却収入) を合算して考えることです。不動産投資はこの2つを合算しないと収益性を比較できません。

を合算して考えることです。不動産投資はこの2つを合算しないと収益性を比較できません。

このことを意識して収益性を比較する際に確認すべきは

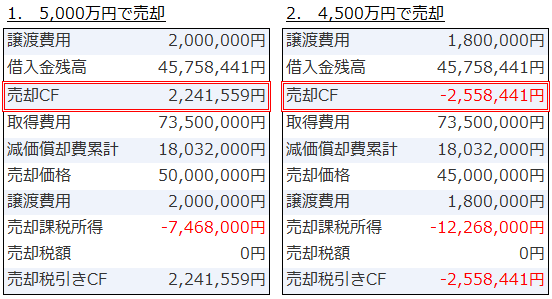

- 1.家賃収入のキャッシュフローの累計と売却収入のキャッシュフローの合計額

- 税引き後で比較すると本当の手残りに近い比較ができます。

- 2.IRR

- 「IRRの利用方法と目標値の決め方」をご参照ください。

この2つを様々なパータンで比較すると、この年だとこんな成績。この金額で売却できるとこのような収益。など複数の視点で確認できます。

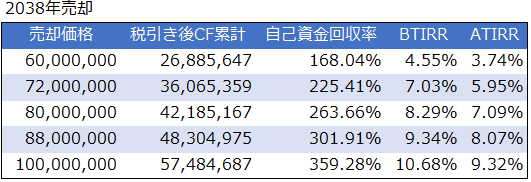

期間による出口戦略の違い

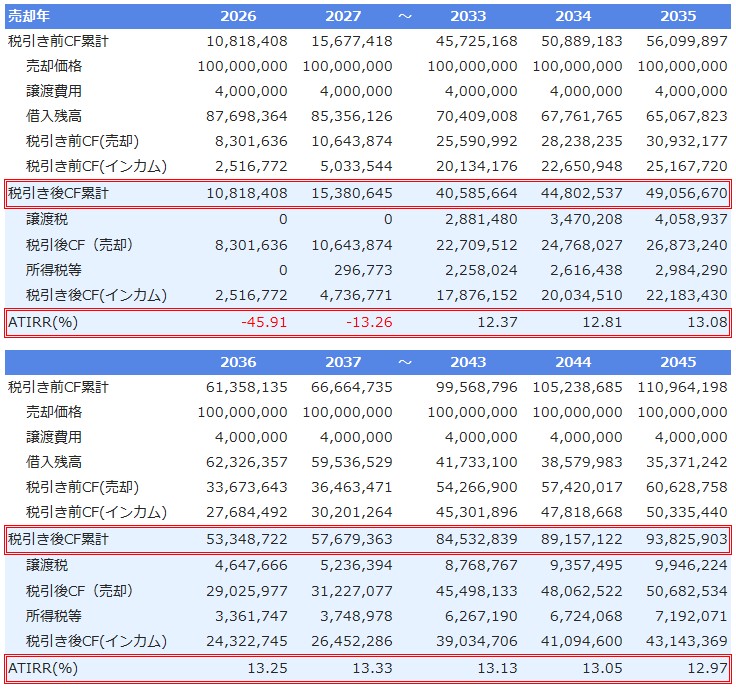

まず、出口を迎える年によっての違いを比較します。

この場合のポイントは、売却する価格を固定して比較することです。売却価格を同時に変化させてしまうと期間による収益への影響を比較しにくくなります。

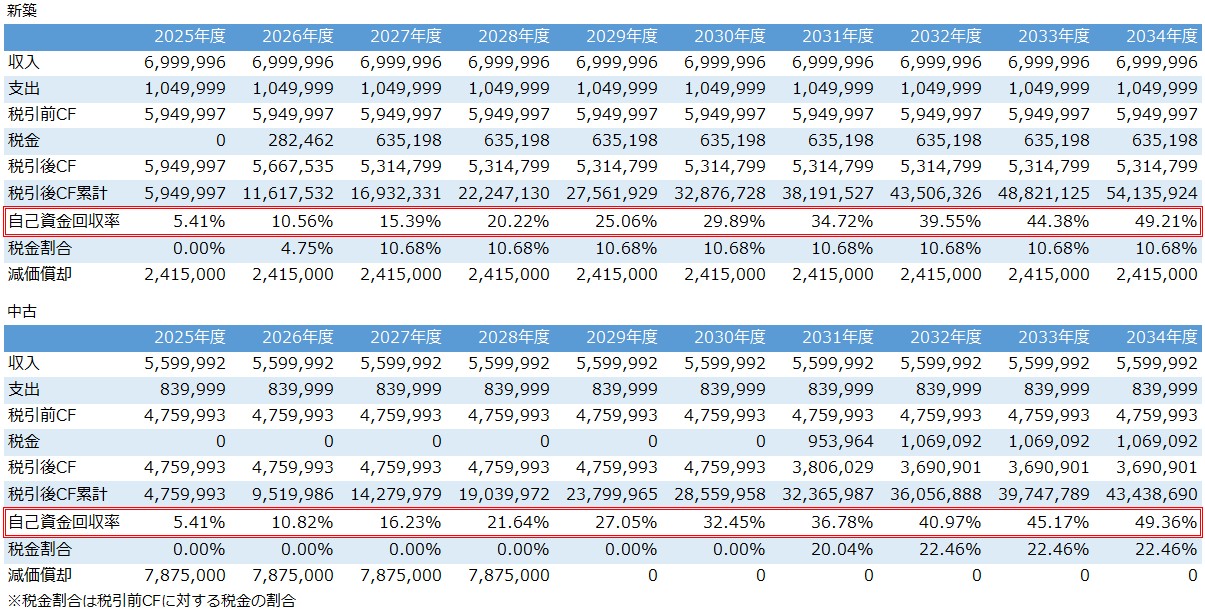

このサンプルシミュレーションは1億円で購入した物件を2026年~2045年の期間に1億円で売却した際の結果です。確認していただきたいのは赤枠の中です。

- 1.税引き後キャッシュフロー累計

- 税引き後キャッシュフロー累計は、インカゲインとキャピタルゲインの合計で手元に残った金額を表示しています。

例えば、同じ1億円で売却しても2027年は約1,530万円です。2045年は約9,380万円になります。

インカゲインのキャッシュフローの累計が増加したのと、借入残高が減少してキャピタルゲインのキャッシュフローも増加するためです。 - 2.ATIRR(税引き後のCFで計算したIRR)

- この値のもっとも高くなるのは2037年です。金額ベースで考えると出口を迎えるべき年は2045年です。しかし、自己資金をもっとも効率よく運用できるのは2037年だと分かります。

このように比較すると、購入時に出口をいつ迎えるべきかの目算を具体的に検討できます。

今回のシミュレーションは修繕費を考慮に入れていません。実際は修繕計画も考慮して分析すると、出口の年によるキャッシュフローへの影響がより明確になり、現実に即した分析になります。

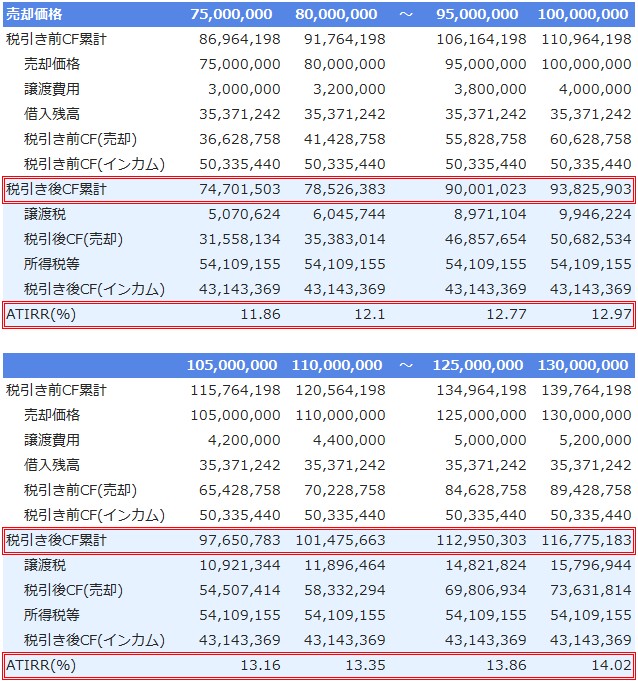

売却価格による出口戦略の違い

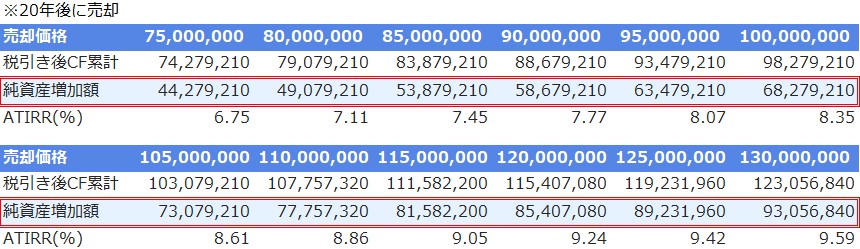

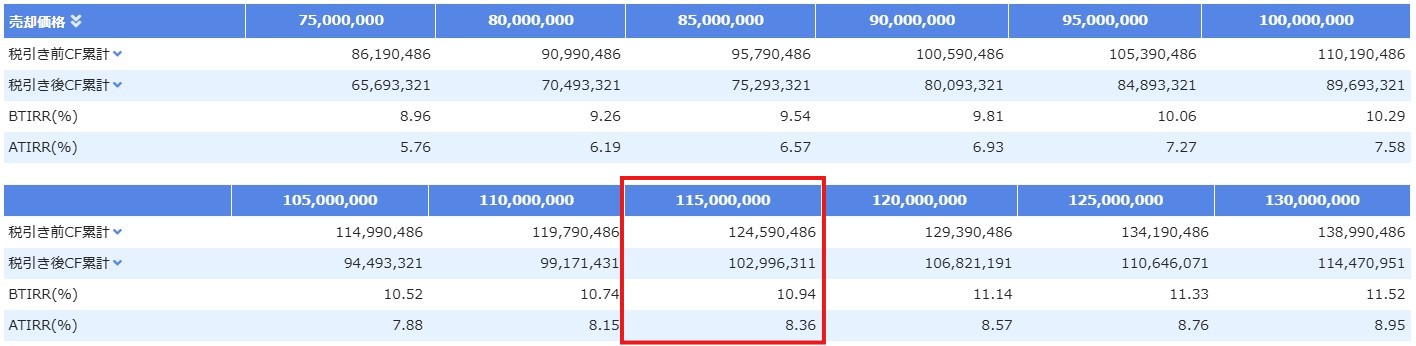

次に、売却価格の違いによる出口への影響を確認します。以下は20年後に出口を迎えた想定のシミュレーションです。

当然、売却価格が高くなると、収益性は高くなります。購入価格の1億円を中心に-25%~+30%の幅で5%刻みで価格を変動させています。

正直、将来の価格がどうなるかは分かりせん。

しかし、購入時より売却価格がマイナスになった場合~プラスになった場合を確認することで、この価格だとこの程度の収益になるという見通しを立て易くなります。

投資開始時に出口戦略を検討する重要性

投資開始時に10年、20年後の出口を意識するのは難しいのも事実です。

しかし、ご紹介したようにある程度の幅を持って様々なパターンのシミュレーションしておくことで、このパターンで出口を迎えたら、この程度の収益だというイメージを掴むことができます。

また、同様のシミュレーションを1年に1度程度行うことでより出口戦略を明確できます。

不動産投資の成功は出口を確定するまで分かりません。物件購入のシミュレーション時の出口分析の参考にしていただければと思います。

(動画)出口戦略を検討する方法

※不動産投資ツール アセットランクシミュレーターを利用して「出口戦略を検討する方法」を動画でご紹介します

不動産投資で純資産額をシミュレーションする方法

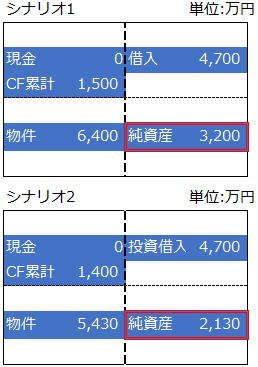

資産運用として不動産投資をする場合、もっとも重要なのは純資産はどのように推移するかです。

一般的によく使われる表面利回り、キャッシュフロー等の不動投資指標も純資産がどの程度効率よく推移するかを計測するための道具です。

不動産投資で重要な純資産の推移をシミュレーションする際に便利な2つの指標をご紹介します。

資産運用では純資産が重要

一般的に純資産 は外部リンクで紹介されているようなものを想像します。しかし、不動産投資シミュレーションの段階ではもっと簡易的に捉えるもので十分です。

は外部リンクで紹介されているようなものを想像します。しかし、不動産投資シミュレーションの段階ではもっと簡易的に捉えるもので十分です。

外部リンクでご紹介した本来の税務や会計的な純資産とは異なりますが、今回はキャッシュフローベースで検討する方法をご紹介します。投下した自己資金が、最終的に実際にキャッシュとしてどの程度の増加するか分かりやすいからです。

不動産投資で純資産を増やしていく経路は2つです。

- 1.インカムゲイン(家賃収入)

- 2.キャピタルゲイン(売却収益)

また、不動産投資を資産運用目的行う場合、

- 1.純資産の推移

- 2.必要だった時間と効率性

の2つを分析しておく必要があります。

不動産投資シミュレーションの手順

純資産の推移と時間と効率性をシミュレーションする方法をサンプル物件を使ってご紹介します。

確認する指標は

- 1.純資産の増えた額

- 売却まで含めた税引き後キャッシュフロー累計額 - 投下した自己資金額

- 2.IRR

- 「IRRの利用方法と目標値の決め方」を参照してください

この2つを確認することで純資産の推移と時間と効率性を確認できます。

不動産投資シミュレーションの結果

- 最初に、20年後に売却した場合にインカムゲインとキャピタルゲインで純資産がどのうように推移するかを確認します。

-

■売却価格別の純資産推移とIRR

※不動産投資ツール アセットランクシミュレーターのグラフ表示機能を利用

売却価格が上昇すると当然、純資産も増加します。

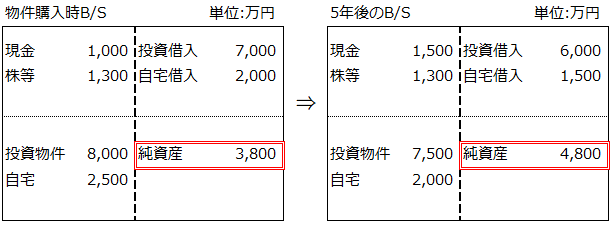

- 1億円で売却した場合の推移をバランスシート(B/S)で表現すると

-

■物件購入前⇒購入直後⇒出口(売却)後のバランスシート

1億円の物件を3,000万円の自己資金と借入8,000万円で購入しています。その際の純資産額は購入諸費用の1,000万円を引いた2,000万円です。20年後に物件を1億円で売却しました。借入を一括で返済して、インカムゲインとキャピタルゲイン合計で9,827万円手元に残りました。純資産額を比較すると6,827万円プラスになりました。文章にするとこのような流れになります。

この状態をIRR(ATIRR)で確認すると8.35%です。

- 次に、売却年数によっての違いを比較します。

-

■売却年別の純資産推移とIRR

※不動産投資ツール アセットランクシミュレーターのグラフ表示機能を利用

純資産の増加額が一番大きいのは20年後に売却した場合です。しかし、IRRは14~15年後に売却した場合が一番高いです。

IRRは時間軸も考慮して効率を比較できます。

金額的には20年後に売却すべきですが、3,000万円の自己資金をもっとも効率よく運用できたのは14~15年後です。

純資産のシミュレーション

資産運用を目的とした不動産投資の場合には、純資産額がどのように推移するかを確認するのは重要です。

その際は、

- 1.純資産の増えた額

- 2.IRR

を利用すると便利です。

不動産投資シミュレーションを行う場合はキャッシュフローシミュレーションは必ず行うという投資家さんは多いです。

しかし、最終的な目的は純資産を増加させることであることも忘れてはいけません。インカムゲインとキャピタルゲインで、いつ、どの程度の純資産は増加するのかを分析する参考としてご利用ください。

(動画)純資産の推移比較シミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「純資産の比較シミュレーション」を動画でご紹介します

金利のある世界の金利変動を意識したキャッシュフローシミュレーション

不動産投資の魅力の一つは長期間に渡ってレバレッジ(借入)を利用して資産運用できる点です。

その際に重要になるのは借入金利です。そこで、金利を意識したキャッシュフローのシミュレーションの行い方をご紹介します。

不動産投資と借入金利

不動産投資には

■空室

■家賃下落

■想定外の修繕

等々様々なリスクがあります。

その中でも、変動金利の借入の場合、金利の上昇は自分でコントロールし難い大きなリスクです。

リスク管理の視点からも、影響をシミュレーションしておく必要があります。

金利上昇を意識したキャッシュフローのシミュレーションで最低限確認したいのは

- 1.金利上昇でキャッシュフローの赤字になる年はないか

- 2.自己資金回収に必要な期間はどの程度延びるのか

- 3.金利変動がなかった場合との売却を含めたキャッシュフロー比較

の3つです。

不動産投資シミュレーションの手順

それではサンプルのシミュレーションを行います。

まず、最初にシナリオを検討します。日銀のレポートや推測されている中立金利 からシナリオを作ります。

からシナリオを作ります。

ただ、金利上昇の正確な予測をするのは、どんなに知識豊富な人でも不可能です。

その点を意識して低めの金利上昇~高めの金利上昇までのシナリオを3段階程度シミュレーションすることをお勧めします。

今回は2022年に投資を開始した物件をサンプルにシミュレーションを行います。この記事を書いた時点で判明している金利については同等の上昇分を加味します。

ここからは推測で考えることになります。今回のシナリオは政策金利が1.5%まで年1回0.25%上がることを想定してシミュレーションします。

もし、より金利変動のリスクを高く見たい場合は、推定される中立金利の最大値程度まで上昇したシナリオを検討します。

不動産投資シミュレーションの結果

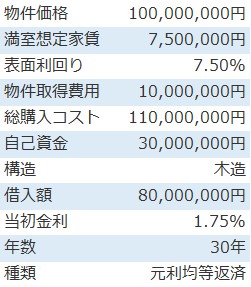

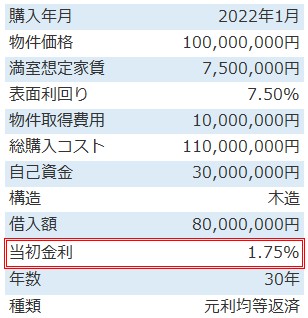

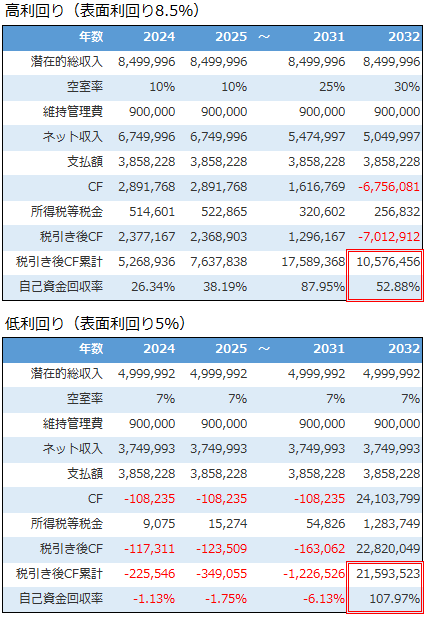

サンプル物件は以下です。2022年の購入時の当初金利は1.75%です。これを基準に先ほど書いたシナリオで金利を変動してシミュレーションします。

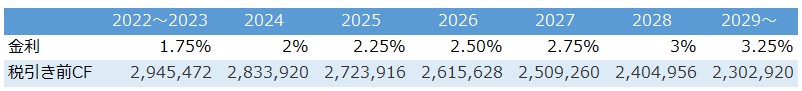

■金利上昇のキャッシュフローへの影響

※不動産投資ツール アセットランクシミュレーターを利用して分析

金利1.75%時に約295万円あった税引き前のキャッシュフローは、3.25%時には約230万円まで減少します。年間約22%の減少です。収益上大きなインパクトがあります。

それでは最低限確認したい項目はどうなるでしょうか。

- 1.金利上昇でキャッシュフローの赤字になる年はないか

- 今回の3.25%までの金利上昇のシナリオでは赤字になる年はありません。借入返済の終わる30年後までで、もっとも少ない税引き後キャッシュフローは669,007円です。

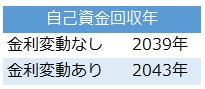

- 2.自己資金回収に必要な期間はどの程度延びるのか

-

■自己資金回収年

投じた自己資金3,000万円を回収するまでの期間は約4年延びます。

税引き前キャッシュフローの減少と比較すると4年程度で済むのかという印象だと思います。これは金利上昇で損金として計上する利息支払が増加して税金支払いが減少するためです。

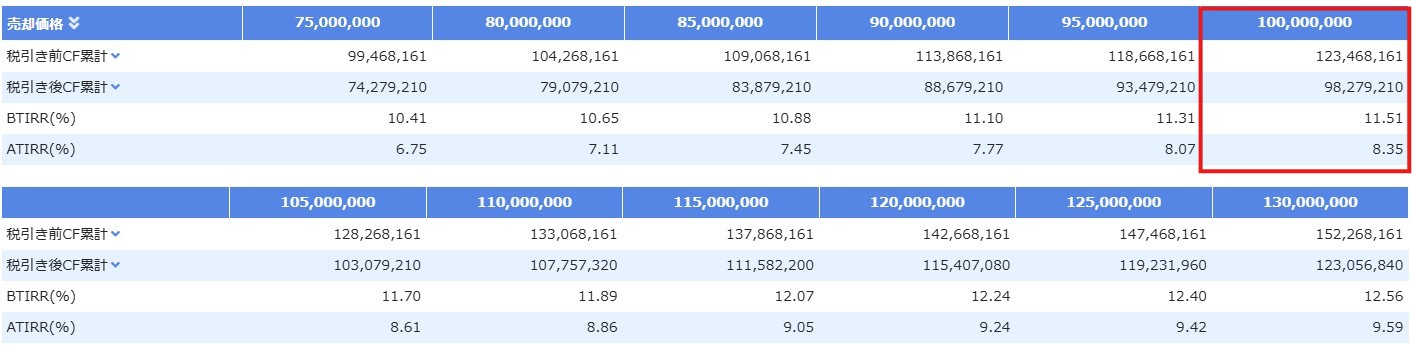

- 3.金利変動がなかった場合との売却を含めたキャッシュフロー比較

- 購入20年後の2041年に売却した場合の売却価格別のキャッシュフローとIRRの比較です。

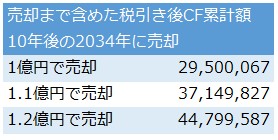

■金利変動なし

■金利変動あり

※不動産投資ツール アセットランクシミュレーターのグラフ表示機能を利用

例えば購入価格の1億円で売却した場合、金利変動なしと同等以上の収益を上げるには1.15億円で売却する必要があります。

売却まで含めて金利変動前と同等の資産運用を行うには約15~20%物件を高く売却する必要があります。

金利変動シミュレーションのポイント

金利変動シミュレーションはシナリオによって結果が大きく異なります。

今回はサンプルとして1シナリオのみ行いました。できれば3シナリオ程度検討するのが理想です。

- 1.金利上昇でキャッシュフローの赤字になる年はないか

- 2.自己資金回収に必要な期間はどの程度延びるのか

- 3.金利変動がなかった場合との売却を含めたキャッシュフロー比較

を中心に、金利変動は自分ではコントロール難しいリスクなだけに慎重に分析を行う必要があります。

(動画)金利変動シミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「金利変動のシミュレーションを行う方法」を動画でご紹介します

適切な自己資金額をシミュレーションする方法

物件購入時に自己資金をどの程度利用するかは不動産投資の成功のために重要な項目です。

金融機関に言われた額で自己資金を決定するのは本当にもったいないです。

自己資金として必要な額

物件購入時に自己資金を使う項目は大きく2つに分けられます。

■物件自体の頭金として

■物件購入に必要な諸費用

です。

諸費用については基本的に自己資金での支払いが必要になります。

それに対して物件自体の頭金については一定の自由度があります。

自己資金は収益性や安全性に大きな影響のある項目にも関わらず

・銀行に言われた額

・極力少ない方がいい

と論理的でない方法で決める方も多いです。

しかし、少しシミュレーションすると見方は大きく変化します。

自己資金を決めるためのシミュレーション

自己資金額を検討する際は

1.自己資金回収率の100%になる年

2.売却を含めた税引き後キャッシュフロー累計額

3.IRR

4.BER

■IRRについては⇒

「IRRの利用方法と目標値の決め方」をご確認ください

■BER(BE%)については⇒

「不動産投資指標を使って安全性を分析」をご確認ください

の4つを比較すると収益性と安全性をバランスよく検討できます。

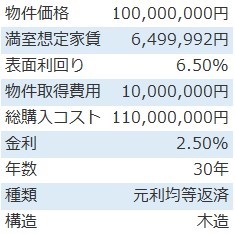

それでは具体的に比較します。分析には以下のサンプル物件を利用します。

購入諸費用の1,000万円は自己資金で支払い。物件部分は価格の0~40%を自己資金で支払った収益性と安全性を比較します。

不動産投資シミュレーションの結果

自己資金額ごとの不動産投資シミュレーションの結果は以下です。

※不動産投資ツールのアセットランクシミュレーターを利用して分析

1,000万円の購入諸費用を自己資金で支払い。物件分は全て借入で購入するフルレバレッジはもっとも早く自己資金を回収できます。また、ATIRRも12.15%と飛びぬけて高く効率よく資産運用できます。

しかし、安全性指標のBERを確認すると87.95%と非常にリスクの高い投資であることが分かります。

この数値だと空き室率10%程度、少しの金利上昇でも赤字キャッシュフローになる可能性があります。BERは70%以下が好ましいことを考えると許容範囲を大きく超えます。

次に、自己資金割合50%を確認します。安全性指標のBERは58.77%です。それに対してIRRは5.29%と最も低いです。

安全性の高い代わりに資産運用の効率は低いです。安全性のために、ここまで自己資金を増やす必要はないと言えます。ただ、売却まで含めて増加する現金額は約4,100万円ともっとも多くなります。

今回のサンプル物件の場合、安全性(BER)と資産運用(自己資金回収年とIRR)の効率を考えると自己資金25%(2,500万円)~35%(3,500万円)程度が最適解と言えます。

自己資金額の決定方法

投資する額を決める場合に、金融機関に言われたからという理由だけで決定するのはもったいないです。

ご紹介したように、収益性と安全性のバランスをシミュレーションしながら決定する必要があります。

また、ご自分の目的も重要です。手元の現金を効率よく使うことに重点を置く場合、レバレッジ(借入割合)を安全性のゆるす限り高くする方策をとります。

効率性よりも、最終的に手元に残る額や金利上昇等のリスクを回避して安全性を高くするには借入割合を低くすべきです。

物件購入時に使う自己資金は、ご自分の目的と収益性と安全性をシミュレーションしながら決定する必要があります。

(動画)自己資金額を検討する方法

※不動産投資ツール アセットランクシミュレーターを利用して「自己資金額を検討する方法」を動画でご紹介します

物件が物価上昇に強いかシミュレーションする方法

不動産はインフレに強いと言われます。

インフレに強いと言われる理由と本当にインフレに強いのかを地価公示価格・基準価格と物価上昇率を比較して考えます。

不動産がインフレに強いと言われる理由

不動産はインフレ強いと言われる理由は、歴史的に物価上昇率と同等程度に価格上昇しているからです。

例えば、2021年~2025年の消費者物価指数は約12%程度の上昇です。地価公示価格の概算の上昇率は約8%程度です。

それに対して現金は、物価の上昇率を考えると100万円⇒約90万円程度の価値になったと言えます。

不動産は物価上昇率程度に上昇するので、実質的な目減りは少ないというのがインフレに強いと言われる理由です。

不動産はインフレに強いは本当か

では、不動産はインフレに強いは本当でしょうか。個別に確認すると単純にそうとも言い切れません。

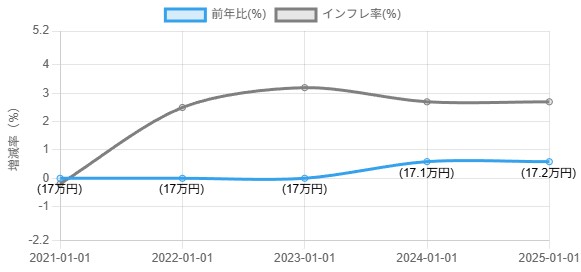

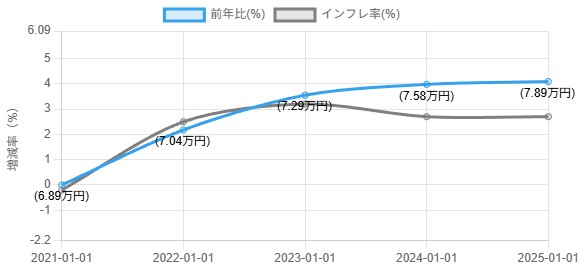

以下は実在する土地の2021年~2025年の地価公示価格の平米単価と物価上昇率の推移です。

・青いライン:地価公示価格の前年上昇率

・グレーライン:物価の前年上昇率

です。

1.物価上昇率より低い上昇率の土地

2.物価上昇率程度に上昇している土地

3.物価上昇率以上に上昇している土地

※物価上昇率=消費者物価指数

1.の物件は価格自体は上昇しているものの物価上昇率よりも約2~2.5%下回っています。実質的には資産価値が減少しているインフレに強いと言えない物件です。

2.の物件は物価上昇率と同程度に価格上昇しています。インフレに強いと言える物件です。しかし、物価上昇率と同程度なので実質の資産価値は上昇していません。

3.の物件は物価上昇率以上に価格上昇しています。大幅に資産価値が向上している物件です。

同じ不動産でも状況は大きく違うことが分かります。

当然、投資すべき物件は、最低でも2のパターン。できれば3のパターンです。

不動産投資シミュレーションでインフレ比較は必要

不動産はインフレに強いと言われます。しかし、実際は物件によって異なります。特に人口減少速度の早くなる日本はこの傾向が強くなると考えられます。

また、家賃上昇が物価上昇率と同程度になるかも重要です。家賃上昇が同程度にならないと実質的に家賃下落してることになるからです。

地価公示価格・基準価格と物価上昇率を比較する方法で家賃上昇についても推測できます。地価公示価格・基準価格の上昇している土地は、人口集中している土地、人口増加してる土地が多いからです。

従来のキャッシュフローのシミュレーションも重要です。しかし、物価上昇率よりも低い価格上昇の物件を購入すると、IRR等の収益率がインフレ率を下回る実質資産運用に失敗した投資になりかねません。

従来のシミュレーションと合わせて、将来性も含めた投資判断を行う参考になさってください。

(動画)地価公示と物価上昇率を比較する

※不動産投資ツール アセットランクシミュレーターを利用して「地価公示と物価上昇率を比較する」方法を動画でご紹介します

物件の短期間売却の不動産投資シミュレーション

不動産投資で利益を出す方法は大きく2つあります。

1.家賃収入で収益を得る(インカムゲイン)

2.売却収入で収益を得る(キャピタルゲイン)

です。

短期間(数年間)で2.のキャピタルゲインだけで収益を得ることを目標とする、物件の短期間売却の投資について分析します。

短期間売却の不動産投資

短期間で売却する投資の場合には、売却しやすいように空室のまま物件を所有する投資家は多いです。

つまり、管理費、固定資産税等の費用は赤字のままで所有しつづけます。そのマイナスを売却益で回収します。

では、どの程度値上がりすれば収益化できるでしょうか。

短期間売却での収益化の目安

転売で収益を得られたかの確認に便利な不動産投資指標は自己資金回収率です。

■ 税引き後のキャッシュフローの累計額÷自己資金

税金支払い後に手元に残った金額の一定期間の累計額と投資に利用した自己資金を割ることで回収効率を確認できます。100%になれば自己資金を回収できたことになります。

この不動産投資指標を使って収益化の目安をシミュレーションします。

不動産投資シミュレーションに以下のサンプル物件を使用します。

RCの区分物件1億円+諸費用1,000万円を全額自己資金で購入しています。

空室で運用しています。家賃は0円、管理費・固定資産税等の維持管理は年間81万円です。

1年後に売却したことを想定した不動産投資シミュレーションをします。

短期間売却の不動産投資シミュレーション

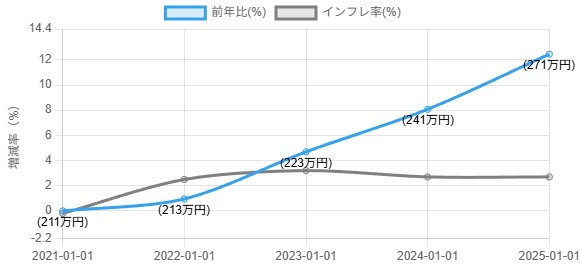

不動産投資シミュレーションの結果です。

※不動産投資ツール アセットランクシミュレーターで分析

売却価格と個人・法人での違いを比較しています。

維持管理費のマイナスを売却で補う形になっています。

自己資金回収率が100%を超えるには、個人は1年後に購入時より3,000万円高く売却できると自己資金回収率は100%を超えます。法人の場合は2,000万円です。

1年間で20%~30%とかなりの値上がりが必要になります。

1年後の売却ですので100%を超えた分が利回りに近い値になります。法人の20%上昇で1.72%と株の配当程度。個人の30%上昇で4.89%とREITの配当程度の利回りです。

個人と法人では法人で取得した方が有利になります。理由は税金計算の違いです。

個人は5年以内に売却した場合、譲渡所得の39.63%の税率になります。それに対して法人は法人税の実効税率です。

また、個人は維持管理費のマイナスを譲渡益からマイナスできません。それに対して法人はできます。

詳細は「物件売却時に個人と法人有利なのはどちらか」をご確認ください。

短期間売却の投資は成り立つのか

今回のサンプルだと1年後に売却して利益を得るには20~30%とかなりの値上がりが必要です。この程度の値上がりが見込めるかは1つの基準になります。

個人と法人を比較した場合、短期間売却は法人で所有するのはかなり有利です。

今回のシミュレーションでは節税のファクターは考慮していません。個人所有で短期間売却の場合は、節税についても加味しないと厳しいです。

今回のサンプル物件だと、年収1,500万円の人が青色申告している場合に節税分を考慮すると5~10%程度の値上がりがでもプラスになる可能性が高いです。

短期間売却の場合は、短期間で大きな値上がりが見込める又は節税をプラスして検討する必要があります。

ご参考にシミュレーションをしていただければと思います。

(動画)出口(売却)まで考えたシミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「不動産投資の出口(売却)まで考えたシミュレーション」を行う方法を動画でご紹介します

節税目的の物件購入は投資として成立するのか

不動産投資の目的は人それぞれ異なります。資産運用目的。資産防衛目的。その目的の1つが節税目的です。節税目的で物件を購入するメリットは本当にあるのか検証します。

節税目的の不動産投資

節税目的で投資する場合

・低利回り

・キャッシュフローは若干のプラス又は僅かなマイナス

と資産運用目的の場合と異なるパターンになることがあります。

しかし、いくら節税目的とはいえ最終的に投資として成立しなければ意味がありません。不動産投資で自分のお金(自己資金)は増えるのかという視点は必要です。

節税だけで本当に得するのか

ここからは、毎月数万円の僅かなキャッシュフローマイナスの節税目的投資をサンプルシミュレーションを利用して検証します。

節税だけを考えると築古木造は短期的には有利です。今回は、将来の売却を考えて新築木造をサンプルにしました。表面利回り4%と低利回り物件です。

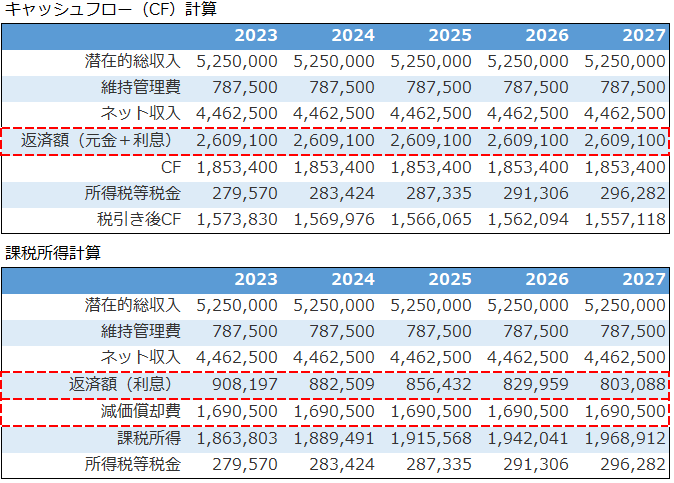

キャッシュフローのシミュレーションを確認すると

※不動産投資ツール アセットランクシミュレーター 新分析モードを利用

毎年40万円程度の赤字です。月にすると約3.2万円のキャッシュフローの赤字になります。10年間のキャッシュフロー赤字の累計額は3,770,363円になります。

不動産分CF欄の下が節税額です。初年度は購入諸費用の一部を損金計上しているため節税額が大きいです。その後縮小していきます。10年間の節税額は1,959,520円です。

多くの場合、このように徐々に節税額は減っていきます。理由は大きく3つあります。

1.元金返済が進むことで徐々に損金となる利息支払いが減少する。

2.元金返済が進んで利息支払いが減っても土地部分の利息支払いで損益通算できない割合は変わらない 。

。

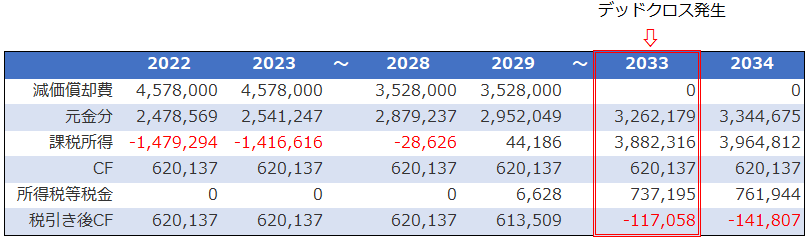

3.減価償却終了後はデッドクロスの状態になりやすい。

からです。

上記のキャッシュフローのシミュレーションは年収1,000万円、白色申告の結果です。これよりも年収の多い場合と青色申告の場合はどうなるでしょうか。

年収と申告方法の節税額比較

年収と申告方法によって節税額はどうなるのか一覧表にします。

※青色申告と白色申告についてはこちら

※不動産投資ツール アセットランクシミュレーター 新分析モードを利用

白色申告より青色申告。低年収より高年収の方が節税額は多くなります

10年間の累積のキャッシュフローの赤字 3,770,363円を超過する節税額になるのは青色申告で年収3,000万円以上必要です。

節税だけで投資として成立させるハードルの高いことが分かります。

それでは節税目的で行った不動産投資を投資として成立させるポイントはどこあるのでしょうか。

節税投資は将来の不動産価格が重要

投資として成功させるポイントは、いくらで売却できそうかです。

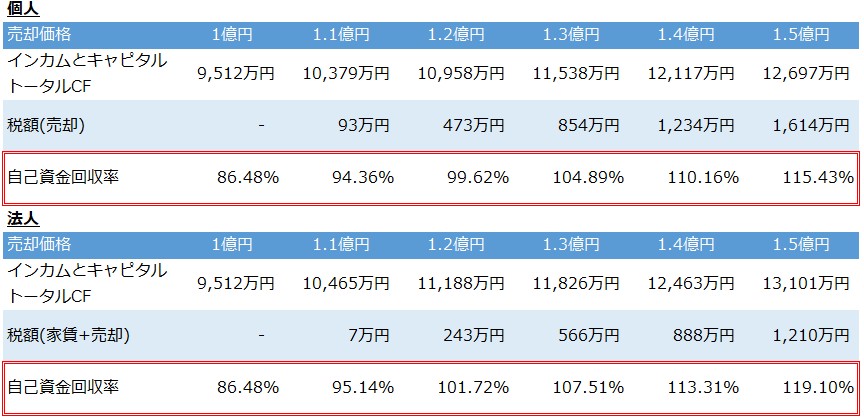

以下は10年後に物件を1億円~1.2億円で売却した場合の、インカゲインの赤字キャッシュフローと売却分のキャッシュフローを合計した累計額です。この金額が売却まで含めた最終の手残り金額です。

※不動産投資ツール アセットランクシミュレーター 新分析モードを利用

今回の投資は自己資金3,000万円を利用して物件を購入しています。最低限、出口(売却)時点でこの3,000万円は回収する必要があります。

10年後に購入価格と同額の1億円で売却した場合は3,000万円に達しません。数百万円単位で節税で得をしても投資としては成立しないレベルです。

1.1億円で売却できた場合には約3,700万円残ります。このレベルなら節税の数百万円を加味すると検討する土台に上がります。

今回のサンプルシミュレーションでは、投資を判断する基準として購入価格より10年後に10%以上物件を高く売却できるかは1つの判断基準になります。

節税目的の投資を成立させるポイント

節税だけで得する状態を作るには高い年収が必要になります。節税だけでプラスにするのは難しいことが多いです。

節税目的で低利回り、キャッシュフローは少し赤字物件を購入する際のポイントは、物件は値上がりする可能性が高いかです。

節税目的の不動産投資は、インカムゲインのキャッシュフローの赤字を、売却で吸収して投資として成り立たせる。そのおまけとして節税があるという考えで行う必要があります。

また、自己資金割合を高くしてキャッシュフローを赤字にしないという方法もあります。今回のサンプル物件では自己資金割合40%(4,000万円)にするとキャッシュフローは年間8万円程度のプラスになります。

節税目的とはいえ、このパターンでしっかり自己資金を回収できる投資計画立てるのが理想です。

このように、様々なパターンで課税所得額・節税額・キャッシュフロー・売却時のキャッシュフローを組み合わせてシミュレーションを行って自分にあった投資方法を検討する必要があります。

(動画)節税分析とキャッシュフロー分析

※不動産投資ツール アセットランクシミュレーターを利用して「節税分析とキャッシュフロー分析」を行う方法を動画でご紹介します

中古木造と新築木造のキャッシュフロー分析

中古木造(築古木造)は法定耐用年数を経過した場合、4年間で減価償却できるので節税になり有利と言われることがあります。

しかし、実際はどうなのか、不動産投資シミュレーションをして新築木造との収益性を比較します。

中古木造と新築木造

住宅用木造の法定耐用年数は22年です。当然、新築は22年の定額法 で減価償却を行います。それに対して中古木造は築年数によって異なります。

で減価償却を行います。それに対して中古木造は築年数によって異なります。

中古木造は多くの投資家さんが償却期間の決定に簡便法を利用します。簡便法での償却期間の計算は

■(法定耐用年数-経過年数)+経過年数×20%

※法定耐用年数経過後は法定耐用年数×20%

例を挙げると

法定耐用年数:10年 経過年数:2年

(10年-2年)+2年×20%=8.4年

小数点を切り捨てて8年が償却年数になります。

※耐用年数の詳細は「中古物件の耐用年数の計算方法を理解する」もご確認ください。

この計算式に法定耐用年数22年を経過した中古木造を当てはめると、償却年数は4年になります。

これが4年で償却可能となる理由です。

中古木造と新築木造のキャッシュフロー

それではサンプルの不動産投資シミュレーションを使って収益性を比較します。

1年目~10年目の不動産投資シミュレーションの結果を確認すると

※アセットランクシミュレーター 新分析モードで分析

まず、特徴的なのは減価償却です。中古は4年間で3,150万円を償却するため1年間787.5万円と大きな金額を減価償却しています。

それに対して新築は5,250万円を22年で償却するため241.5万円です。

次に、税金は繰越控除 を考慮すると中古は6年目まで0です。

を考慮すると中古は6年目まで0です。

では、中古の方が収益性が高いのか確認します。確認には自己資金回収率を利用します。自己資金回収率は投下した自己資金を、いつ・何%回収できたか確認できます。

今回は借入なしで投資していますので投下した自己資金は、新築=1.1億円 中古=0.88億円 です。

投資開始当初は中古の回収速度の早いことが分かります。しかし、徐々にその差は縮まって10年目は

新築:49.21% 中古:49.36% とそれほど変わらなくなります。ちなみに20年目(2044年度)の自己資金回収率は新築=97.57% 中古=91.39%と逆転します。

中古木造と新築木造の特徴

法定耐用年数を経過した中古木造は4年で減価償却を終えられるため短期的には有利です。しかし、5年目以降は税金が激増する可能性があります。

今回のシミュレーションの場合、減価償却と繰越損金控除の影響の無くなった2031年に税金は

・新築:65.3万円

・中古:95.3万円

と家賃収入自体は中古が約140万円少ないにも関わらず30万円も税金を多く払うことになります。

中古木造は、投資初期に多額の減価償却を行えます。それを利用して他の所得と損益通算 を行うことで節税になる可能性はあります。このような目的が明確にある時にはプラスに働く場合もあります。

を行うことで節税になる可能性はあります。このような目的が明確にある時にはプラスに働く場合もあります。

しかし、基本的に新築木造の方が投資対象としては良いことが多いです。

いくつか理由を挙げると

・新築は中古に比較して将来高く売却できる可能性が高い

・新築は中古に比較して修繕費を低く抑えられる可能性が高い

・新築は中古に比較して借入期間を長くできる可能性が高い

築古の中古木造への投資は、投資初期は節税等の明確な目標があり、減価償却終了後は建替え、売却する等の明確な戦略が必要です。

長期保有を前提の場合は、新築木造の方が収益性の良い可能性が高いです。

(動画)物件構造によるキャッシュフローへの影響

※不動産投資ツール アセットランクシミュレーターを利用して「物件構造によるキャッシュフローへの影響」を確認する方法を動画でご紹介します

不動産投資指標のペイバック(Payback)

不動産投資を資産運用目的で行う場合は、自己資金をどの程度の期間で回収できるかはとても重要です。

自己資金回収速度を確認するのに便利な不動産投資指標がペイバック(Payback)です。

不動産投資指標のペイバック

■不動産投資指標のペイバック(Payback)とは

投資に使用した自己資金÷年間キャッシュフロー(税引き前又は税引き後)

で計算します。何年後に自己資金を回収できるかの期間を表しています。

例えば、年間のキャッシュフロー100万円 自己資金1,000万円の場合

100万円÷1,000万円=10年 ペイバックは10年です。

不動産投資の目的が資産運用の場合、重要なのは「投下した自己資金を効率よく増やす」ことです。

その第一歩は自己資金を回収することです。自己資金を回収した後にようやく資産増加のフェーズに入ります。

重要な自己資金回収は何年後か確認するのにペイバックは便利です。

ペイバックに影響を与える項目

ペイバックの年数を決定するのは以下の要素です。

■自己資金額

■家賃収入

■維持管理費

■借入(借入金額・借入方式・年数・金利)

ペイバックを税引き後キャッシュフローで検討する場合は以上に加えて

■建物と設備の割合 (減価償却)

(減価償却)

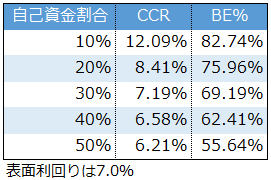

■投資物件以外の課税所得額

これらの項目によってペイバックの年数は決まります。

今回はこの中からペイバックへの影響の大きい自己資金額(自己資金割合)の影響を比較します。

自己資金額によるペイバックの違い

サンプル物件を使って不動産投資シミュレーションをして比較します。

自己資金額の違いによるペイバックの違いを一覧にすると

※不動産投資ツール アセットランクシミュレーターで分析

自己資金割合の低いほどペイバックの年数は短いです。自己資金割合10%(1,000万円)の場合、ペイバックの一つの目安である10年よりも税引き前キャッシュフロー、税引き後キャッシュフローとも短いです。

では、単純に自己資金は少ない方が良いかというとそうではありません。

BERという不動産投資指標も一覧表に載せています。この指標は損益分岐点に近い指標で70%程度以下であれば一定の安全性を保てます。

※BERの詳細は「不動産投資指標を使って安全性を分析」をご確認ください。

自己資金割合10%の場合は82.74%と空き室等対するリスク許容度の低い状態です。

今回のサンプル物件の場合は、ペイバックとBERのバランスから自己資金割合20~30%の間での投資が適当な範囲だと考えられます。

ペイバックを使いこなす

ここまで不動産投資指標のペイバックについて見てきました。ペイバックは年間のキャッシュフロー額と自己資金額を割るだけ算出できる便利な指標です。

ただ、ペイバックを確認する際は可能であれば、本当の手取り額である税引き後のキャッシュフローで確認すると良いです。

また、ペイバックを利用する留意点はBERのような安全性指標と組み合わせて使うことです。組み合わせて使わないと、ペイバックの最短化を目指してと大きなリスクを引き受けていることに気が付かない可能性があるからです。

安全性指標とバランスよく比較することで最適な投資プランを検討しやすくなります。

ペイバックの自己資金額だけではなく、借入内容等による影響など様々なシミュレーションを行う参考としてご利用ください。

(動画)自己資金回収率を確認する方法

※不動産投資ツール アセットランクシミュレーターを利用して「自己資金回収率を確認する方法」を動画でご紹介します

不動産投資指標を効率よく利用する方法

不動産投資指標を効率よく利用する方法 表面利回り5%以下の物件へ投資しても大丈夫か

表面利回り5%以下の物件へ投資しても大丈夫か

不動産投資の収益目標を検討する方法

不動産投資の収益目標を検討する方法

高利回り物件=良い物件という勘違い

高利回り物件=良い物件という勘違い

低金利を前提した物件購入の危険性

低金利を前提した物件購入の危険性 今さら聞けないCFと課税所得の違い

今さら聞けないCFと課税所得の違い バランスシートで不動産投資の進捗を確認する

バランスシートで不動産投資の進捗を確認する デッドクロス発生メカニズムとシミュレーション

デッドクロス発生メカニズムとシミュレーション インフレ時代の不動産投資で利用したい指標

インフレ時代の不動産投資で利用したい指標 不動産の出口戦略の為に知っておきたいルール

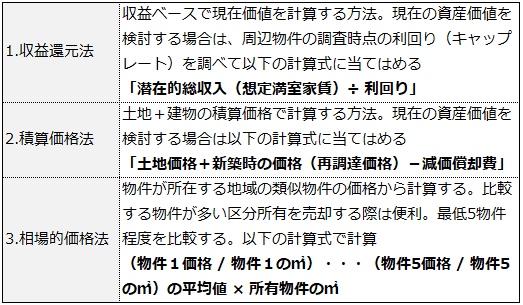

不動産の出口戦略の為に知っておきたいルール 3つの指標で所有物件をいくらで売却できるか確認する

3つの指標で所有物件をいくらで売却できるか確認する

RC物件のキャッシュフローの特徴

RC物件のキャッシュフローの特徴