Archive for the ‘メルマガ・ブログの人気記事’ Category

レバレッジ効果をシミュレーションする方法

不動産投資の魅力の1つはレバレッジ (借入)を利用しやすいことです。有効に使えば投資を加速させるのに役立ちます。しかし、必ずプラスに働くわけではありません。

(借入)を利用しやすいことです。有効に使えば投資を加速させるのに役立ちます。しかし、必ずプラスに働くわけではありません。

不動産投資指標の自己資金回収率

不動産を資産運用を目的として購入した場合、自己資金をどれだけ効率よく増やせる(回収できる)かは重要なポイントです。

自己資金の回収について確認するのに便利な不動産投資指標は自己資金回収率です。

■ 税引き後のキャッシュフローの累計額÷自己資金

税金支払い後に手元に残った金額の一定期間の累計額と投資に利用した自己資金を割ることで回収効率を確認できます。100%になれば自己資金を回収できたことになります。

また、自己資金回収率はレバレッジの効率性を確認する際にも便利です。

レバレッジ利用VS自己資金のみ

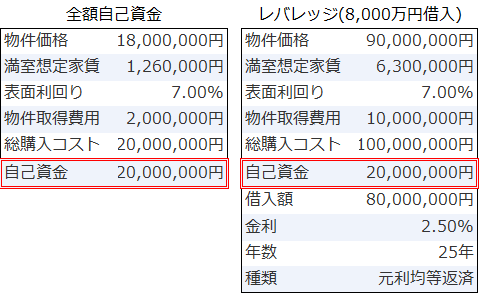

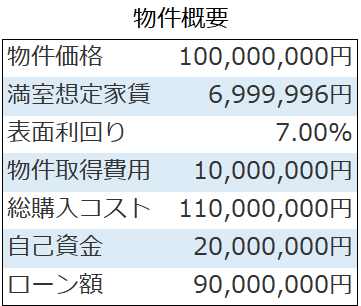

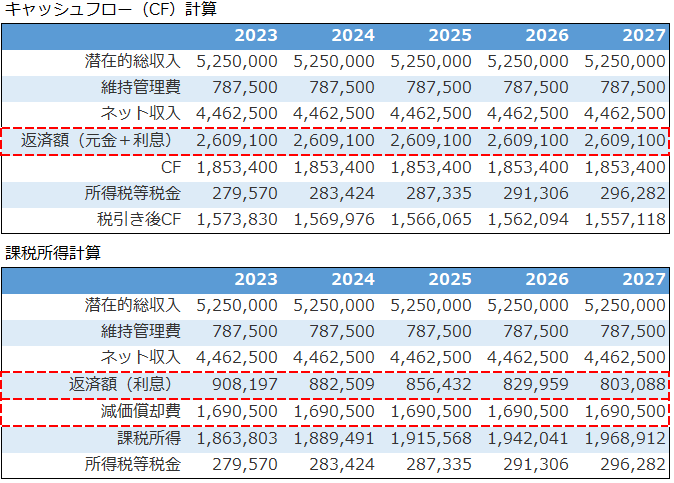

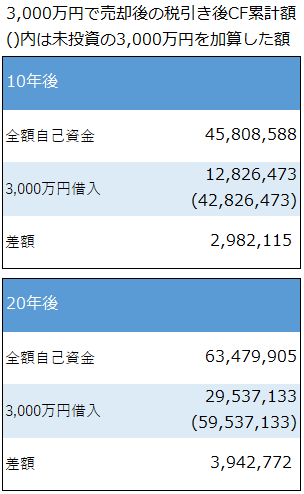

サンプルシミュレーションで全額自己資金とレバレッジ(借入)を利用した投資を比較します。

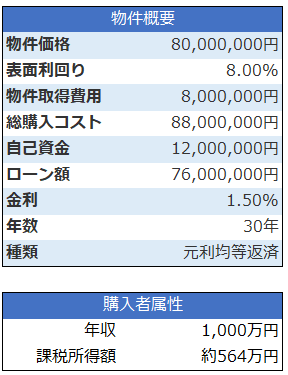

条件は以下です。

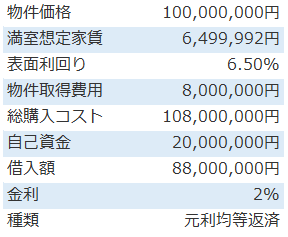

諸費用まで含めた自己資金は同額の2,000万円です。表目利回りも7%と同じです。異なるのはレバレッジを利用する物件は8,000万円借入して1億円の物件(諸費用込み)を購入している点です。

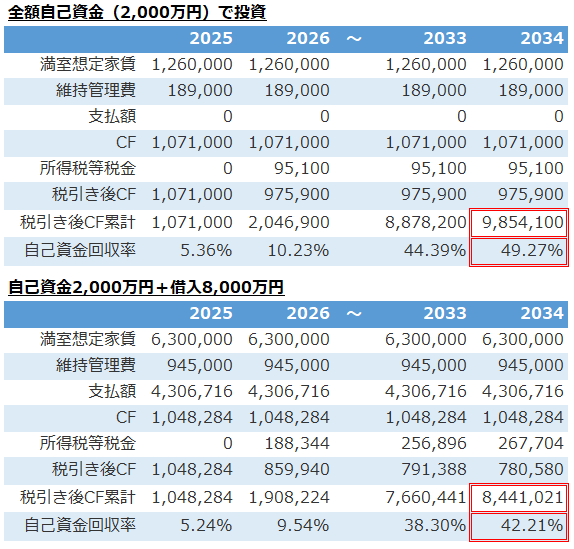

キャッシュフローシミュレーションを比較すると

※不動産投資ツール アセットランクシミュレーターで分析

最初に家賃収入(満室想定家賃)を確認すると、レバレッジを利用した投資は5倍多いです。

しかし、赤枠内の10年後の税引き後のキャッシュフローの累計額と自己資金回収率は全額自己資金の方が多いです。

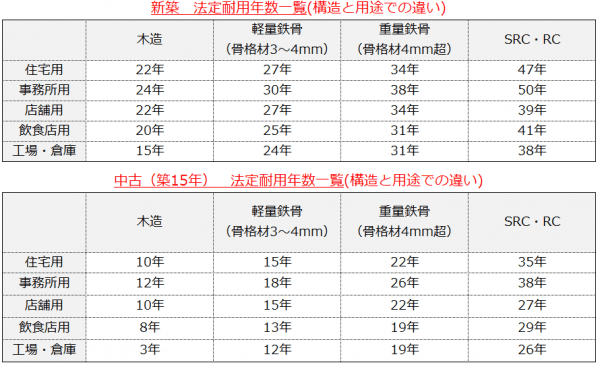

今回、このような結果になったのは、木造物件の法廷耐用年数22年を考慮して、借入年数を25年としたからです。

借入年数が短いと毎年の返済額は多くなります。その結果、キャッシュフローは悪化します。

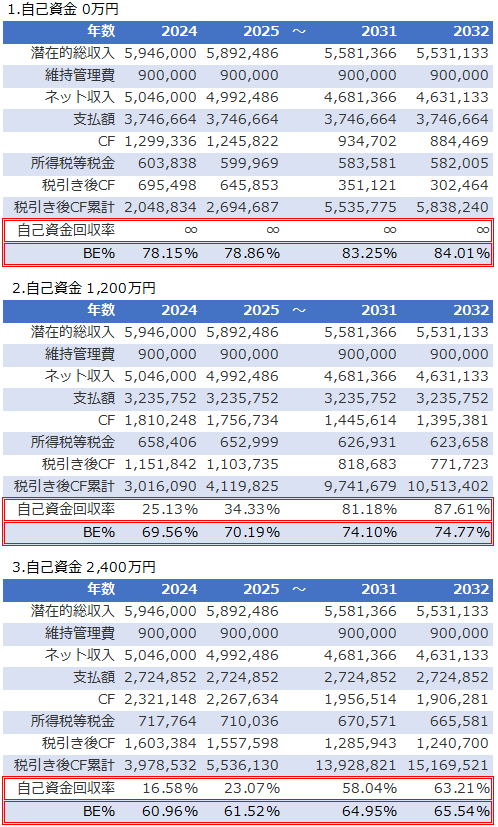

レバレッジ内容での効率の違い

次に、レバレッジ内容(借入の金利と年数)によって、10年後の自己資金回収率はどのように変化するか確認します。

※不動産投資ツール アセットランクシミュレーターで分析

比較して分かるように、借入年数や金利によってレバレッジの効率は大きく変わります。

レバレッジを利用する際は「銀行から言われた借入条件は〇〇だから」だけで決めると借入リスクに見合わない投資になりかねません。言い換えれば、銀行を儲けさせるだけの投資になりかねません。

レバレッジの効率性を確認する

レバレッジについての不動産投資シミュレーションをしました。自己資金のみの投資より、必ず効率の良い投資になるとは言い切れません。

また、今回は触れませんでしたが、

1.売却を含めたレバレッジの効率

2.返済完了後のキャッシュフロー額を考慮した効率

もシミュレーションで確認しておく必要があります。

2について今回のサンプルで確認すると、

借入期間25年では、返済完了後の26年目の税引き後のキャッシュフローは約417万円と急激に増加します。

レバレッジ(借入)は不動産投資の大きな魅力です。しかし、借入というリスクであるのも事実です。

レバレッジが効果的に働くかを自分の投資目的と照らし合わせて考えることは重要です。

ご参考にシミュレーションを行っていただければと思います。

(動画)自己資金回収率を確認する方法

※不動産投資ツール アセットランクシミュレーターを利用して「自己資金回収率を確認する方法」を動画でご紹介します

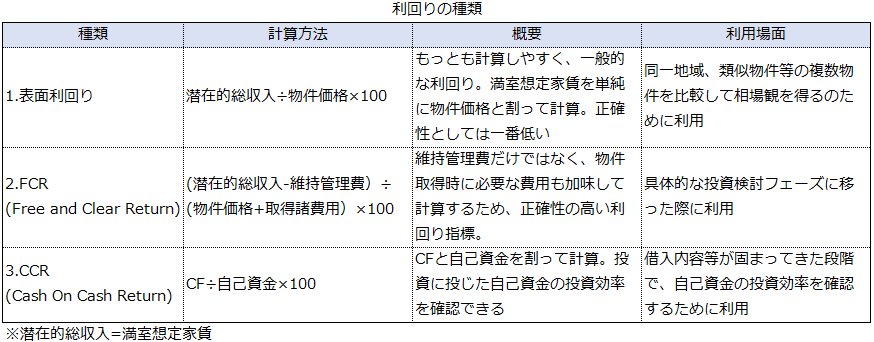

表面利回りだけで収益物件に投資してはいけない理由

表面利回りは物件を比較するのに本当に便利な指標です。しかし、表面利回りだけで投資判断はできません。

表面利回りの弱点

表面利回りは本当に便利な不動産投資の指標です。理由は、簡単に計算できるからです。

▼ 表面利回り=満室想定家賃÷物件価格

しかし、投資判断をするには不十分な指標です。簡単に計算できる分以下のような弱点があるからです。

■ 空室等を考慮していない

■ 維持管理費・修繕費 を考慮していない

を考慮していない

そして1番の弱点は、立地や築年数など物件固有の特徴を反映しきれない。つまり、 物件の資産価値を表面利回りだけでは比較できないということです。

この1番の弱点を考慮して表面利回りを利用しないとリスクの高い不動産投資を行う可能性があります。

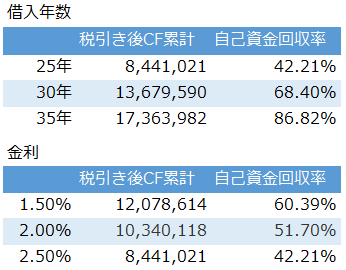

表面利回り高い≠収益性高い

表面利回りの高い物件が収益性の高い物件とは言えません。また「表面利回り高い物件=資産価値の低い物件」の場合が多いです。

一般的に表面利回りの高い物件は以下の傾向にあります。

物件価格の安くなる、資産価値の低い物件の多いことが分かります。また、資産価値が高いとされる東京都心の低利回りの理由も分かります。

不動産投資シミュレーションのポイント

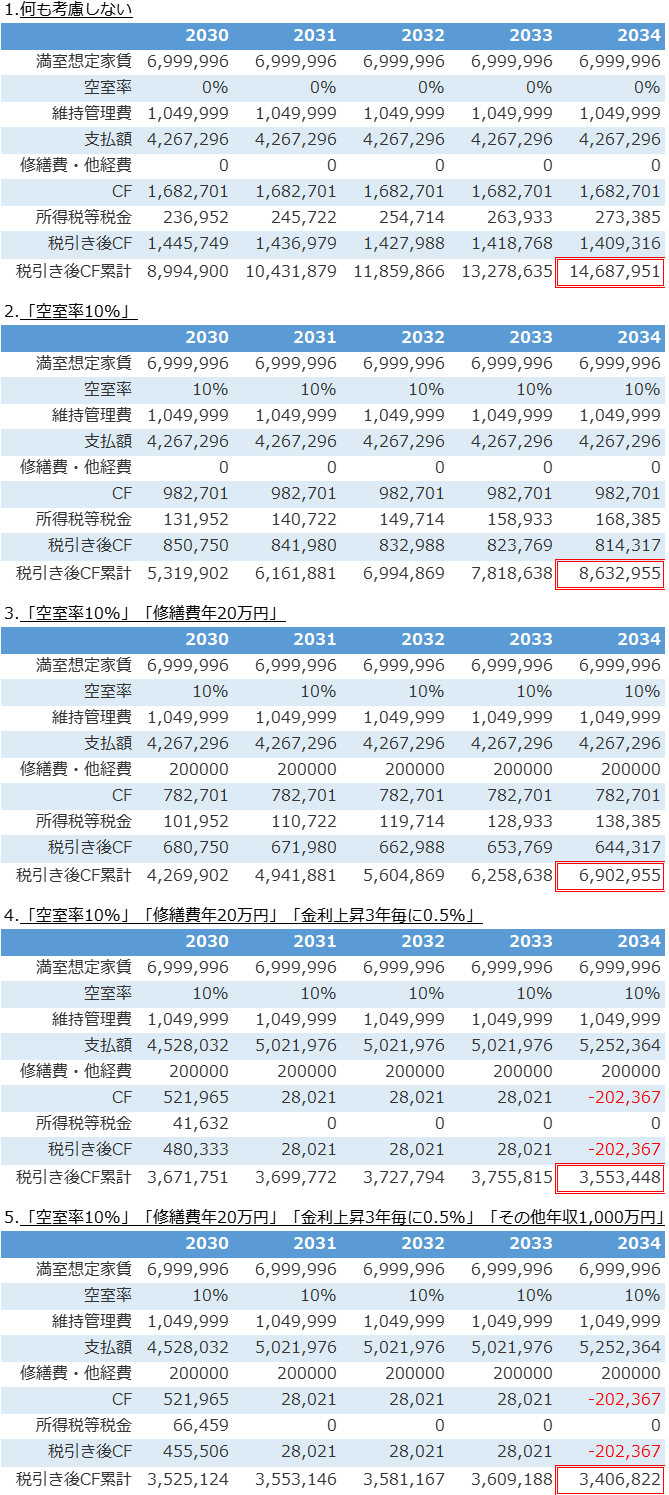

それでは、都心近郊物件を想定した表面利回り5%と地方都市物件を想定した表面利回り8%の不動産投資シミュレーションを比較します。

比較に利用するのは「税引き後のキャッシュフローの累計額」です。これは、毎年の本当の手取りである税引き後のキャッシュフローを一定期間合計した金額です。

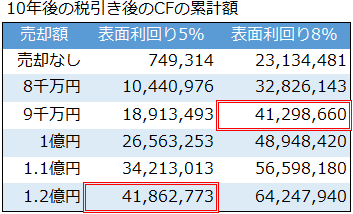

1億円の物件に投資した10年後の税引き後のキャッシュフローの累計額を比較した結果です。

※不動産投資ツール アセットランクシミュレーターで分析

売却額のある行は10年後に売却行うと仮定してシミュレーションしています。売却なしの場合は単純に表面利回りの高い物件は収益性は高くなります。

しかし、不動産投資の収益性は資産価値の反映される売却まで含めて考えなければ意味がありません。

赤枠の部分を見ていただくと分かるように、10年後に表面利回り5%の物件を1.2億円で売却できた時と、表面利回り8%の物件を9千万円で売却した場合の収益性はほぼ同等です。

都心近郊の物件は値上がりして、地方都市の物件は値下がりする。可能性の高いシナリオです。

また、2つの比較は同じ空室率で行っています。実際は地方都市にある表面利回り8%の物件の空室率は高くなる可能性が高いです。

以下は表面利回り8%の物件の空室率を10% 1年間全室合計で35日程度多いことを想定した分析です。

※不動産投資ツール アセットランクシミュレーターで分析

空室率を考慮すると購入価格の1億円で売却できないと、表面利回り5%の物件を1.2億円で売却した際の収益性と同等になりません。

表面利回りだけでは判断できない

不動産投資シミュレーションをして分かるように表面利回りだけでは収益性は判断できません。

表面利回りが他の物件と比較して高いなと思った物件は何か理由があります。

その理由を考えたうえで売却まで想定した不動産投資シミュレーションで検討するようにしてください。

(動画)将来のリスクを考慮したシミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「将来のリスクを考慮した不動産投資シミュレーション」を動画でご紹介します

インカムゲインの分析だけでは不十分な理由

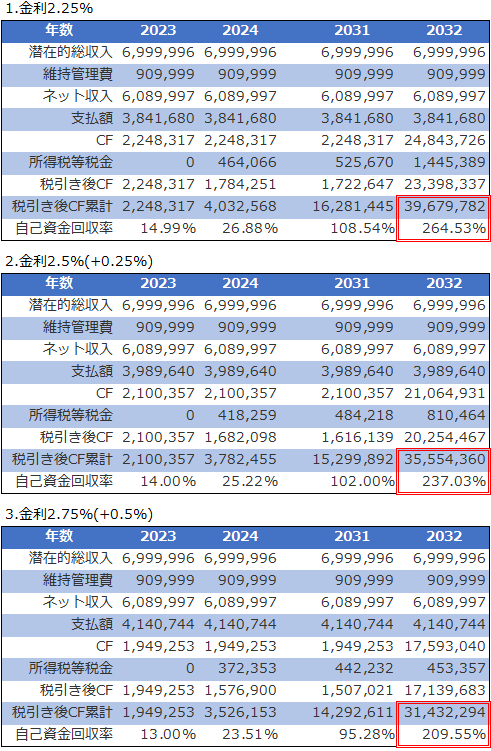

不動産投資シミュレーションは2つの側面で行う必要があります。1つは家賃収入のキャッシュフロー分析、そしてもう1つは売却の分析です。

売却シミュレーションの重要性

不動産投資の成否を決めるのは家賃収入(インカムゲイン)と売却収入(キャピタルゲイン)の合計の収益です。つまり、インカムゲインの分析だけで判断するのは難しいということです。

物件購入前にシミュレーションを行う投資家さんは増えました。しかし、インカムゲインどまりという場合も少なくありません。

たしかに、10、20年後にいくらで売却できるかをピタリと当てるのは不可能です。しかし、様々な角度から推測することは可能です。

売却可能な価格を推測する方法は「3つの指標で所有物件をいくらで売却できるか確認する」をご確認ください。

この推測した価格を使って売却まで含めたシミュレーションを行っておく必要があります。

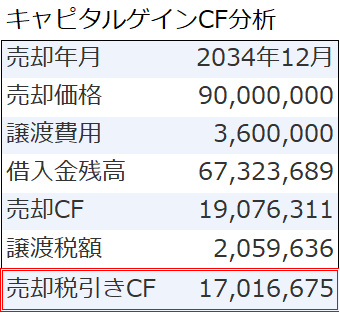

出口シミュレーションで確認すべき3つの項目

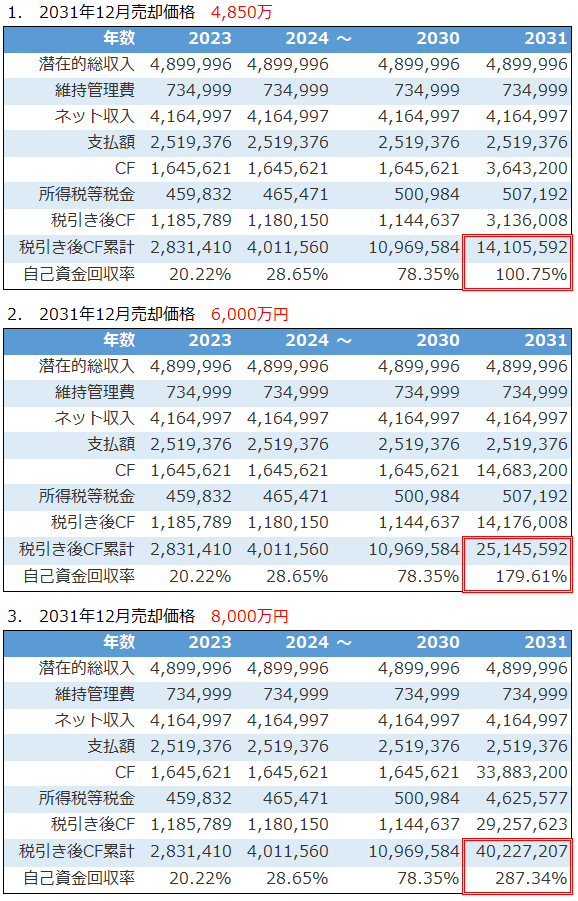

売却(出口)を含めたシミュレーションで確認したい数値は

1.売却での税引き後のキャッシュフローの比較

売却での税引き後のキャッシュフロー = 売却価格-譲渡費用-借入残高-譲渡税額

2.家賃収入と売却を合計したキャッシュフローの比較

家賃収入と売却を合計したキャッシュフロー = 家賃収入の税引き後のキャッシュフローの累計額+売却での税引き後のキャッシュフローの額

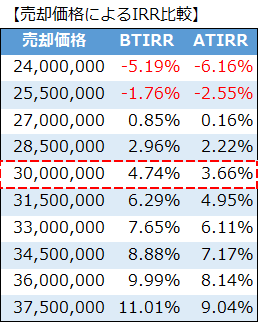

3.IRRの比較

IRRについては以下をご確認ください。

「IRRの利用方法と目標値の決め方」

の3つです。

物件売却時のシミュレーションのポイント

この3つの数値を確認する際のポイントは

推定売却価格を中心に-20%~+20%程度の幅でそれぞれシミュレーションを行っておくことです。

以下はサンプルシミュレーションです。

※不動産投資ツール アセットランクシミュレーターで分析

推定の売却可能価格1億円を中心に8,000万円~1.2億円で売却した場合を比較しています。

未来にいくらで売却できるかは正確には分かりません。その弱点を補うために可能性の高い価格±20%の範囲でシミュレーションをしておきます。

8,000万円と1.2億円を比較すると収益に大きな差があります。家賃収入だけのシミュレーションではこの感覚を掴むことはできません。

売却価格比較シミュレーション

推定される売却可能価格を中心に比較シミュレーションを行う目的の1つは、どの程度の価格で売却出来れば投資として自分の目標範囲に入るかを知っておくことです。

その際の基準に、

1.売却での税引き後のキャッシュフロー

2.家賃収入と売却を合計したキャッシュフロー

3.IRR

を利用すると比較しやすいです。また、売却シミュレーションは物件購入時に行って勘所を掴んでおくことをお勧めします。

(動画)投資物件の売却シミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「不動産投資の出口(売却)まで考えたシミュレーションを行う方法」を動画でご紹介します

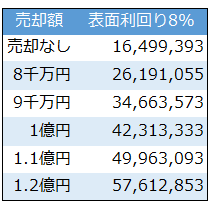

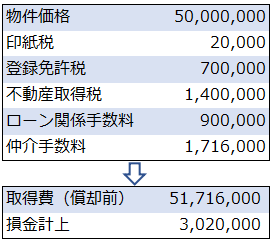

現実感あるCF分析を行うための4要素

不動産投資シミュレーションの基本はキャッシュフロー分析です。キャッシュフロー分析は4つの要素に注目して行うと現実に近いシミュレーションを行うことができます。

キャッシュフローの4つの要素

不動産投資のキャッシュフロー分析は4つの要素に注目して行います。

キャッシュフローの4つの要素は

1.収入

2.支出

3.借入返済

4.税金

です。この4つの要素を一覧にすると

この4つを以下の計算式に当てはめてキャッシュフローを計算します。

■ 収入-支出-借入返済-税金

この計算を行うことで、税引き後のキャッシュフロー=本当に手元に残る額 をシミュレーションできます。

次に、不動産投資のキャッシュフローシミュレーションを行う際に注意したい点です。

キャッシュフロー分析時に注意すべき点

不動産投資のキャッシュフローシミュレーションの注意点は

1.収入⇒空室率を考慮する

最低でも5~20%程度の空室率を考慮して分析を行います。一般的に言われる満室経営でも、退去から次の入居者が契約するまでの期間を考えると0%では現実離れします。近隣の状況を確認して空室率を考慮します。

2.支出⇒修繕費を考慮する

不動産投資の管理費等の支出は他の事業と比較すると大きく変化しません。しかし、修繕費は経年劣化等で突然発生する可能性があります。特にRC物件は要注意です。

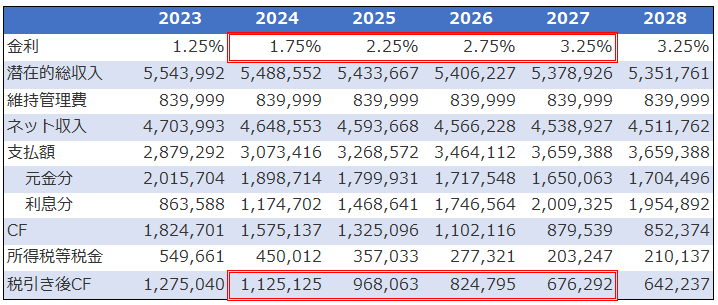

3.借入返済⇒金利上昇を考慮する

変動金利で借入を行っている場合は金利上昇を考慮する方がいいです。金利について先読みするのは非常に難しいのは事実です。しかし、2~3年毎に0.5%程度上昇を借入金利+2%程度になるまで見込んでシミュレーションすることをお勧めします。

4.税金⇒不動産以外の収入も考慮する

税金は個人の場合は、総合課税 と累進課税

と累進課税 で決定されます。不動産だけの収入で計算すると、他の収入の多い人は大きくシミュレーション結果の異なる可能性があります。不動産以外の収入も加味してシミュレーションを行ってください。

で決定されます。不動産だけの収入で計算すると、他の収入の多い人は大きくシミュレーション結果の異なる可能性があります。不動産以外の収入も加味してシミュレーションを行ってください。

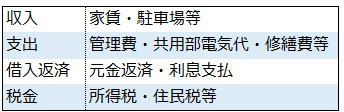

注意点を考慮したシミュレーション結果

以下は2025年に投資を開始した物件の2030~2034年のキャッシュフローのシミュレーション結果です。

上から徐々に考慮すべき項目を増やして分析を行っています。

※不動産投資ツール アセットランクシミュレーターで分析

注目していただきたいのは、赤二重枠の税引き後のキャッシュフローの累計額です。この項目で10年間で手元にどれだけ現金が残ったかを確認できます。

何も考慮しないものと全てを考慮したシミュレーション結果を比較すると約1,100万円も差が出ます。

不動産投資のキャッシュフローシミュレーションを行う場合は、本日ご紹介した注意点を加味しないと、あまり意味のないシミュレーションになりかねません。

不動産投資キャッシュフローシミュレーション

4つの要素の注意点を何も考慮しないでキャッシュフローシミュレーションを行うと現実離れした結果になります。

ご紹介した注意点を考慮しながら、キャッシュフローシミュレーションを行っていただければと思います。

(動画)リスクを考慮した分析を行う方法

※不動産投資ツール アセットランクシミュレーターを利用して「様々なリスクを考慮した不動産投資シミュレーションを行う方法」を動画でご紹介します

不動産投資指標のCCRを使いこなす

不動産投資を検討する際に注目すべき点に、自己資金を上手く運用できているかがあります。この項目を確認するのに便利な不動産投資指標がCCRです。

キャッシュ オン キャッシュ リターン

Cash On Cash Return(CCR)は自己資金を効率よく運用できているか確認するために利用します。

CCRは

キャッシュフロー ÷ 自己資金額 × 100 で簡単に計算できます。

投資した自己資金を手元に残る現金(キャッシュフロー)で割ることで自己資金に対する投資効果を確認できます。数値は高ければ高いほど自己資金に対する投資効果は高いです。10%前後を1つの基準として自己資金の運用状況を検討します。

CCRは高いほど自己資金回収までの時間は短いです。自己資金の回収速度が重要なのは、短期間で回収することで次の投資へ資金を回せるからです。

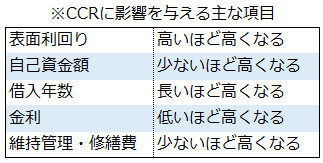

次に、CCRへ影響を与える項目を整理します。

となります。特に、表面利回りと投資する自己資金額は重要な項目です。

表面利回りとCCR

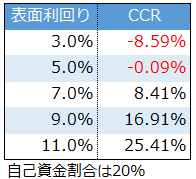

表面利回りによってCCRはどのように変化するかシミュレーションします。

※不動産投資ツール アセットランクシミュレーターで分析

表面利回りは高いほどCCRは高くなります。今回のサンプル物件では表面利回り5%まではCCRはマイナス。つまり、キャッシュフロー赤字になっています。また、表面利回り7%程度から投資として検討できる範囲と言えます。

しかし、CCRは高い方がいいんだから、表面利回りは高ければいい物件かというと単純にそうではありません。

その理由については「表面利回りの3つの注意点を理解して正しく利用する方法」をご確認ください。

自己資金割合とCCR

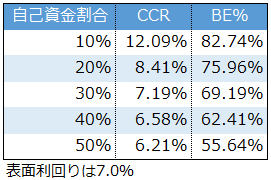

次に自己資金割合のCCRへの影響をシミュレーションします。

※不動産投資ツール アセットランクシミュレーターで分析

物件+購入諸費用 に対する自己資金割合は低いほどCCRは高くなります。今回のサンプルですと、20~30%程度から投資の検討土台に上がる数値です。

に対する自己資金割合は低いほどCCRは高くなります。今回のサンプルですと、20~30%程度から投資の検討土台に上がる数値です。

しかし、自己資金割合は低いほど良いとは言えません。CCRの隣に安全性を確認できる不動産投資指標のBE%(BER)の数値を載せています。BERは70%程度を目安に考えます。

自己資金割合10%は、CCR 12.09%と高いです。その一方で、BER 82.74%と高いリスクを引き受ける必要があります。

※BERについては「不動産投資指標を使って安全性を分析」をご確認ください。

不動産投資指標のCCRを使いこなす

CCRは不動産投資の効率を比較する際に非常に便利な指標です。しかし、単純にCCRを高めることだけに目を向けると過大なリスクを負う可能性があります。

不動産投資は収益性と安全性のバランスが重要です。CCRを利用する際は安全性の不動産投資指標なども比較しながら利用してください。

(動画)CCRを計算する方法

※不動産投資ツール アセットランクシミュレーターを利用して「キャッシュ オン キャッシュ リターン」を確認する方法を動画でご紹介します

借入年数による収益と安全性への影響を分析

不動産投資の魅力の1つは借入(レバレッジ )を利用できる投資であることです。

)を利用できる投資であることです。

借入を利用する際に検討すべき項目に借入年数があります。借入年数の違いが収益性と安全性へどのように影響を与えるか不動産投資シミュレーションで比較します。

収益性と安全性への影響

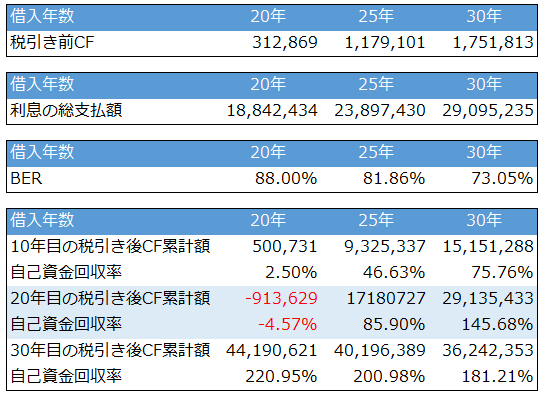

キャッシュフロー(CF)、BER等の不動産投資指標を使って借入年数20、25、30年の収益性と安全性を比較します。

比較はサンプル物件を利用して行います。

比較する不動産投資指標は

■税引き前キャッシュフロー

■利息の総支払額

■安全性指標 BER

■10、20、30年目の税引き後CFの累計額と自己資金回収率

この4項目を比較することで、安全性・収益性と期間による影響を確認できます。

不動産投資シミュレーションの結果

借入年数の影響の不動産投資シミュレーション結果は以下です。

※不動産投資ツール アセットランクシミュレーターで分析

■20年

借入返済の完了する20年目まで安全性、キャッシュフローとも極端に低いです。8年目~借入返済終了時までは税引き後キャッシュフロー赤字になります。

しかし、利息の支払い総額はもっとも少ないです。30年目の税引き後キャッシュフローの累計額は最も多くなります。

■25年

BER 81.86%と安全性に不安があります。また、自己資金回収率は20年目でも100%を超えず借入返済中の収益性は高いと言えません。借入年数20年と異なり、期間中に税引き後キャッシュフロー赤字になる年はありません。

■30年

借入返済中のBER73.05%と安全性、キャッシュフローともに最も高いです。しかし、20年と比較すると利息支払い総額は1,000万円以上多いです。借入返済が終了する30年目の税引き後キャッシュフローの累計額は最も少ないです。

借入年数によるメリット・デメリット

借入年数の短い場合、返済期間中は返済額が多いことで安全性、キャッシュフローともに厳しくなります。不動産投資を始めたばかり。次の物件を買うためにお金を早く回収したい。等の場合には向きません。

しかし、長期間で考えた場合は利息支払い総額は少なく収益性は高くなる傾向にあります。また、途中で物件を売却した場合も、借入残高が少なくなるため、手残額は多くなります。

借入年数を延ばした場合は、借入返済中の安全性は高く、キャッシュフローも多くなります。しかし、長期的な収益性は低くなります。

借入期間の長い場合、短い場合で一長一短あります。それらの特徴を把握した上で、自分の目的に沿う年数はどの辺りか分析する必要があります。

また、今回は金利2%のシミュレーションでしたが、金利の高い場合は特徴の傾向が大きくなることも注意が必要です。

(動画)借入年数による安全性と収益性への影響

※不動産投資ツール アセットランクシミュレーターを利用して「借入年数による安全性と収益性への影響」を確認する方法を動画でご紹介します

インフレとデフレの不動産投資への影響

2022年頃から物件価格の上昇と利回り低下が続いています。その不動産投資への影響を考えます。

インフレ時とデフレ時の不動産投資

インフレに本格突入した2022年から不動産価格の「急上昇≒表面利回り低下」は進んでいます。

その理由は様々あります。その中でも

1.将来の家賃収入等の上昇を織り込むこと

2.不動産価格はインフレ率と同等程度上昇すること

は大きな理由です。

物件価格上昇の収益へ与える影響

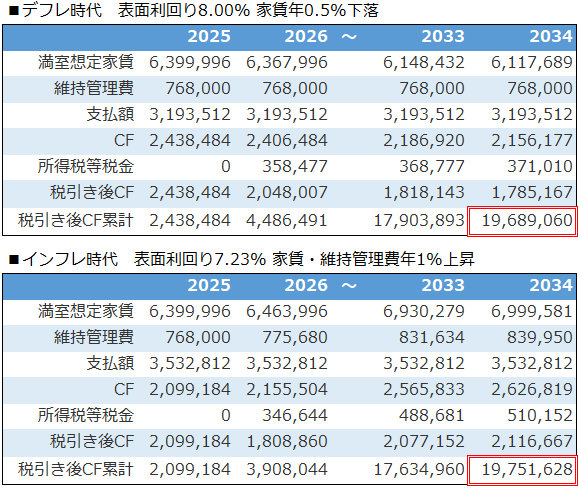

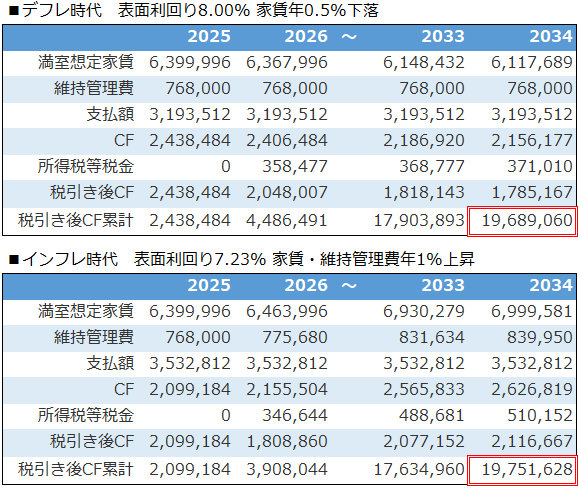

デフレとインフレの特徴を考慮した不動産投資シミュレーションを行いました。

※不動産投資ツール アセットランクシミュレーターで分析

注目していただきたいのは赤枠の中の金額です。本当の手取りである税引き後のキャッシュフロー額を合計した金額です。つまり、10年間でいくらお金を得られたかを表す数字です。

約8万円の差はありますがほぼ近い数字です。

上がデフレ、下がインフレの不動産投資シミュレーションの例です。

物件価格はデフレ⇒8,000万円 インフレ⇒8,850万円

表面利回りはデフレ⇒8.00% インフレ⇒7.23%です。

物件価格が10%程度上昇したため、表面利回りは0.77%低下しています。

しかし、10年後の累計額は同等程度となっています。その理由はデフレ時とインフレ時の家賃の動きの違いです。

インフレ時の不動産投資シミュレーション

デフレのシミュレーションは、家賃下落を意識してシミュレーションを行う必要がありました。今回のサンプルシミュレーションは、0.5%の下落を考慮してシミュレーションしています。

それに対してインフレのシミュレーションは家賃・維持管理費共に1%上昇するシミュレーションになっています。

※不動産投資ツール アセットランクシミュレーターで分析

その結果、購入時の物件価格は上昇、利回りは低下しても同等のキャッシュフローの累計額になっています。

また、売却のシミュレーション時もデフレの場合には経年劣化を加味して物件価格が下落することを想定して分析すべきでした。

それに対してインフレの場合には価格上昇を加味して分析を行うことも必要になります。

不動産投資シミュレーションの変化

インフレ時には現在の表面利回りに左右されずに、インフレを加味した家賃上昇で、どのような収益になるか検討する必要があります。

インフレと同程度家賃上昇が見込めるかは重要になります。その際には建物経年劣化、人口減少による家賃下落を超えて家賃上昇する物件を選択する必要があります。

また、デフレ時以上に売却から得られる収益も重要になります。

デフレ時とは異なり、インフレによる不動産価格の上昇で得られる収益が家賃収入の収益を超える場合も多くなっていきます。

不動産投資シミュレーションを行う場合も、インフレとデフレでは分析内容、条件を変更して検討する必要があります。

(動画)変動シミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「変動シミュレーション」を行う方法を動画でご紹介します

物件売却時に個人と法人有利なのはどちらか

収益物件の購入時に選択する個人で所有するか、法人で所有するかの選択は不動産投資の収益に大きな影響を与えます。

個人と法人どちらで所有すべきか

今回は、個人所有と法人所有の違いを、不動産の出口(売却)に絞って比較します。

※家賃収入も含めての比較は「個人と法人どちらで所有すべきか検討する方法」をご確認ください。

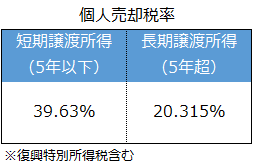

個人と法人の売却時の大きな違いは税額に出ます。

1.個人は売却時の譲渡所得は分離課税 になる。法人は他の所得と合算して計算される

になる。法人は他の所得と合算して計算される

2.個人と法人では税率の区分が異なる

3.個人は長期・短期譲渡所得の区分がある。法人にはない

その他法人は経費にしやすい費用が多い。繰り越し損金の期間が違うなど様々な違いがあります。これらはテクニカルな話になるため触れません。上の3つがどのような影響を与えるかに絞って確認していきます。

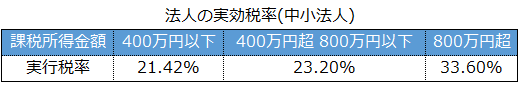

個人と法人の売却時の税率

まず、売却時にかかる税率について比較します。

■個人所有

■法人所有

※実効税率 は地域によって異なります

は地域によって異なります

個人の売却の譲渡所得は家賃収入の課税所得と分離して考えます。上の表は売却時の譲渡所得にかかる税率です。また、5年以上保有した場合とそれ未満の場合で税率は異なります。

それに対して法人は、同一法人の家賃収入や他の所得と売却時の譲渡所得を合計して課税所得となります。また、所有期間による税率の違いもありません。

以前は法人にも売却期間によって重課 という仕組みがありました。しかし、1998年度~から繰り返し延長して停止しています。現在は2026年度迄となっています。しかし、まず復活しないと思います。

という仕組みがありました。しかし、1998年度~から繰り返し延長して停止しています。現在は2026年度迄となっています。しかし、まず復活しないと思います。

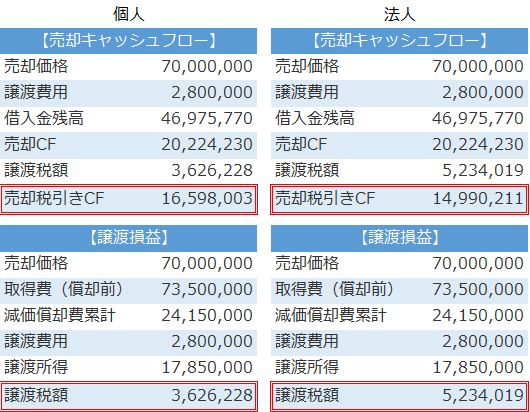

個人と法人の売却シミュレーション

サンプル物件を利用して物件購入10年後に不動産を売却した場合のシミュレーションで個人と法人の違いを分析します。

※不動産投資ツール アセットランクシミュレーターで分析

本来、法人は家賃収入(インカムゲイン)と合算して税額を計算します。

今回のシミュレーションは比較しやすように法人については、家賃収入の課税所得額と案分した譲渡所得額で税額を表示してます。

比較して分かるように個人の方が税額は少なく、売却のキャッシュフローも多いです。理由は個人は法人よりも売却時の税率が低いためです。

次に、5年以内に売却した場合を考えます。

この場合、課税所得額が同じならば法人の税額に変化はありません。それに対して個人は税率が上がります。税額は約690万円に増加。税引き後CFも約1,320万円に減少します。

5年以内の売却は法人の方が売却キャッシュフローは多くなります。

このように、売却のパターンによって個人、法人で大きな差が出ます。

その他の留意点としては、個人は譲渡所得以外で赤字が発生しても分離課税のため合算して計算できません。それに対して法人は合算できるため、他の所得の赤字を相殺して税額を少なくできる可能性もあります。

個人所有と法人所有の損得勘定

基本的に、譲渡所得が黒字になった場合は、個人所有の方が税額は少なくなります。ただし、短期間で売却を予定している場合は法人の方が有利です。

今日は、売却のルールだけに注目しました。実際は家賃収入とトータルで収益性を考える必要があります。

家賃収入の所得額によっては法人が圧倒的に有利になります。これは、中小法人の実効の最高税率は33.60%に対して、個人の所得+住民税は55%近い税率がかされる可能性があるからです。

個人・法人の損得は、個別の状況によって大きく結果は異なります。ご紹介したルールをご参考にシミュレーションしていただければと思います。

(動画)個人と法人の比較シミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「個人と法人の違いによる収益への影響」をシミュレーションする方法を動画でご紹介します

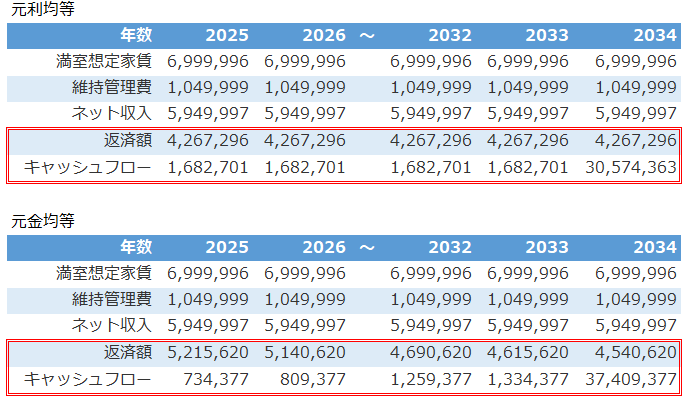

元利均等返済と元金均等返済のどちらを選択すべきか

不動産投資の魅力の1つは融資を利用できる数少ない資産運用という点です。

融資条件によるキャッシュフローへの影響

融資条件でキャッシュフローへ影響を与えるのは

1.借入金額(自己資金との割合)

2.金利

3.借入期間

4.借入種類

の4つです。

この記事では借入種類によるキャッシュフローへの影響を確認します。

元利均等返済と元金均等返済の特徴

物件購入時の融資には主に2つの選択肢があります。

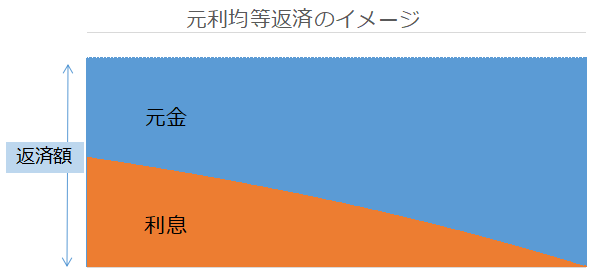

1.元利均等返済

毎月の返済額が同じ金額になる返済方法。返済当初は借入残高が大きいため利息分の占める割合が多い。そのため借入残高の減るペースは遅い。返済が進むにつれて元金分の占める割合が増えて、借入残高の減るペースは徐々に上がる。

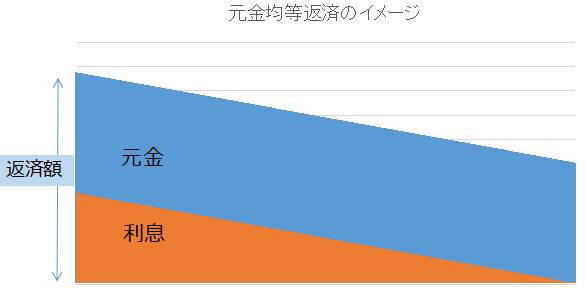

2.元金均等返済

毎月返済する元金が同じ金額の返済方法。同じ額の元金に利息分を加えた金額を返済していくため返済額は毎月異なる。借入残高の多い返済当初は返済額が多く、返済の進むにつれて利息分が減少して返済額も減っていく。

それでは、元利均等返済と元金均等返済が不動産投資のキャッシュフローへどのように影響するか確認します。

返済種類によるキャッシュフローへの影響

キャッシュフローへの影響をサンプル物件を利用した不動産投資シミュレーションで分析します。

※不動産投資ツール アセットランクシミュレーターで分析

最終年(2034年)は物件を売却したキャッシュフローを含んだ結果です。売却のキャッシュフローについては後で解説します。

まず、元利均等返済の毎年のキャッシュフローを見ると最終額は1,682,701円と一定額です。返済額が一定なのでキャッシュフローの結果も一定になります。それに対して、元金均等返済は返済額が減少することで年々増加します。

当初数年間は圧倒的に元利均等返済は多くなります。特に1年目は約95万円も差があります。

しかし、元金均等返済の返済額が少なくなることで差は縮まっていきます。9年後に約35万円差。この分析では掲載のスペース上割愛していますが、14年後に「元利均等返済<元金均等返済」になります。

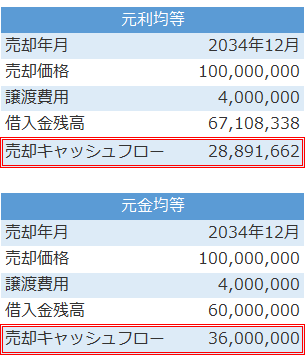

それでは、次に売却のキャッシュフローシミュレーションを確認します。

※不動産投資ツール アセットランクシミュレーターで分析

投資開始から10年後に不動産を売却して出口をむかえたシミュレーション結果です。

元利均等返済は28,891,662円に対して、元金均等返済は36,000,000円 約700万円差と売却時に得られ額は元金均等返済が圧倒的に多いです。

元金均等返済は元利均等返済に対して投資当初から元金分支払い額が多く、借入残高の減少スピードが速いためです。

最後に、インカムゲインとキャピタルゲイン の合計で得られる金額を比較します。元利均等返済⇒ 45,718,672円 元金均等返済⇒ 46,718,770

の合計で得られる金額を比較します。元利均等返済⇒ 45,718,672円 元金均等返済⇒ 46,718,770

円 と約100万円元金均等返済は多くなります。

今回は10年目の比較でしたが、20年目を比較すると、元利均等返済と元金均等返済の収益差は約250万円になります。

元利均等返済と元金均等返済の選択基準

元利均等返済と元金均等返済の不動産投資のキャッシュフローへの影響を比較しました。基本的に元金均等返済の方が収益性は高くなります。

しかし、投資開始当初は元金均等返済の家賃収入に対する返済比率は高くなります。そのため、空き室等のリスクに対して弱い傾向にあります。

また、投資開始当初の手残り額は元利均等返済が多いです。次の投資に向けての早い段階で資金を貯めるという点では元利均等返済に優位性があります。

元利均等と元金均等のどちらを選択するかは、これらの特徴をふまえて、ご自分の投資目標に合う方式を選択する必要があります。

(動画)元利均等返済と元金均等返済のシミュレーション

※不動産投資ツール アセットランクシミュレーターを利用して「元利均等返済と元金均等返済」のシミュレーションをする方法を動画でご紹介します

不動産投資本来の収益力をシミュレーションする

不動産投資分析で損益やキャッシュフローは確認されると思います。しかし、もっとも大事な投資全体の収益力を確認する方は意外と少ないです。

不動産投資本来の収益力

不動産投資トータルの収益力を確認するには通常の損益分析、キャッシュフロー分析だけでは不十分です。

1.インカムゲイン + キャピタルゲイン - 投下した自己資金

この金額を確認することで資産増加額を確認できます。投資として不動産を運用する目的は手元に残る資産を増やすことです。この計算をすることで投資によっていくら資産が増えたかを確認できます。

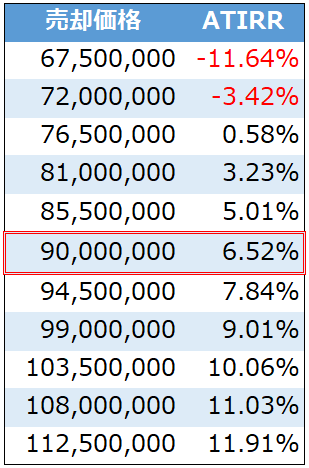

2.IRRで収益率を確認

IRRを使うことでどれだけ効率よく自己資金を運用できたかを簡単に比較できます。

不動産投資の収益力を確認する方法

それでは具体的に見ていきます。

1.インカムゲイン + キャピタルゲイン - 投下した自己資金

前提として認識しておきたいのは、不動産投資の成否は出口まで分からないということです。

出口は多くの場合売却という形をとります。つまり、投資の成否は売却完了まで分からないということです。

トータルの収益力を確認するには、売却までの家賃収入のキャッシュフロー と 売却でのキャッシュフローを合計する必要があります。

この合計から投資開始時に使用した自己資金を引いた金額が本当に増加した金額です。

2.IRRで収益率を確認

IRRは投資収益を確認するのにとても便利な指標です。1つの理由は、時間軸を考慮(同じ金額が手元に残る場合は早い方が高い収益率になる)して収益率を確認できるからです。

※IRRについては「IRRの利用方法と目標値の決め方」をご確認ください

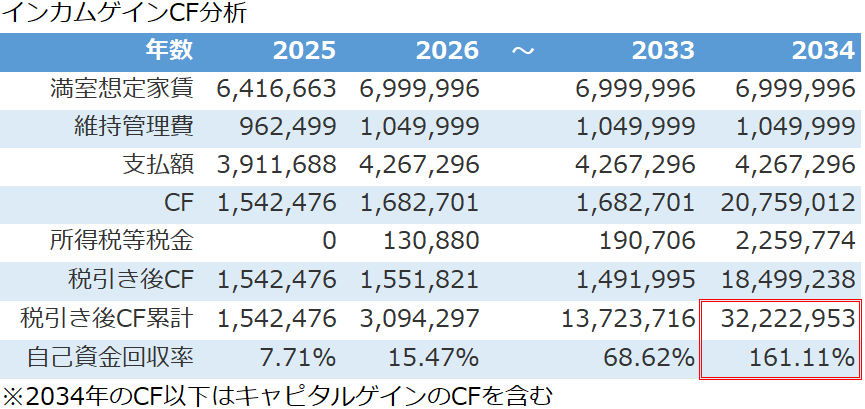

不動産投資の収益力シミュレーション

それでは以下のサンプル物件を利用して具体的な分析をします。

※不動産投資ツール アセットランクシミュレーターで分析

上表はインカムゲイン(家賃収入)のキャッシュフロー分析。下表はキャピタルゲイン(売却)のキャッシュフロー分析です。

確認していただきたいのは赤枠内です。

まず、上表で税引き後キャッシュフロー累計を確認してください。2033年まではインカムゲインのみの累計額。2034年の32,222,953円はインカムゲインとキャピタルゲインの17,016,675円が合計された金額です。

この合計額が投資で手元に残った金額になります。ただ、元々2,000万円の自己資金を投下していますので、実際の増加額は12,222,953円となります。収益力を確認するためにはこの金額を確認する必要があります。

2.IRRで収益率を確認

※不動産投資ツール アセットランクシミュレーターで分析

IRRの中でもATIRRという税引き後キャッシュフローベースで計算するIRR値を使って、売却価格毎のIRRを分析しています。

9,000万円の場合は6.52%となっています。また、7,200万円以下では赤字になることも分かります。IRR値は高ければ高いほど収益率は高いです。

IRRを利用する際は安全資産とされる10年物国債の金利 を1つの基準として比較して十分な収益力があるかを確認します。

を1つの基準として比較して十分な収益力があるかを確認します。

出口まで考慮した収益力

不動産投資の収益力を語る場合は、どうしても出口について考えておく必要があります。その際にご紹介した2つの分析を行うことでトータルの収益力を確認できます。

(動画)税引後CFとIRRを確認する方法

※不動産投資ツール アセットランクシミュレーターを利用して「税引後CFとIRR」を確認する方法を動画でご紹介します

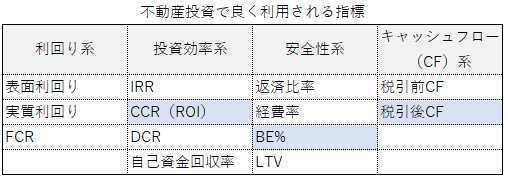

不動産投資指標を効率よく利用する方法

不動産投資指標を効率よく利用する方法

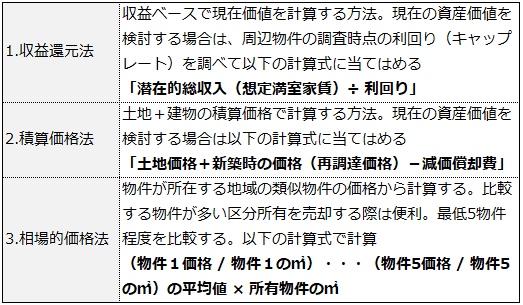

3つの指標で所有物件をいくらで売却できるか確認する

3つの指標で所有物件をいくらで売却できるか確認する 必要に応じて3つの利回りを使いこなす方法

必要に応じて3つの利回りを使いこなす方法 金利上昇が出口戦略に与える影響

金利上昇が出口戦略に与える影響

今さら聞けないCFと課税所得の違い

今さら聞けないCFと課税所得の違い

不動産は現金と借入どちらで購入すべきか

不動産は現金と借入どちらで購入すべきか 最適な自己資金額を検討する方法

最適な自己資金額を検討する方法 不動産投資へ金利上昇が及ぼす2つ影響

不動産投資へ金利上昇が及ぼす2つ影響 高利回り物件=良い物件という勘違い

高利回り物件=良い物件という勘違い 中古木造物件のキャッシュフローの特徴

中古木造物件のキャッシュフローの特徴 不動産投資で重要性が増す売却のキャッシュフロー

不動産投資で重要性が増す売却のキャッシュフロー